【TREC FUNDING】

目黒区学芸大学マンションファンドの投資考察!

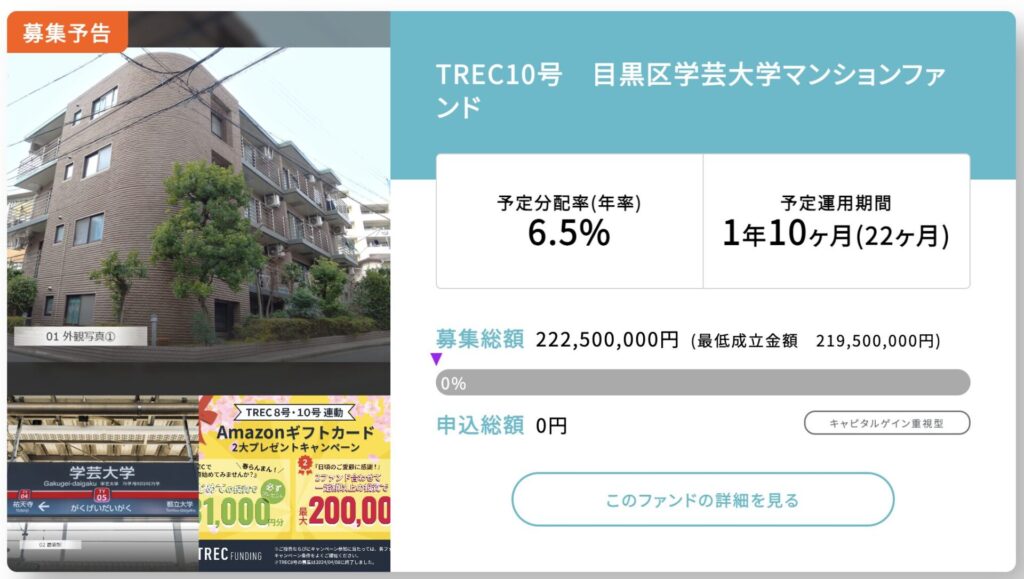

TREC FUNDINGからTREC10号目黒区学芸大学マンションファンドが公開です!

キャンペーン・物件情報の点を詳しく解説していきます。

*もともと9号案件で開催されていましたが、資金が集まらなかったので10号ファンドとして利率変更して再募集ファンドです。

9号から10号への変更点

・利率5%→6.5%

利率が変更できた理由なども記事で説明します。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・9号から10号に変更時に利率が上げれた理由

・TREC FUNDINGの実績

・まとめ

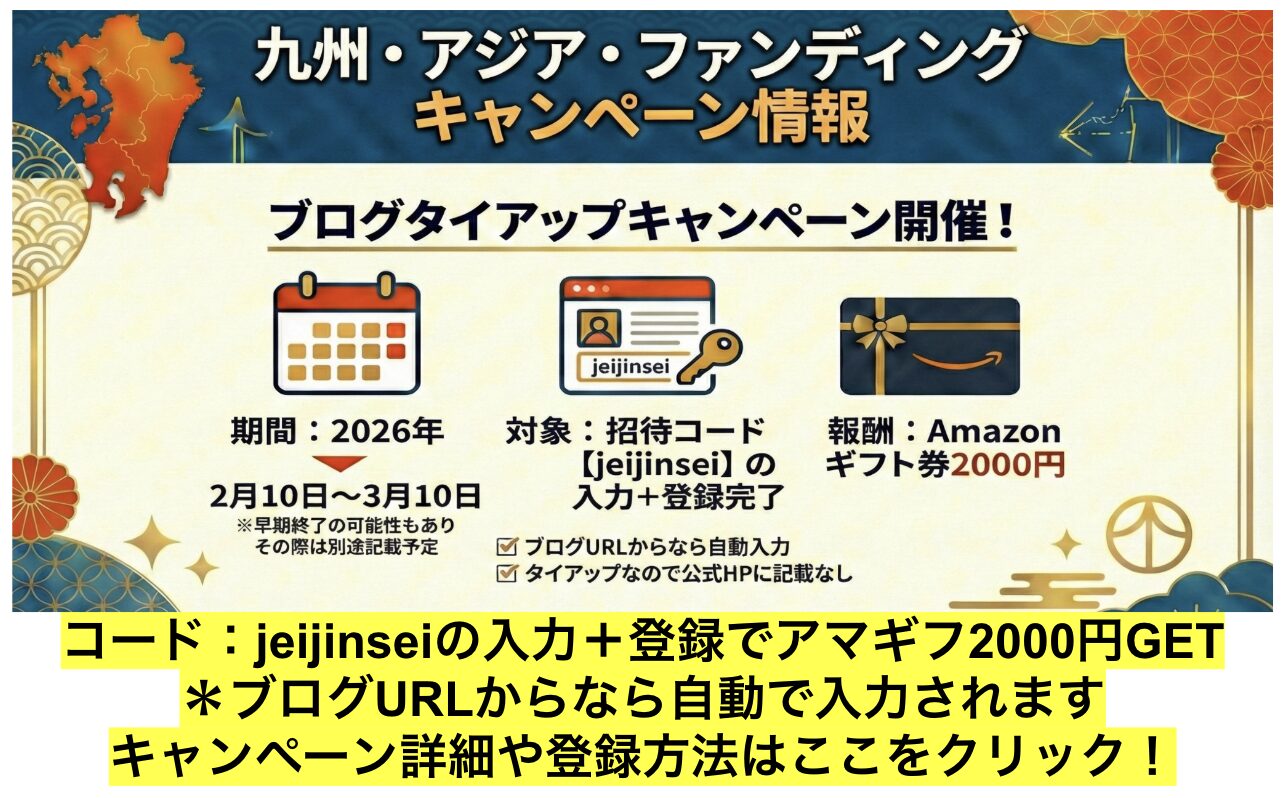

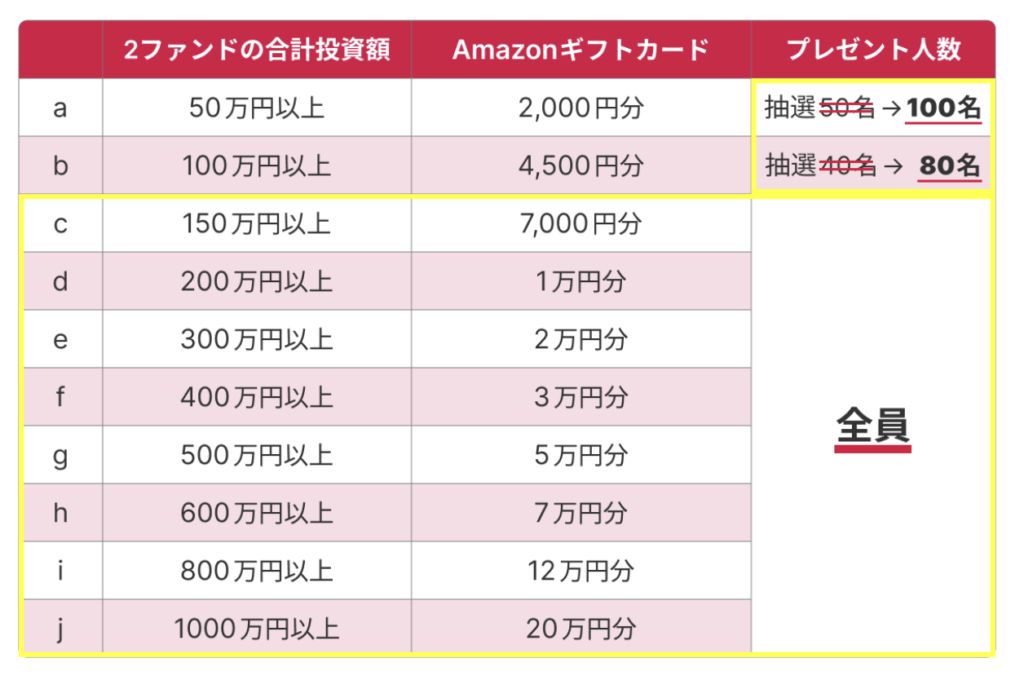

2種のAmazonギフト券配布キャンペーンも開催中!

①始めての投資でアマギフ配布!

初回投資額が10万円以上の方全員に、投資額に応じたAmazonギフトカードをプレゼント

②2ファンド合わせて50万円以上投資」で抽選でプレゼント

TREC8号とTREC10号に合計で50万円以上投資いただいた方に、抽選でAmazonギフトカードをプレゼント

*150万出資の方は確定でもらえるに変更されたみたいです!

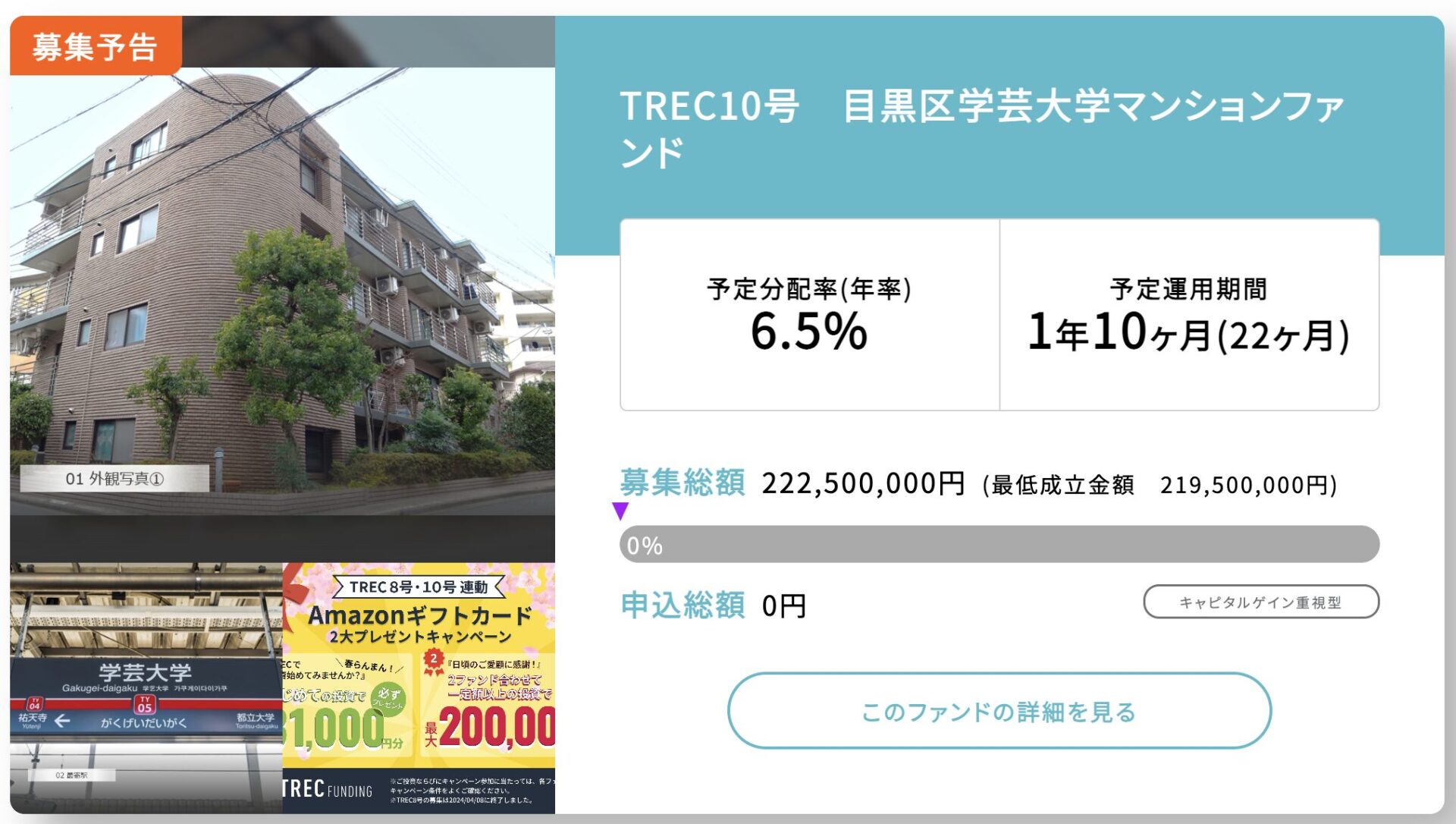

TREC10号目黒区学芸大学マンションファンドの基本情報

| ファンド名 | TREC10号目黒区学芸大学マンションファンド |

|---|---|

| 利回り | 6.5% |

| 運用期間 | 約22ヶ月間 (2024/4/26運用開始) |

| 募集金額 | 222,500,000円 |

| 募集方式 | 先着 |

| 募集期間 | 先行募集期間 2024年4月22日12時〜 *もともと9号に出資申込していた人 一般募集期間 2024年4月26日12時〜 |

| 備考 | 金融機関からの借入あり |

本案件は「年利6.5%+投資期間22ヶ月」と利回り的には高めの案件です。

坪単価が上がっているエリアの好立地物件で、キャピタルゲインの獲得も期待ができる物件です。

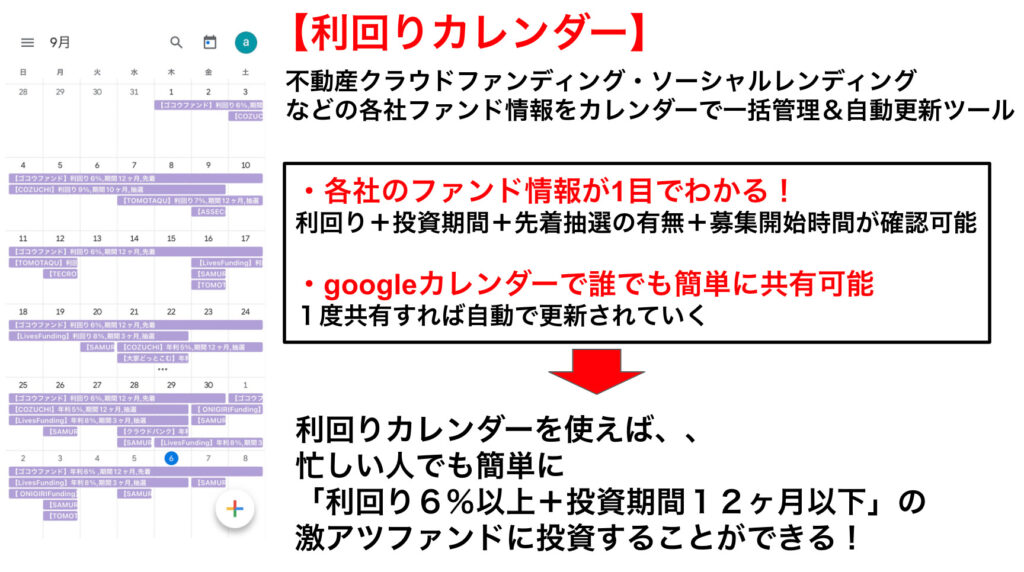

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

【じぇいのほったらかし投資戦略】

利回り6%以上の激アツファンドの狙い方!

TREC10号目黒区学芸大学マンションファンドのポイント

ポイント

・本ファンドの概要

・物件の立地

・世帯数と坪単価推移

・割安価格で取得できている

・利回り向上の可能性

・レバレッジ効果による利回り向上の実現

・SPCにより倒産隔離されている

・キャンペーンも開催している

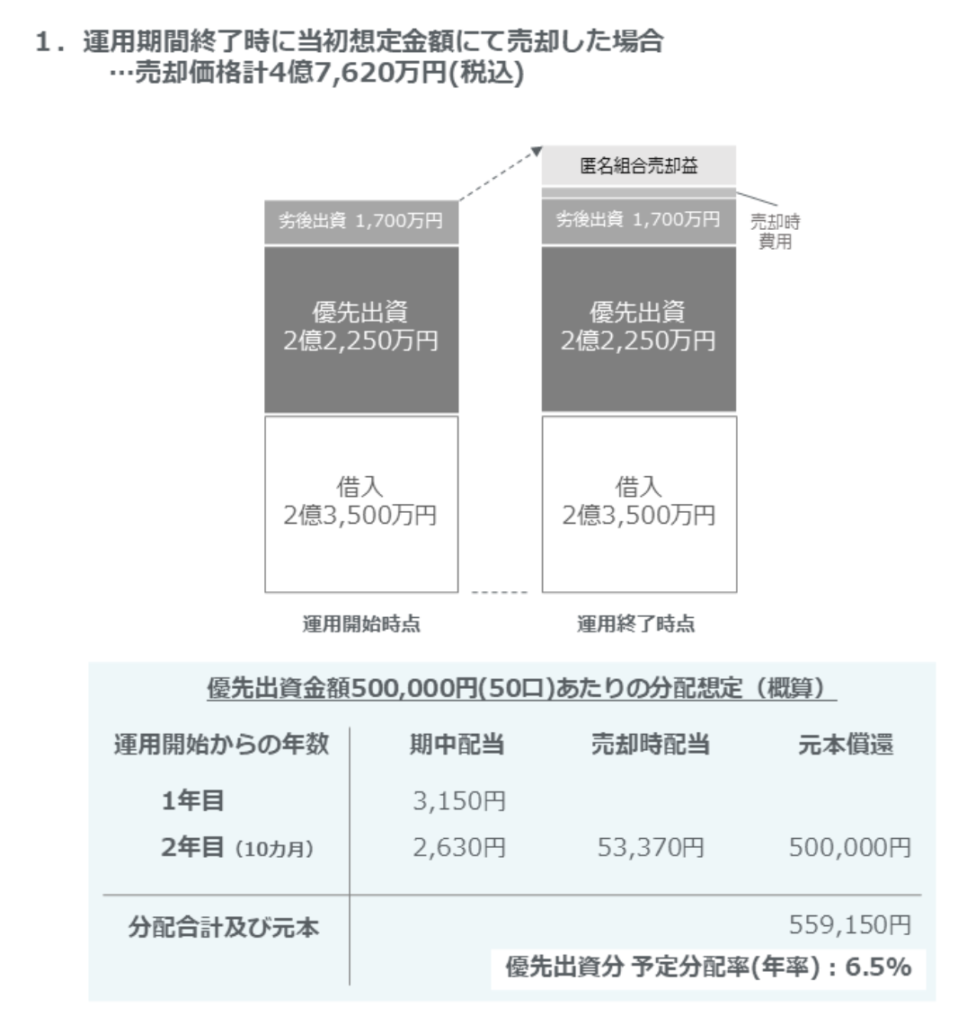

本ファンドの概要

ポイント

・賃貸マンション一棟の土地及び建物を購入し運用

・賃料収入を得ながら最終的には売却する

東京都目黒区中央町に所在する築23年の賃貸マンション一棟の土地及び建物を購入し運用を行います。

本ファンドでは、賃借人からの賃料収入等を原資として、期中の利益を分配するとともに、最終的には不動産市場で売却することにより、売却益を分配することを予定しています。

ただ期中は建物減価償却や利息の経費計上があるからインカム配当はあまり期待しないようにしておきましょう!

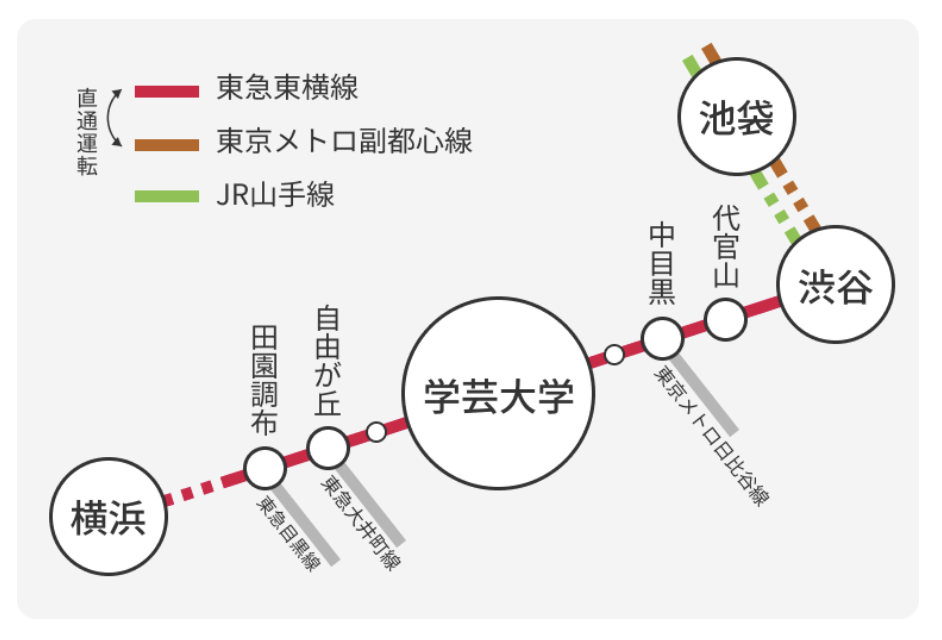

物件の立地

ポイント

・東急東横線「学芸大学」駅 徒歩9分

・東急東横線「祐天寺」駅 徒歩12分

本物件の立地は東急東横線の「学芸大学駅:徒歩9分」「祐天寺駅徒歩12分」の駅近物件となっています。

また学芸大学駅から渋谷駅まで直通8分、横浜や池袋・埼玉方面へも乗り換えなしでアクセスできるので、駅自体の利便性も高いです。

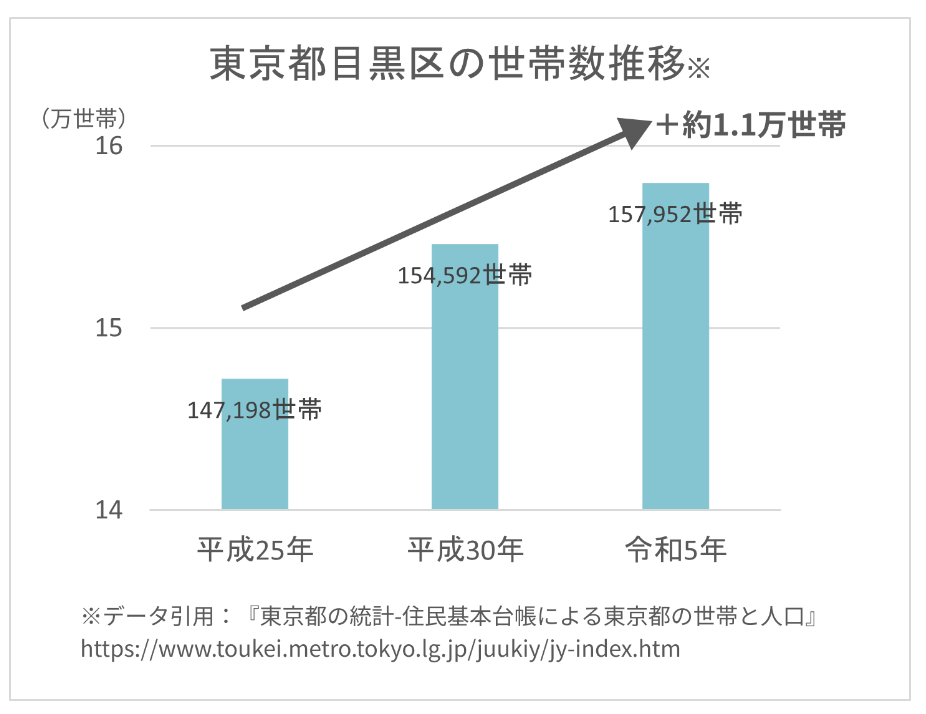

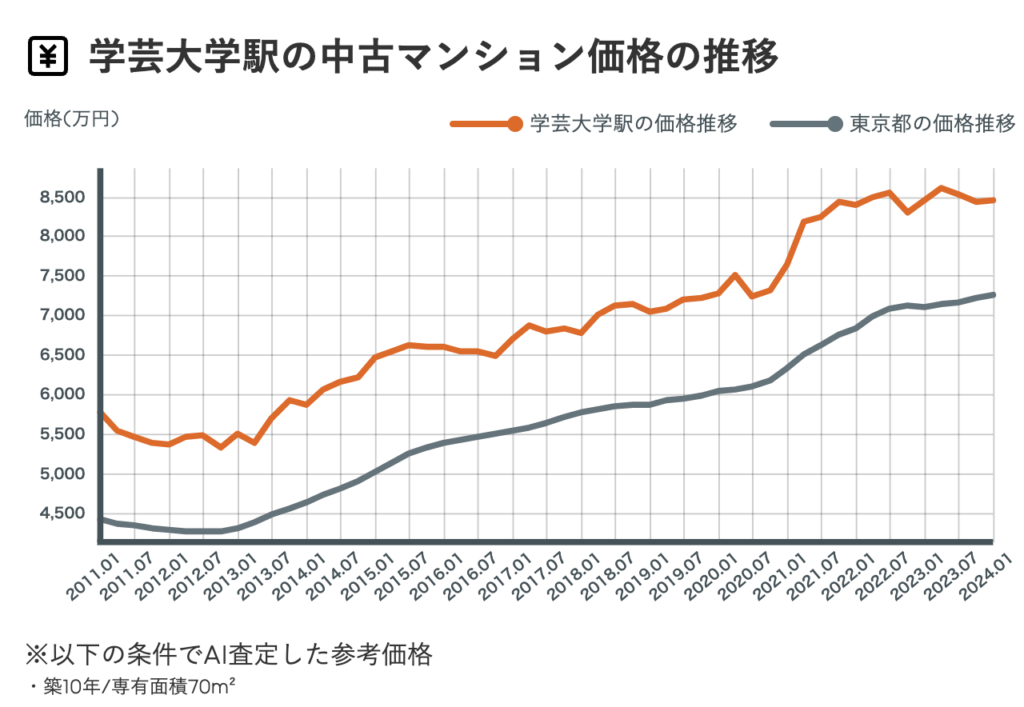

世帯数と坪単価推移

ポイント

・目黒区の世帯数は増えてる

・学芸大学駅の坪単価も上がっている

目黒区の世帯数は着々と増えていっています。

世帯数が増えるということはマンションなどの価値が上昇しやすいので、良い傾向かと思います。

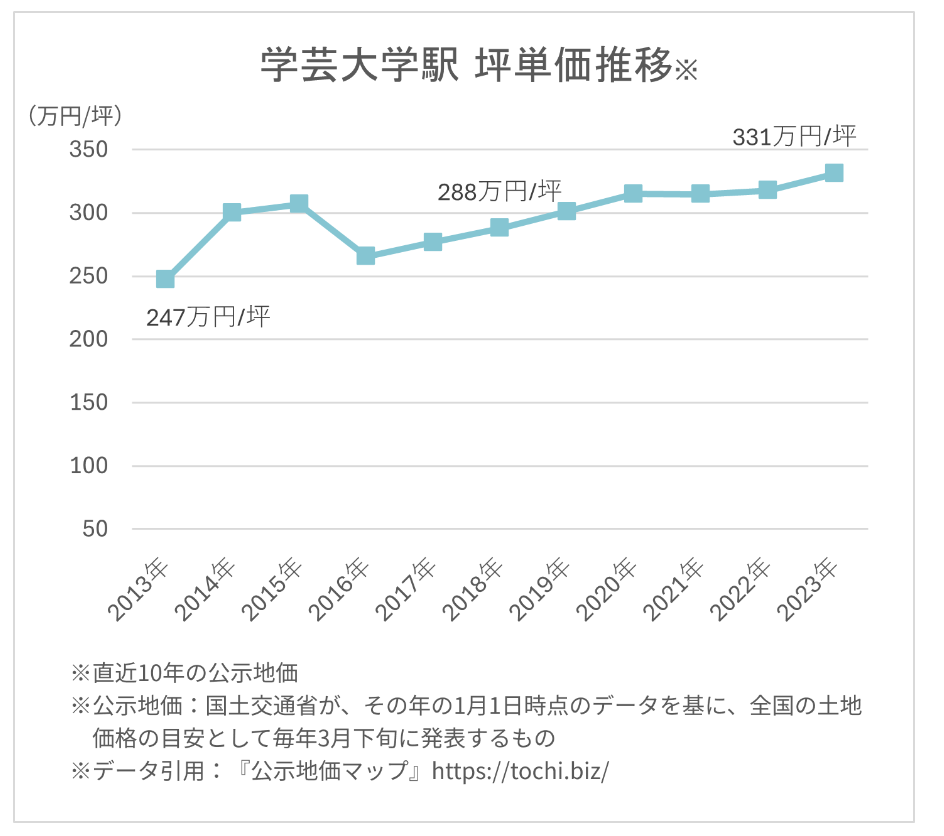

実際に学芸大駅エリアの坪単価推移も見ていきます。

本物件がある学芸大駅エリアの坪単価推移です。

こちらも緩やかに上昇傾向がにあります。

中古マンションですので、この通りにはいかないとは思いますが、良い傾向です。

利回り上昇の可能性の欄では中古マンション相場推移も見ていきます。

割安価格で取得できている

ポイント

・鑑定評価額の約94%で取得できている

・売却時のキャピタルゲイン獲得の見込みUP

本物件は鑑定評価額の約94%の価格で仕入れることに成功しています。

売却時に+6%で売れるとは限りませんが(築年数経過もしますし)、キャピタルゲイン獲得の見込みは上昇するかと思います。

利回り向上の可能性は年利5%の妥当性について考えていきましょう。

利回り向上の可能性

ポイント

*この欄はあくまで僕の感想です

・利回り上昇の可能性はあると思う

・年利6.5%は低めに感じる(あくまで感想)

・年利6.5%の売却価格は+0.3%程度

・中古マンション相場も上昇傾向

・築年数23年である点

利回り上昇の可能性はあると思います。

その点について解説する前に『そもそも今の年利6.5%って+何%で売却できた想定なの?』という点について話します。

本ファンド総額である『4億7450万円』に対して『約+0.35%』の『4億7620万円』で売却したプランが年率6.5%となっています。

築23年のマンションを22ヶ月保有しているので、築年数経過による価格減少もあるとは思いますが、おともと相場の約94%で仕入れているもう少し頑張れるのでは?と思います。

学芸大駅の中古マンション価格推移も見ていきます。

築10年のAI査定した場合ですので、必ずしもこの通りはいきませんし、築年数経過による価格減少は考慮されていません。

しかし緩やかに上昇傾向にあるので、売却価格が購入時相場よりプラスにならないとしても、6%位下落いないには抑えられるような気もします。

*購入時が約94%で仕入れなので6%という数字がでてきています

ちなみに買取時の約+3.5%で年利8%となります。

また本ファンドの売却益は優先出資:劣後出資=80:20の比率で分配されます。

実際に実績として

1号ファンド:7%→14.31%(実績)

2号ファンド:5.22%→8.61%(実績)

と増配しているものもあるので、期待できる事業者かと思います。

レバレッジ効果による高利回りの実現

ポイント

・金融機関ローンで約49%融資

・レバレッジにより利回り増大効果

・銀行融資を受けられる物件である

本ファンドでは投資家からの2億2250万円の出資と、金融機関からの2億3500万円の借入、1700万円の劣後出資で物件を購入し運用します。

他社の不動産クラファンと違いローンを使用することで、利回りを上げています。

下記がローン使用時の例になります。

【例】

投資家資金1億円、利回り4%の物件を運営したとします。

ローン金利が2%で50%借入した場合と通常運営の場合の差をみてみましょう

*借入割合やローン金利は概算です

| 通常クラファン | 借入併用型ファンド |

|---|---|

| 投資家資金:1億円 | 投資家資金:1億円 ローン:1億円 |

| 不動産取得:1億円 | 不動産取得:2億円 |

| 家賃:400万円 | 家賃:800万円 ローン:−200万円 |

| 配当:400万円 利回り4% | 配当:600万円 利回り6% |

銀行からの融資を受けられるような物件という点でも投資家にとっては安心材料の1つかと思います!

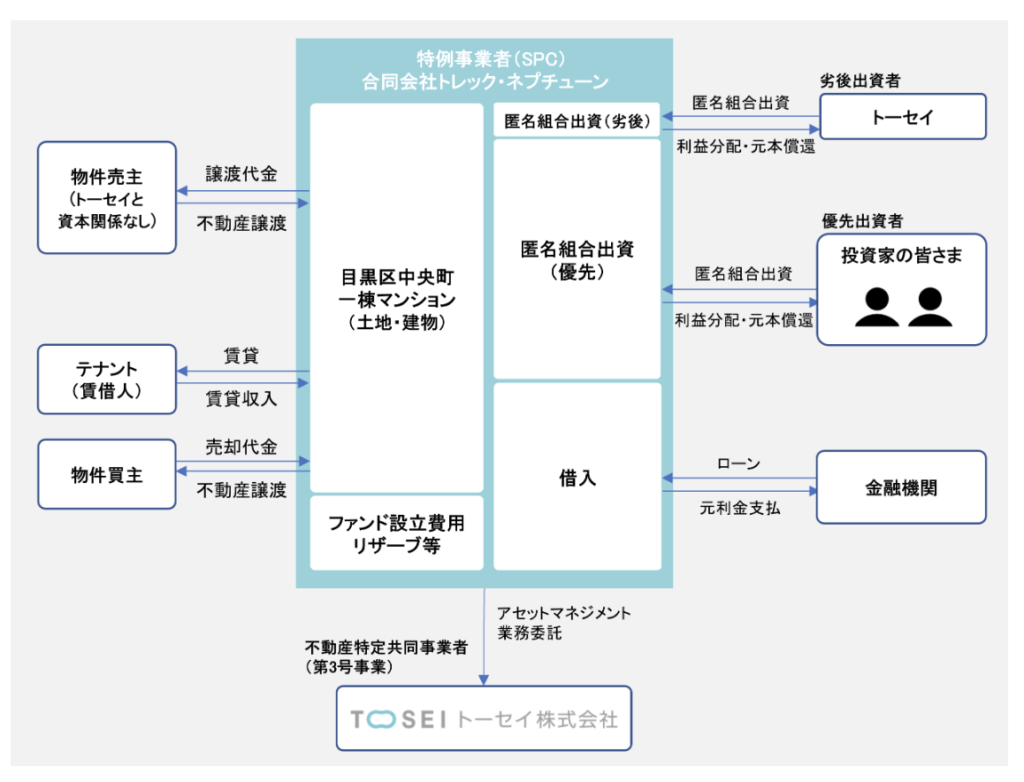

SPCにより倒産隔離されている

ポイント

・SPCスキームを採用

・倒産隔離されている

不動産特定共同事業3号4号の許可を取ることで、SPCスキームによる『倒産隔離』を実現しています。

少し難しいですが、下図が本ファンドのスキームになります。

注目すべきは不動産名義が特例事業者(SPC)になっている点です。

本ファンドでは不動産名義が運営会社ではなくSPC(特別目的会社)になっています。

これによって、運営会社と投資家の皆様の資産が切り離され、運営会社が倒産した場合においても投資家の資産は運営会社の倒産手続きに組み込まれないと考えられます。

SPC(特別目的会社)とは

企業が不動産等の特定の資産を会社から切り離し、その資産を利用した事業のためだけに作る会社(ペーパーカンパニー)です。

特定の資産を運営会社のクレジットから切り離すことで、その資産の価値にのみ依拠して資金調達ができるようになります。

不動産クラファンのリスクは大きく分けて「不動産に関わるリスク」「運営元に対するリスク」がありますが、後者の「運営元に対するリスク」は倒産隔離によって軽減されています。

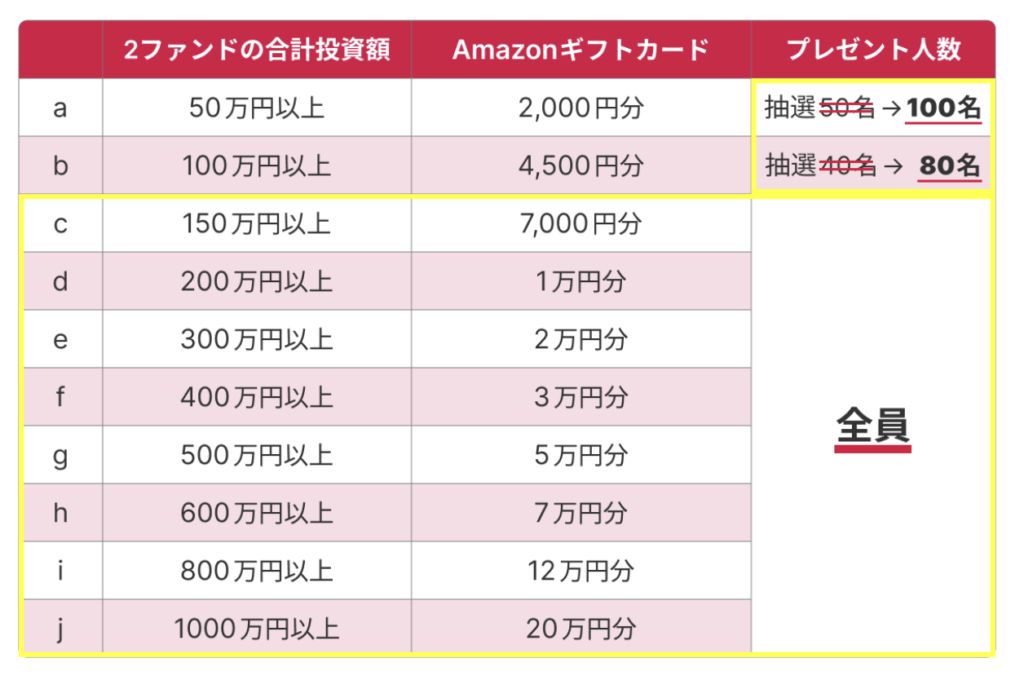

キャンペーンも開催している

2種のAmazonギフト券配布キャンペーンも開催中!

①始めての投資でアマギフ配布!

初回投資額が10万円以上の方全員に、投資額に応じたAmazonギフトカードをプレゼント

②2ファンド合わせて50万円以上投資」で抽選でプレゼント

TREC8号とTREC10号に合計で50万円以上投資いただいた方に、抽選でAmazonギフトカードをプレゼント

*150万出資の方は確定でもらえるに変更されたみたいです!

9号から10号に変更時に利率が上げれた理由

ポイント

・投資家への利益分配率を引き上げ

・金融機関借り入れを増大

9号→10号変更点として

①投資家への利益分配率を引き上げ

売却益の75%を分配→80%を分配

②金融機関借り入れを増大

物件価格の42%を借り入れ→49%を借り入れ

と変更されました。

これによりリターン年利(予定)が5%→6.5%に変更されました

TREC FUNDINGの実績

| ファンド名 | 年利(予定) | 投資期間(予定) |

|---|---|---|

| 1号ファンド | 7%→14.31%(実績) | 3年→2年1ヶ月(実績) |

| 2号ファンド | 5.22%→8.61%(実績) | 3年→100日(実績) |

| 3号ファンド | 5% | 2年6ヶ月 |

| 4号ファンド | 5% | 2年8ヶ月 |

| 5号ファンド | 4% | 2年 |

| 6号ファンド | 4.2% | 3年 |

やや長期にわたる案件が多いのが特徴です。

まとめ

まとめ

・年利6.5%と利回りは高め

・期間は約22ヶ月と長めの案件

・金融機関借入によるレバレッジ効果でリターン増大

・倒産隔離で長期の運用に強い設計

・立地は良い物件

本案件は「年利6.5%+投資期間22ヶ月」と利回り的には高めの案件です。

坪単価が上がっているエリアの好立地物件で、キャピタルゲインの獲得も期待ができる物件です。

TRECFUNDINGの詳細!

本内容は事業者の公式サイト(TREC FUNDING)から抜粋した情報をもとに執筆者個人の感想を加えたものです。正確な情報は、事業者の公式サイトにてご確認ください。なお、本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する意思決定は、事業者の公式サイトにて個別商品・リスク等の内容をご確認いただき、ご自身の判断にてお願いいたします。