毎月配当の不労所得!

おすすめ銘柄と悪い銘柄の違い

投資を始めて高配当株などにも興味が出てきた。

どうせなら投資で毎月配当生活をしたい。

毎月配当を実現しながら、超優良銘柄に投資する方法

毎月配当銘柄を選ぶ基準

・配当時期で選ばない

え?毎月配当なのに配当時期を選ばないの?と思われる方も少なくないかと思います。

そのとおり、配当時期では選びません。

あくまでも「優良高配当銘柄」に投資する。

↓

その結果、「毎月配当も可能だった」

というのがベストな投資で毎月配当を得る方法です。

無理に毎月配当に拘って、不良銘柄に巻き込まれては意味がありませんからね。

・キャピタルゲイン(値上がり益)も狙える

基本は毎月の配当によるインカムゲイン(配当金)による収益が基本ですが、長期的にキャピタルゲイン(値上がり益)も狙える銘柄に絞ります。

いくら配当金がでていたとしても、配当金以上に値下がりが起こす銘柄は危険です。

「しっかりと利益が出ている」

このことを念頭において投資対象を定めています。

毎月配当金!と謳い文句で客寄せし、「運用益<配当金」のようなタコ足配当状態の銘柄は持っての他です。

*タコ足配当=投資元本から配当金を捻出しているため、価格が右肩下がりで落ちていくもの。(毎月分配型投信の90%はこの状態だと思って良い)

・分散投資する

長期的な配当金の継続には分散投資は欠かせません。

1つの銘柄に頼り切ってしまうと、その銘柄が崩れたときに取り返しがつかないからです。

なので、「SP500(米国大企業500社の詰め合わせパック)」や「FTSE100(イギリス企業100社の詰め合わせパック)」というような指数に連動している商品に絞ります。

ちなみにこのような商品を買う際には信託報酬手数料には要チェックです。

信託報酬手数料の相場は0.1%〜0.2%なのでその範囲に収まる銘柄に限ります。

利回り約4%!毎月配当のおすすめ銘柄

毎月配当を実現するためのじぇいのおすすめ銘柄です。

| コード | 銘柄名 | 信託報酬 | 分配月 | 株価(21/7/20時点) |

|---|---|---|---|---|

| 2556 | ONE ETF 東証REIT | 0.155% | 1月、4月、7月、10月 | 2,176円 |

| 1343 | NEXT FANDS 東証REIT指数連動型上場投信 | 0.155% | 2月、5月、8月、11月 | 2,299円 |

| 1488 | ダイワ東証REIT指数 | 0.155% | 3月、6月、9月、12月 | 2,204円 |

これらは全て「J-REIT指数」と呼ばれるものに連動しています。

なので基本的には3つとも同じ値動きをします。

つまり、これらに投資するかどうかの基準は「J-REIT指数」に投資する魅力があるかで決まります。

J-REIT指数の解説の前に、3つの商品が優良かを検討します。

指数に連動するファンドの場合、「1番大事なことは信託報酬が過剰ではないかです。」

今回の場合は信託報酬の相場である0.1%〜0.2%いないに収まっているので、優良ファンドと言えるでしょう。

また、通常の株式と違い今回の商品は10口ずつ投資できるので、資産形成において重要なポートフォリオバランスも調節しやすいですね。(通常株式の場合は100株からの注文となる)

J-REIT指数とは

J-REIT指数の概要

ざっくりいうと、「日本のいろんな不動産の集合体」といえます。

「日本の不動産業会全体に投資する」という感覚で良いでしょう。

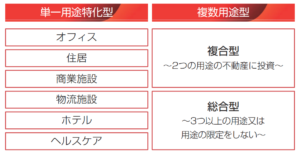

不動産と言ってもいろいろな種類があります。

「物流系」「オフィス系」「ホテル系」etc…

種類は以下の図にまとめています。

これら全てに投資するのが「J-REIT指数」です。

少額から購入できる日本の不動産投資信託ということですね。

J-REIT指数のチャート

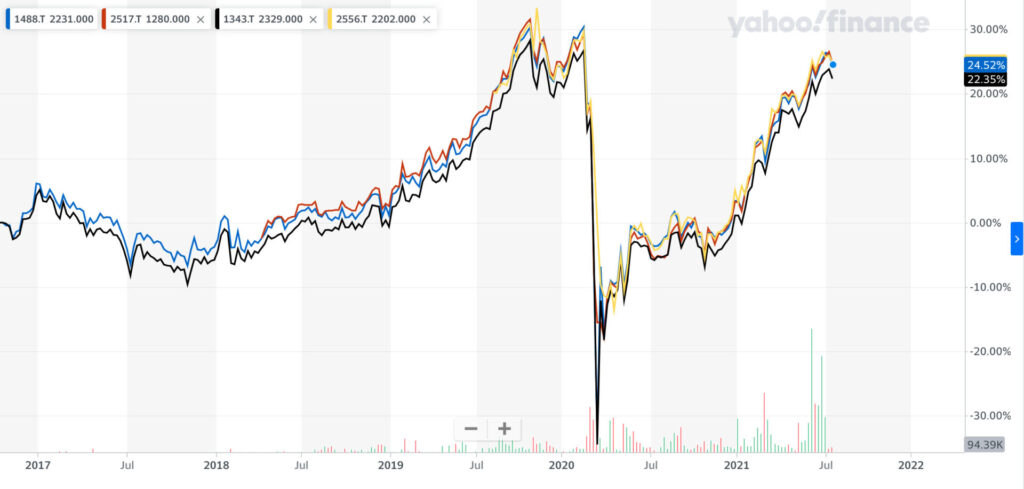

こちらが「J-REIT指数」と上記で紹介した3名柄のチャートになります。

「ONE ETF 東証REIT」「NEXT FANDS 東証REIT指数連動型上場投信」「ダイワ東証REIT指数」「J-REIT指数」のチャートになります。

前述したとおり、各銘柄は全てJ-REIT指数に連動しているので、ほとんど解離していないことが見て取れます。

J-REIT指数のチャートポイント

- コロナショック以前

コロナショック以前は緩やかに右肩上がりであったことが見て取れます。 - コロナショック時の動き

かなりの暴落で50%ほどの暴落がありました。 - コロナショック後の動き

堅調に右肩上がりに戻しており、コロナ前の水準に到達しています。

このことから期待はされているけど、暴落時の影響は大きい資産ということが見て取れますね。

コロナショック前から右肩上がりに推移しているので、平常時には高配当を維持しつつ値上がり益が見込める銘柄だと考えられます。

J-REITの今後 他の円建て資産との比較

J-REITの魅力は安定的な配当収入にあります。

J-REITの今後の成長を語る上で、他の円建て資産との比較は必要不可欠です。

J-REITとその他の円建て資産ほ配当利回りを比べてみましょう。

| 銘柄 | 配当 |

|---|---|

| J-REIT指数 | 3.6% |

| 日経平均高配当株50 | 3.4% |

| 東証一部上場企業平均 | 1.8% |

| 日本国債(10年) | 0.012% |

| 定期預金 | 0.2% |

上記の通り、円建て資産ではかなり高配当であることが伺えます。

日経平均高配当株50も高配当株ですが、こちらのチャートは上昇傾向にないため嫌がられることの多いものになります。

このことから高配当円建て資産という地位をJ-REITは築いていると考えています。

そのためポートフォリオの1つにJ-REITを含める投資家は多いと考えています。

ちなみに日本の投資機関であるGPIF(年金積立金管理運用独立行政法人)もREITをポートフォリオに入れています。

一方でJ-REITに悲観的な意見もあります。

日本は人口減少により空き家やゴーストタウン化が進むから不動産はオワコンだ!という意見ですね。

たしかに地方では人口減少による空き家が目立つ流れは避けられないでしょう。

しかし、都市部ではどうでしょうか??

都市部では人口集中による人口増加が進み続けています。

そしてJ-REITは都市部への投資が主です。

しっかり人口が増え不動産の価値があがるところに投資できていると考えられます。

どのくらいJ-REITをポートフォリオに組み入れるか

投資資産のうち10%〜15%の割合でJ-REITを組み入れることをおすすめします。

理由としましては、

あくまで投資はSP500(米国株500社)や全世界株式をメインに考えるべきだと考えているからです。

長期的な視点で見たときには、世界株式に勝るものはありませんからね。

しかし私たちは日本人なので円資産も持っておく必要があります。

それと同時に値上がり益だけでなく配当からの収入源も持っておくべきと考えています。

そこで、J-REITを資産に加える(多すぎない10%〜15%程度)ことをお勧めしています。

つみたてNISAやイデコ(iDeCo)で安定的にSP500や全世界株式を積み上げる方法、お勧め商品解説はこちら

また毎月月初に更新しているじぇいの資産形成状況もありますのでぜひ参考にしてみてください。

2019/11月から開始した資産形成の履歴。

米国株、日本株、仮想通貨、トライオートETFの運用状況を公開。

また貯金含めた、じぇいの総資産と投資割合も大公開中!

(2021/7/1時点)