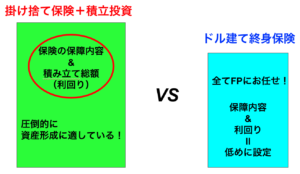

【どっちがお得!?】

ドル建て終身保険 VS 積立投資+掛け捨て保険

将来に向けて資産形成。その1つの手段として「ドル建て終身保険」があります。

しかし、「ドル建て終身保険」よりも「積立投資+掛け捨て保険」の方が良いという声もあります。

実際のところ、どちらの方がお得なのかをモデルケースを使って見ていきましょう!

結論

先に結論からいいますと、、

「積立投資+掛け捨て保険」の方が金銭的には圧倒的に有利です。

「最終的に手元に残るお金」「死亡時の補償」「投資金額の変更」

どれをとっても、「積立投資+掛け捨て保険」のほうが圧倒的に良いです。

しかし、「ドル建て終身保険」はだめなのか?というとそうではありません。

「手間がかからない」「安定している」「人に聞ける」

この3点においては「積立投資+掛け捨て保険」よりも優れていると言えます。

「一般的なドル建て終身保険」と「投資+掛け捨て保険」を比べてみましょう。

ドル建て終身保険の利回りと保障内容解説

一般的なドル建て終身保険のモデルケース

〜モデル条件〜

開始年齢:27歳

保険金:4万円/月

死亡保証:1000万

投資利益:1.5%(複利計算)

65歳時点での保険金の払込総額

4万×12ヶ月×39年=1872万円

65歳時点での返金額

2536万円(元本に対して+135%)

一般的なドル建て終身保険では上記のようなケースが多いです。

このケースでのドル建て終身保険の中身は以下のようになります。

4万円/月で

「年利1.5%の投資」+「死亡保証1000万の保険」

この2つを合わせた商品ということです。

ドル建て終身保険のメリット・デメリット

ーメリットー

・投資については基本的に何も考えなくて良い。

入ってしまえば、あとは淡々と払い込むだけです。解約時の出口戦略も専属のFPがいるはずなので、基本的にはFPに任せてしまえば、自分ですることはないです。

・年利1.5%で安定的に運用できる

あくまでドルベースではありますが、毎年運用資金の約1.5%の利益が出ます。株式や債券で長期間運用すると、どうしても大暴落を経験することになります。 積み立てたはずのお金が一気に半分になることもあるかもしれません。 そういった不安が一切なく、安定した心で運用することができます。

・困ったときには専任のFPに頼れる。

困ったときにはFPに連絡すれば、なんらかのアドバイスはくれると思います。解決するかはわかりませんが、困ったときに頼れる存在がいるのは大きいです。

ーデメリットー

・利率が低い

株式等に投資できるなら年利5〜6%で運用できます。

ここ20年は特に株高なので王道の商品で運用しても年利8%くらいになります。

なので、この5〜6%というのは妥当な年利となります。

そのなかで、ドル建て終身保険の年利1.5%というのはあまりにも低いです。

・保障が低い

一般的な掛け捨ての生命保険に比べて保障が低いことが多いです。

基本的な掛け捨て保険を上回るためにはかなりの積立金を用意する必要があります。

もしくは、利回りがさらに低下するケースがほとんどです。

自分で投資するには及びませんが、「利率が高めなドル建て終身保険」もあります。

利率の高い保険を使うことで、少しでも差を縮める努力はできます。(絶対に超えられない壁があるので、通常の投資に勝るものはありません。)

利率トップクラスのドル建て終身保険の記事はこちらでまとめていますので、ご覧ください。

「投資+掛け捨て保険」を解説

「投資+掛け捨て保険」のモデルケース

〜モデル条件〜

開始年齢:27歳

保険金:4110円

死亡保証:2000万+毎月10万の支給

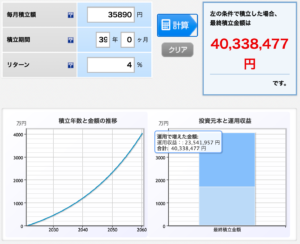

投資に残額の4万ー4110円=35890円投資する

*投資の利率は株式50%債券50%に投資すると仮定した場合、約5~6%となる。

ただし今回は、少し低めに見積もって年利4%と仮定する。

(投資方法は下で別途説明記事のリンクを貼っています。)

下図の通り、

35890円を年利4% で39年間運用すると、65歳時点での資産額は

4033万となる。

投資なんて難しい!という方もいるとは思います。

ですが、推奨する投資方法は「積み立て投資」ですので、毎月決まった額を王道の商品に入れるだけです。

ドル建て終身保険に毎月入金するよりも、投資の王道商品に入金した方がお得ということです!

【王道の投資商品やつみたてNISAなどの解説はこちら!】

何に積み立てるべきかを「リスク度に分類しながら」徹底解説しています。

安定運用も積極的運用も自由自在になりましょう!

掛け捨ての生命保険の額は以下の保険会社を参考にしました。

*実際に掛け捨て生命保険に加入するなら【一括見積もりサービス】がおすすめ!

大手30社の生命保険会社か同条件で最安の保険を選べます!

30歳非喫煙隊健康で「死亡時に毎月10万」受け取れる保険ですと、、

だいたい月2,000円程度になります

(参考例)

SOMPOひまわり生命の自分と家族のお守り

FWD富士生命のFWD収入保障

30歳非喫煙隊健康で「死亡時に一括で2000万円」受け取れる保険ですと、、

だいたい月2,000円程度になります

(参考例)

ライフネット生命の定期死亡保険

メットライフ生命のスーパー割引定期保険

楽天生命のスーパー定期保険

「投資+掛け捨て保険」のメリット・デメリット

ーメリットー

・利益率が高い

自分で投資している分、途中で中抜きされたり、手数料が取られることはありません。なので、利益率はドル建て終身保険に比べてはるかに高いです。

投資商品に関しても、王道商品である「全世界株式」「SP500連動型商品」などある程度の最適解が用意されています。

なので、口座開設して、そういった商品の積立設定をする余力があるなら、間違いなく「投資+掛け捨て保険」の方が良いと言えるでしょう。

・保障が良い

一般的に、掛け捨て保険の方が保障内容は充実していることが多いです。

保障の内容も選択の幅が多いため、自分に適した保険を選びやすいです。

・いつでも引き出せる

何かあったときに、いつでも引き出せるのは心強いです。

ドル建て終身保険ですと、12年間ほどは解約手数料等で損をすることがほとんどなので、実質解約できない状況になっていることが多いです。

ーデメリットー

・自分で考えないといけない

何に投資するかは自分で決めなければなりません。暴落したときにどうするのか。高騰時にどうするのか。淡々と積み立てると決めていても、人間の心は意外と脆いです。

暴落時に耐えきれなくなって、売ってしまったりすることもあります。

最初に決めたルールをしっかりと守り、淡々と積み立てられる人間でないといけないのかもしれません。

・出口戦略の理解が必要

最後の年に暴落が起こった時などに、自分で考えて行動しなければいけません。一気に円資産に変えてしまうのか。それとも一部のみ変えるのか。

出口戦略にも一応は王道の戦略があります。(4%ルール)

そういった知識も学ぶ姿勢が必要です。

【積み立て投資やつみたてNISAの出口解説!】

積み立てが終わって資産を崩しに行く段階のことって考えたことありますか?

売り方にも最適解が実はあるんです!

老後の資産の切り崩し方を知っておきましょう。

まとめ(比較)

結局のところは自分で考えて投資できる人は、「投資+掛け捨て保険」の方が良いということです。

下記の表にそれぞれのメリット・デメリットをまとめてみました。

| ドル建て終身保険 | 投資+掛け捨て保険 | |

|---|---|---|

| 利率 | 少ない | 多い |

| 保障 | 少ない | 多い |

| 手間 | 簡単(FPに丸投げできる) | 多少手間がかかる |

| 理解力 | FPになんでも聞ける | 必要(特に出口戦略が難しい) |

もし、少しでも利率が高いドル建て終身保険を選びたい方はぜひこちらの記事をご覧ください。

利率トップクラスのドル建て終身保険の記事はこちらでまとめています。

【生命保険】入るべき保険の考え方と最安保険の比較方法を徹底解説

生命保険を格安にする4つのステップ

「生命保険の種類」「死亡時の収入と支出(遺族年金や生活費計算方法)」

「保険受け取り金額設定方法」「格安保険の探し方」

をわかりやすく解説しています。

次は生命保険を節約して、どんどん黒字家計に進化しましょう!

【つみたてNISA】初心者必見!つみたてNISAっていったい何!?

税金面でお得って聞くけど、どのくらい税金面で優遇されているんだろう?

年間に積み立てられる金額って決まっているのかな?

などなど、つみたてNISAに関する疑問を一気に解決しましょう!

【つみたてNISA口座開設】楽天証券で8万円お得に積み立てる方法

つみたてNISAの口座を開設するなら、楽天証券1択です

楽天証券なら最大8万円お得に積み立てることができます

楽天証券で積み立てるべき3つの理由を徹底解説!