【COZUCHI】

渋谷2丁目一棟ビルの投資考察!

今回は不動産クラウドファンディング人気No1のCOZUCHIの案件

渋谷2丁目一棟ビルに投資するべきか考察したよ!

COZUCHIのキャンペーン情報

新規登録キャンペーン

期間:2025/7/1~31まで

条件:当ブログから新規登録

*必ずキャンペーン登録はこちら!から登録してください

報酬:Amazonギフト券2000円配布

キャンペーン登録はこちら!

結論

投資しても良い案件

「渋谷」駅 徒歩9分、「表参道」駅 徒歩8分の1棟ビルが投資対象で、大きな価値減少による元本毀損の可能性は低そうです。

一方で現時点での収益性は悪いので、リノベを行っても大きな価値の上昇には繋がりにくいかと。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・スイッチ申込について

・COZUCHIの実績

・まとめ(投資するべきか)

渋谷2丁目一棟ビルの基本情報

| ファンド名 | 渋谷2丁目一棟ビル |

|---|---|

| 利回り | 5.5%(インカム1.5%、キャピタル4%) |

| 運用期間 | 11ヶ月(2024/12/19運用開始) |

| 募集金額 | 1,186,520,000円 |

| 募集方式 | 抽選 |

| 募集期間 | 11/23~28 |

| 備考 | ・借入約18.6% ・優先約76.1% ・劣後約5.3% |

| ファンド運営 | TRIAD株式会社 |

投資しても良い案件

「渋谷」駅 徒歩9分、「表参道」駅 徒歩8分の1棟ビルが投資対象で、大きな価値減少による元本毀損の可能性は低そうです。

一方で現時点での収益性は悪いので、リノベを行っても大きな価値の上昇には繋がりにくいかと。

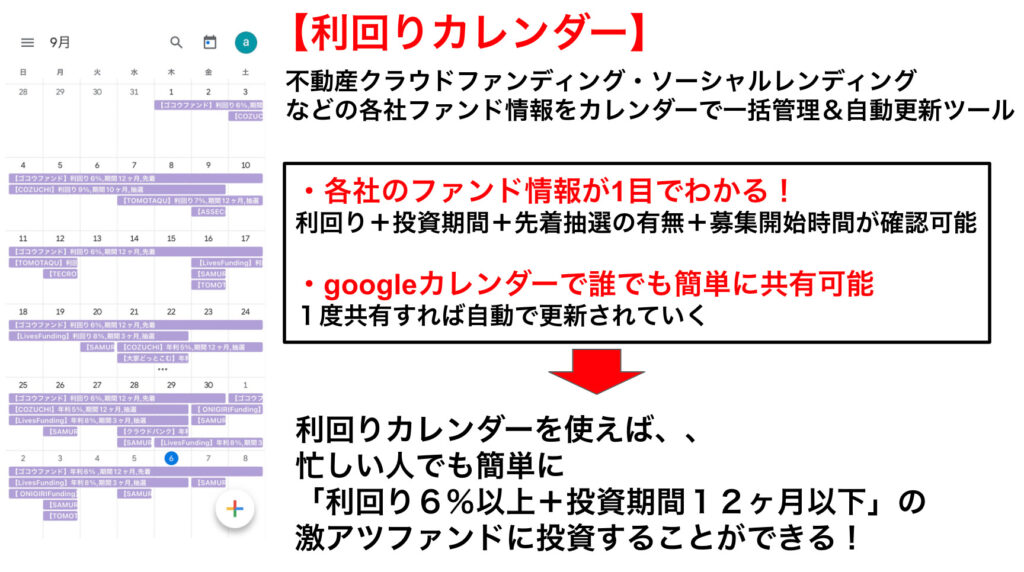

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら!

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

渋谷2丁目一棟ビル

ポイント

・本ファンドの概要

・対象物件の特徴

・立地情報

・現在の収益と表面利回り

・運用戦略

・COMMOSU案件とどっちが良いの?

・アップサイド配当の可能性

・キャンペーン情報

本ファンドの概要

ポイント

・店舗・共同住宅として利用されている1棟ビル

・渋谷駅徒歩9分、表参道駅徒歩8分

・賃料の適切な見直し

・リノベーションして売却

・借入併用

「渋谷」駅 徒歩9分、「表参道」駅 徒歩8分の店舗・共同住宅として利用されている1棟ビルが投資対象です。

現況賃料が安価なため賃料の適切な見直しと、空室部分は必要に応じてリノベーションを実施して外部に売却する案件となっています。

COMMOSUSからの借入を行っており、

・借入約18.6%

・優先約76.1%

・劣後約5.3%

となっています。

対象物件の特徴

ポイント

・RC造9階建て・築11年

・築浅の店舗・共同住宅

・賃料改定の余地

対象物件は角地に立地するRC造9階建て・築11年と築浅の店舗・共同住宅です。

1階部分は店舗として賃貸中となっており、住宅部分は大半が単身層向けの間取りのようです。

周辺よりも賃料が低いみたいなので、賃料改定の余地が残っているとのこと。

渋谷2丁目西地区再開発により周辺環境のアップデートされています。

立地情報も見ていきましょう!

立地情報

ポイント

・渋谷駅 徒歩9分

・表参道駅 徒歩8分

・渋谷2丁目西地区では再開発計画進行中

本物件は

・渋谷駅 徒歩9分

・表参道駅 徒歩8分

の好立地物件となっており、両エリアへのアクセス利便性の高さが特徴です。

渋谷2丁目西地区では、2029年度竣工予定にて再開発の計画が進行しており、今後さらに盛り上がっていくかもしれません。

立地はかなり良い物件かと思います!

現在の収益と表面利回り

ポイント

・1,625,000,000円の物件

・2,544,934円の賃料

借入金を含めて今回購入する物件は1,625,000,000円となっています。

それに対して現在の賃料収入は2,544,934円/月です。

年換算では20,539,208円/年の収入となるため、表面利回りは年利1.9%となります。

運用戦略

ポイント

・必要利益を計算

・インカム利益から想定売却価格を計算

・売却のための戦略

今回のファンド組成額は1,315,000,000円ですので、

年利5.5%で運用した際の必要利益は

1,315,000,000円✖︎年利5.5%✖︎11ヶ月/12ヶ月

=66,297,917円

です。

借入金300,000,000円を利率5.5%もあるので

返済資金として

300,000,000円✖︎年利5.5%✖︎11ヶ月/12ヶ月

=15,125,000円

も必要です。

そのため、66,297,917円+15,125,000円

81,422,917円の利益をファンドで出す必要があります。

どのくらいの値段で売却するかも掲載します。

物件価格:16,15,000,000円

インカム収入:27,994,274円/11ヶ月

必要利益:81,422,917円/11ヶ月

となっているので期間11ヶ月での売却価格は1,668,428,643円となってきます。

なので、現在より3.3%価値を高める必要があるということですね!

*実際には諸費用もあるでしょうし、期間もきっちり11ヶ月ではないため前後すると思います。

そのための売却戦略を見ていきましょう。

・貸室の賃貸条件の見直し

・空室部分は必要に応じてリノベーション

によって賃料を引き上げて売却するとのことです。

現状の賃料では1,668,428,643円の表面利回りは年利1.8%ですので賃料の増加は必須でしょう。

ただ

・現在どれだけ空室があるのか?

・周辺賃料相場と本物件の賃料とどれだけ乖離があるか?

が不明瞭なため、ここに関してはCOZUCHIさんお願いします!という案件になっちゃいますね。

とはいえ現行賃料で借入分の支出はカバーできているので、同じ値段で売っても棄損はしません。

好立地物件ですので、大きな損失にはなりにくいかと思います。

COMMOSU案件とどっちが良いの?

ポイント

・防御力ならCOMMOSUS

・アップサイド配当狙いならCOZUCHI

今回の案件はCOMMOSUSとのコラボ案件であり、借入人というのはCOMMOSUSの投資家です。

COMMOSUSの会社解説はこちら

COMMOSUSファンドでは年利4.5%+期間11ヶ月で集められていましたので、想定年利は1%低いです。

ただし、COMMOSUSはこの不動産を担保にTRAIDに貸付している形なので、元本毀損リスクは極めて低くなっています。

*要はCOZUCHI投資家がCOMMOSUS投資家のリスクを負ってる形

とはいえ、COZUCHI側のメリットもあり、単純に年利が1%高いことに加えてアップサイド配当を受けることができます。

COZUCHIは物件に投資しているので利益を貰うのは当然ですし、COMMOSUSはTRIADに貸付しているのでファンドの想定外利益を貰うことはありません。

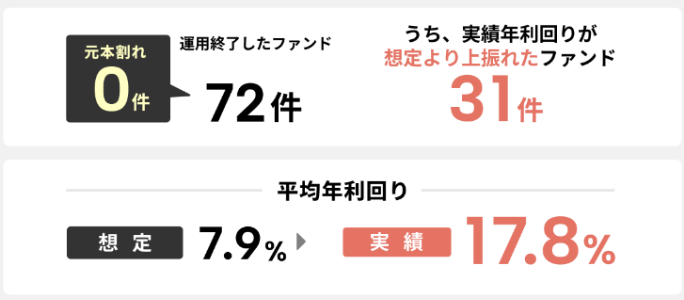

アップサイド配当の可能性

ポイント

・今回はアップサイド配当可能性あり

COZUCHIでは予想利回りよりも高く売却されたり、早期償還で利回りが上昇することが多々あります。

実際に『72件中31件が配当上振れ』実績があります。

今回のように最終的な出口が決まっていない物件ではアップサイド配当の期待も高いかと思います。

とはいえ、駅近好立地の大型ファンドですし権利調整系でもないので、そこまで大きな配当は期待しない方が良いかとは思います。

キャンペーン情報

COZUCHIのキャンペーン情報

新規登録キャンペーン

期間:2025/7/1~31まで

条件:当ブログから新規登録

*必ずキャンペーン登録はこちら!から登録してください

報酬:Amazonギフト券2000円配布

キャンペーン登録はこちら!

スイッチ申込と一般申込について

スイッチ申込とは、、

・前回ファンド出資額と「同額」もしくは「減額」のみ可能

・「増額」はできない

つまり、フェーズ2の出資金額以下が本ファンドに投資できる金額となります。

スイッチ申込の後に一般参加することができないので注意してください。

一般申込とは、、

・前回ファンド出資者以外はこの形式

・増額する場合はこれに参加するしかない

前回参加者以外は一般申込になります。

優先と一般の同時発売になりますので、好きな方に参加しましょう。

*増額する方はこちらで参加してください。

COZUCHIの実績

COZUCHIは過去の実績でも利回りを下回ったことがないから、信頼して任せられるよね。

過去の実績表も載せておくね。

| ファンド名 | 想定利回り | 実際の利回り |

|---|---|---|

| 六本木事業用地 | 20% | 36.30% |

| 田端EXITファンド | 12% | 15.2% |

| 品川区五反田Ⅱ | 9% | 63.1% |

| 練馬区武蔵関Ⅰ | 12% | 283.5% |

| 世田谷区砧EXITファンド | 50.9% | 110.5% |

| 渋谷区恵比寿EXITファンド | 46.9% | 62.2% |

| 神奈川県武蔵新城Ⅰ | 10% | 24.1% |

| 世田谷区経堂Ⅱ | 4.5% | 4.5% |

| 神奈川県茅ヶ崎Ⅰ | 6% | 6% |

| TOKYOマンション7区分ファンドⅠ | 4.5% | 4.5% |

| 港区広尾Ⅲ | 2% | 8% |

| 港区広尾Ⅱ | 4.2% | 4.2% |

| 世田谷区経堂Ⅳ | 6% | 6% |

| 品川区五反田Ⅰ | 5% | 5% |

| 港区広尾 | 4.2% | 4.2% |

| 品川区法人量2物件 | 6% | 6% |

| 世田谷区経堂Ⅲ | 6% | 6% |

| 世田谷区経堂Ⅱ | 6% | 6% |

| 世田谷区経堂Ⅰ | 6% | 6% |

COZUCHIについてもっと詳しく!

まとめ(投資するべきか)

結論

・投資しても良い案件!

ポイント

・駅近好立地で大きな元本毀損はなさそう

・大きなアップサイド配当はないか?

・COMMOSUSとのコラボ案件

・賃料UP余地の詳細は不明

投資しても良い案件

「渋谷」駅 徒歩9分、「表参道」駅 徒歩8分の1棟ビルが投資対象で、大きな価値減少による元本毀損の可能性は低そうです。

一方で現時点での収益性は悪いので、リノベを行っても大きな価値の上昇には繋がりにくいかと。

COZUCHIの登録方法と出資の仕方!