CAMEL(キャメル)の不動産クラファンは怪しい?

疑念を調査!

不動産クラウドファンディングのCAMEL!

今回はCAMELが怪しい!胡散臭い!ポンジ!?いう声が多かったので調査してきました。

この記事でわかること

・CAMELが怪しいと言われる理由

・CAMELのドバイ案件について

・CAMELの運営メンバー

・CAMELの直近の決算

・募集中ファンドや過去実績について

・まとめ

直近ファンド情報

CAMEL37号 モンゴルスマートファクトリー

・年利8.5%+期間687日

・先着(7/1~9/30)

~ワンポイント解説~

モンゴルで整水器の投資案件。

どこから収益が入り、最終的な出口の想定などは聞いた方が良いと思います。

またここは出資申込すると入金する必要があるが、運用開始日は10/13となっており、資金拘束が非常に長くなる。

CAMEL36号 埼玉嵐山データセンター

・年利10%+期間442日

・先着(5/19~8/31)

~ワンポイント解説~

埼玉嵐山データセンターを作って売却する案件。

あくまでも投資対象は土地なので計画が頓挫した際の毀損リスクは大きい。

出資するのであれば、想定売却先情報などは聞いた方がよいかと。

また合わせて貸出企業の予定等も聞けると良いかも。

またここは出資申込すると入金する必要があるが、運用開始日は9/14となっており、資金拘束が非常に長くなる。

CAMEL34号 インド収益型トイレINTELETプロジェクト

・年利8%+期間624日

・先着(5/15~8/31)

~ワンポイント解説~

劣後出資比率2.5%。

インドに高性能トイレを置くプロジェクト。

出資するのであれば、どのように利益が出るのか、想定売却先情報などは聞いた方がよいかと。

またここは出資申込すると入金する必要があるが、運用開始日は9/14となっており、資金拘束が非常に長くなる。

CAMELが怪しいと言われる理由

怪しいと言われる理由

①Youtuberに取り上げられた

②サイレントのキャンペーン修正など

③案件内容がわかりにくい

おそらくですが、『怪しい!胡散臭い!』と言われる理由はこれらが原因ではないかと思われます。

上記の内容について解説していきます。

Youtuberに取り上げられた

ポイント

・KENZO【新宿109】さんに取り上げられた

・広告宣伝に問題があった可能性あり

詐欺撲滅系YoutuberKENZO【新宿109】さんに取り上げられたことがあります。

もちろん良い意味ではなく『悪い意味で』です。

内容としましては、不動産クラファンの内容ではなく広告宣伝の部分に対してのものでした。

詐欺だ!という内容ではなく、この広告良いの?みたいな感じですね。

経緯は不明ですが、既に動画は非公開にされています。

なので、今は視聴できない状態ですね。

サイレントのキャンペーン修正など

ポイント

・キャンペーン内容がサイレント修正

経緯としては

・ファンド総額3200万円のファンド募集があり、50万以上投資で抽選で100名にAmazonギフト券5万円分の告知

↓

・50万円✖︎100名=5000万円なので、実質当選確率100%である

↓

・抽選で50名にいつのまにか修正

というキャンペーンのサイレント修正がありました。

キャンペーンの計算の甘さや告知無しで修正するCAMELに不信感を抱いた人が多かったようです。

必ず当たるキャンペーン以外では落選者も多いようで、抽選しているのか疑問の声もあります。

ただし、この辺りについては調査できませんので、わかりません。

少なくとも管理人は10万円投資で必ず貰える1万円のアマギフなどは貰えています。

案件内容がわかりにくい

ポイント

・ファンド内容の説明が雑

・過去の劣後出資率などが見れない

CAMELのファンドではドバイの不動産案件や企業応援系の案件が多いです。

ドバイ不動産に関しての説明はマシですが、企業応援系の案件の説明は雑です。

最終的な出口の説明が不十分なことが多いので、よくわからないまま投資している人も多いかと思います。

これに関しては問題ありだと思いますので、出資の際は問い合わせなどでできる限り聞くことを進めます。

→問い合わせの回答は比較的素早くしてくれます。

CAMELのドバイ案件について

ポイント

・CAMELのメインファンドはドバイの不動産

・案件内容はわかりにくい

・ただし劣後出資しておりある程度信頼できるか

CAMELのメインファンドはドバイ不動産の案件です。

最近ではラスアルハイマ不動産/ MASAレジデンスシリーズの案件が頻繁に募集されています。

案件内容としては『想定収支表の記載がない割に上記の賃貸損益から分配』などと記載されており、非常にわかりにくい説明です。

他のドバイ案件の劣後出資比率は案件募集終了後でしたので、確認することができませんでした。

CAMELの運営メンバー

ポイント

・取締役会長(非常勤):長田 忠千代

・代表取締役:河野 勇樹

他にも運営メンバーはいますが、今回は取締役会長の長田 忠千代氏と代表取締役の河野 勇樹氏の経歴などを掲載します。

→現在は退任されたのか長田氏はHP上から消えていました。

取締役会長(非常勤):長田 忠千代の経歴

1956年生まれ。1980年 株式会社三菱銀行。

2006年 株式会社三菱東京 UFJ 銀行執行役員。

2013年 同社専務取締役(代表取締役)。銀行退任後はベンチャー・ スタートアップへの投資・育成支援をライフワークとし、多くの有望ビジネスの 役員・顧問を務める。特に、AI・WEB3.0 等先端分野に関心深く一般財団法人 メタバース推進協議会、一般社団法人生成 AI 活用普及協会理事等を務める。

CAMELの説明ではこれだけの記載でしたが、個人的に調べた経歴は以下の通りになっています。

【⻑⽥ 忠千代氏の経歴】

1980年 株式会社三菱銀行(現三菱UFJ銀行) 入社

2006年 株式会社三菱東京UFJ銀行(現三菱UFJ銀行) 執行役員 就任

2010年 株式会社三菱東京UFJ銀行 常務執行役員 就任

2012年 株式会社三菱東京UFJ銀行 代表取締役常務 就任

2014年 株式会社三菱東京UFJ銀行 代表取締役専務 就任

2015年 東京急行電鉄株式会社常勤監査役 就任

2020年 株式会社バンカーズ・ホールディング 代表取締役会長 就任(現在相談役)

2024年 株式会社グローバルクラウドエステート 取締役会長 就任

融資型クラウドファンディングのバンカーズ・ホールディングの代表取締役会長に就任し、現在は相談役もされています。

かなりクラファン業界では有名な方が取締役会長をされているのは、投資家にとっての安心材料になるかと思います。

→現在は退任されたのかHP上から消えていました。

代表取締役:河野 勇樹の経歴

2006年 株式会社アクセスホールディング。

2009年 株式会社ウェブクルー。

2013年 ネクストエナジー株式会社 代表 取締役。

2015年 株式会社エネプライム 代表取締役。( 非常勤 )

2023年 株式会社グローバルクラウドエステート 代表取締役。

河野 勇樹氏の経歴は上記のようになっています。

ネクストエナジー株式会社と株式会社エネプライムは共に太陽光発電などの会社のようです。

株式会社エネプライムに関しては2021に上場企業のウインテスト株式会社からオランジュ株式会社という太陽光発電の保守点検などをする企業を買い取っていたりします。

この業界には詳しくないのですが、意外と規模がでかいのかもしれません。

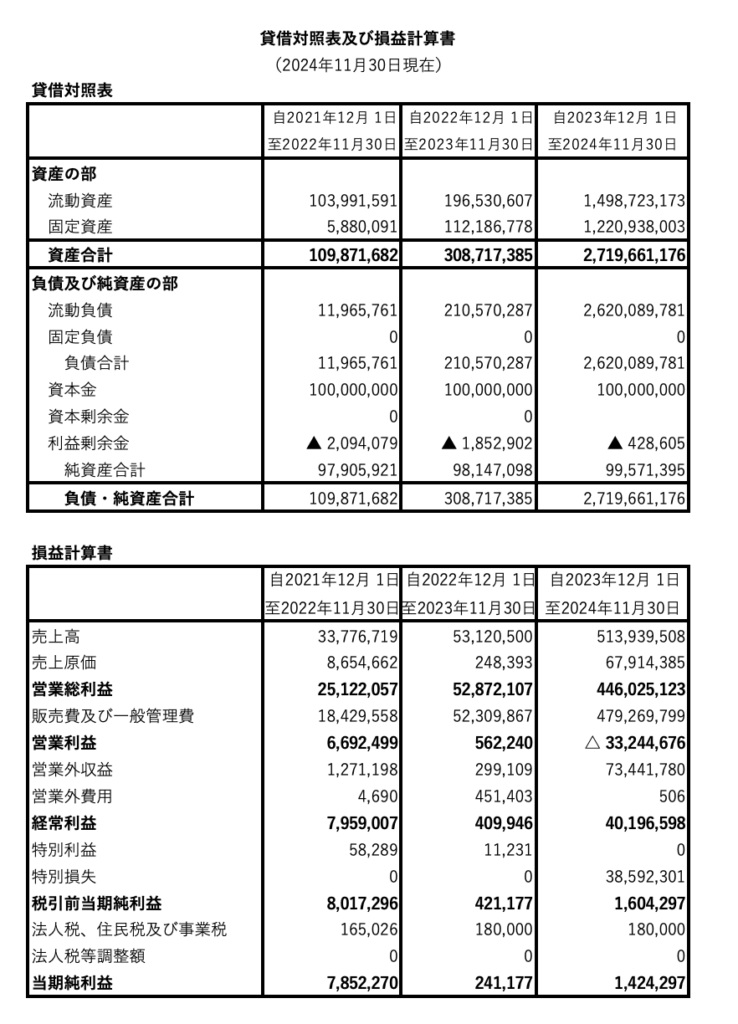

CAMELの直近の決算

株式会社グローバルクラウドエステートの公式HPに直近の決算情報が掲載されていたので、見てみます。

他会社ではログイン後の成立前書面などに記載されていることが多いです。ログイン後情報なので記事にしにくいのですが、ここは公式HPにしっかり掲載されていました。

誰でもチェックできるのは良いと思います。

| 自己資本比率 | ×(3.66%) | 財務基盤が極めて脆弱 |

| 流動比率 | ×(57%) | 短期の資金繰りが厳しく、 流動性リスクが高い |

| 売上高 | ○(急成長) | 事業拡大のスピードが速い |

| 営業利益 | ×(大幅赤字) | コスト増加が利益を圧迫 |

| 経常利益 | △(営業外収益に依存) | 本業の収益改善が必要 |

| 純利益 | △(黒字だが不安定) | 特別損失の影響が大きい |

| 総合評価 | 財務リスクが非常に高い企業 | 短期的には成長中だが、 財務リスクが極めて高く、 慎重な経営が必要 |

自己資本比率3.66%、流動比率57%ということで非常に財務リスクは高くなっている。

売り上げは伸びているが、それとともに販売費および一般管理費が異常に高騰しており、全体としては営業利益は赤字。

謎の営業外収益と特別損失が計上されており、全体としては黒字着地している。

で、実際に投資するの?ってところだよね。

他社:一律資産の5%を条件に投資

*資産状況や会社が怪しげなところは1/2~2/3に投資上限を縮小

上記のルールに則って管理人は投資してます。

【CAMELの場合】

今まで:会社事態の怪しさもあったため2/3投資上限で出資

↓

今後:会社事態の怪しさ+財務悪化のため1/2投資上限で投資

に変更していく方針です。

もともとファンド説明が雑だったりする会社ですので、リスクは高かったですが財務リスクもでてきましたからね。

キャンペーン込みで年利15%くらいなければ、他の会社の高利回り案件に投資する形になりそうです。

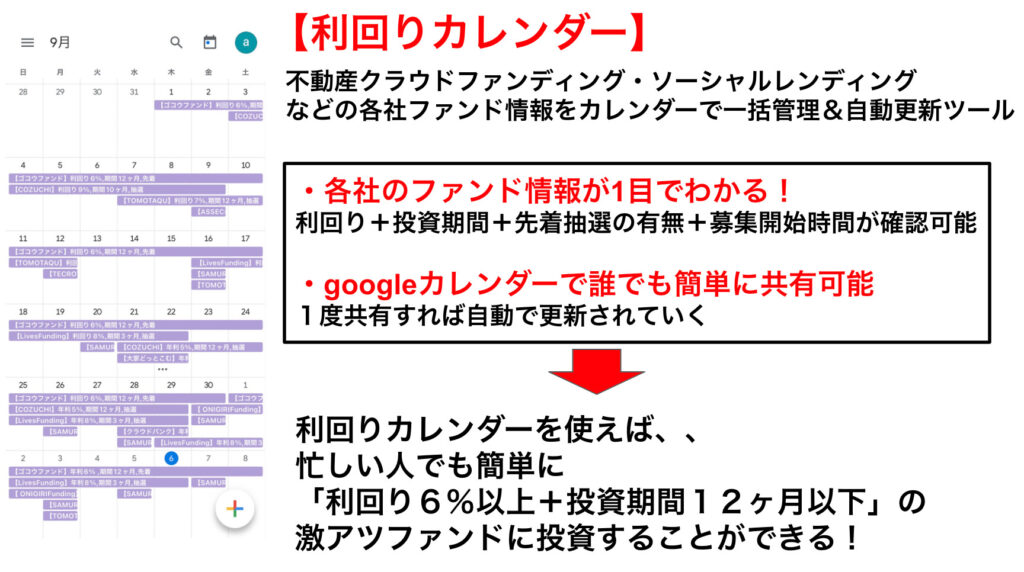

募集中ファンドや過去実績について

CAMELの募集中ファンドやファンド実績についてはこちらの記事でまとめております。

また不動産クラファン情報の収集に便利なツールの紹介もしておきます。

CAMELのファンド情報や過去実績

まとめ

現状では告知の仕方やファンド説明の不足感が否めず、そこから不信感に繋がっているのではないかと思います。

ただし、ドバイ不動産については一定の劣後出資を入れていたり、取締役会長に長田 忠千代さんの名前があるなどの安心材料もあります。

→現在は退任されたのかHP上から消えていました。

新規の不動産クラファン事業者であるため、まだまだ償還数の実績も少ないので判断が付きにくいの点は時間が解決してくれます。

心配な人は一旦様子見でも良いかもしれません。

僕は10万円出資でアマギフ貰える案件のみに投資しています。

ただし、大きな金額を入れるつもりはない。という感じになっています。

他社:一律資産の5%を条件に投資

*資産状況や会社が怪しげなところは1/2~2/3に投資上限を縮小

上記のルールに則って管理人は投資してます。

【CAMELの場合】

今まで:会社事態の怪しさもあったため2/3投資上限で出資

↓

今後:会社事態の怪しさ+財務悪化のため1/2投資上限で投資

に変更していく方針です。

もともとファンド説明が雑だったりする会社ですので、リスクは高かったですが財務リスクもでてきましたからね。

キャンペーン込みで年利15%くらいなければ、他の会社の高利回り案件に投資する形になりそうです。

CAMELのファンド情報や過去実績