BATSUNAGU!

那覇市中心エリア店舗・共同住宅複合ビルリノベーションファンドの投資考察!

今回は不動産クラウドファンディングのBATSUNAGU(バツナグ)の案件

那覇市中心エリア店舗・共同住宅複合ビルリノベーションファンドの考察したよ!

年利8%+アマギフ2%の期間6ヶ月で実質年利12%。高利回りの複合ビルのバリューアップ案件です。

案件自体はキャピタルメインですが、投資家保護のために運営がマスターリース契約で借りてくれるので配当原資はそこから出ます。

劣後出資も10%入っていることを加味すれば、元本毀損リスクは低そうな物件だと思います。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・BATSUNAGUの実績

・まとめ

本記事はファンド解説記事になります!

BATSUNAGUの過去実績や会社詳細はこちらの記事で解説中です。

BATSUNAGUの実績や会社詳細!

那覇市中心エリア店舗・共同住宅複合ビルリノベーションファンドの基本情報

| ファンド名 | 那覇市中心エリア店舗・共同住宅複合ビルリノベーションファンド |

|---|---|

| 利回り | 8% +投資額の2%分のAmazonギフト券付与 |

| 運用期間 | 6ヶ月(2024/11/1運用開始) |

| 募集金額 | 2700万円 |

| 募集方式 | 抽選 |

| 募集期間 | 9/24~10/16 |

| 備考 | *劣後10% *マスターリース契約あり |

年利8%+アマギフ2%の期間6ヶ月で実質年利12%。高利回りの複合ビルのバリューアップ案件です。案件自体はキャピタルメインですが、投資家保護のために運営がマスターリース契約で借りてくれるので配当原資はそこから出ます。劣後出資も10%入っていることを加味すれば、元本毀損リスクは低そうな物件だと思います。

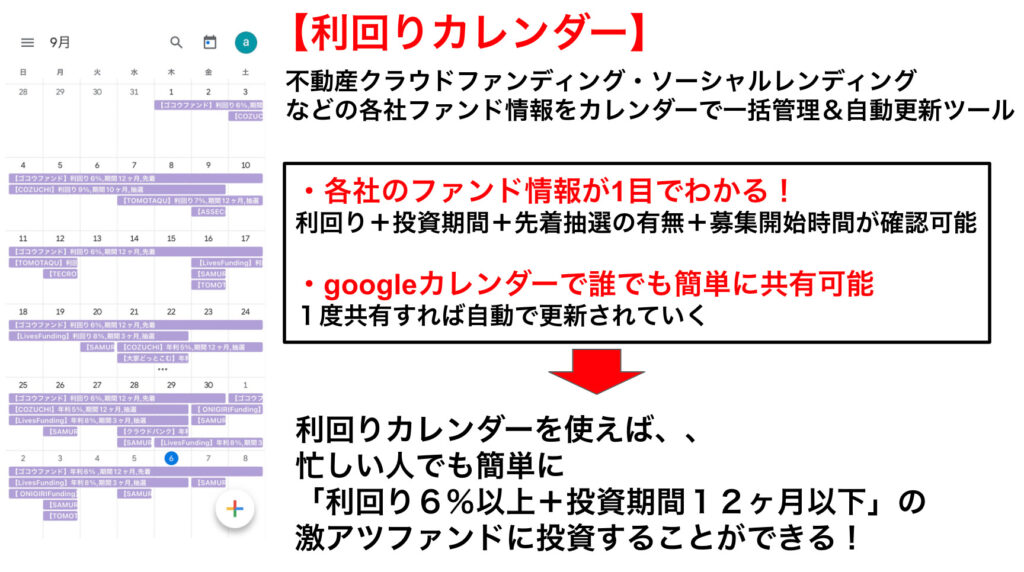

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら!

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

那覇市中心エリア店舗・共同住宅複合ビルリノベーションファンド

ポイント

・本ファンドの概要

・今回の優先劣後割合

・那覇コーポ前島13ビルについて

・マスターリース契約について

・何円で売れれば良いか

・周辺事例から売れるか考察

・懸念点

・感想

本ファンドの概要

ポイント

・那覇コーポ前島13ビル

・リノベーションして売却

築41年の那覇コーポ前島13ビルをリノベーションして賃料を増加させ売却する案件となっています。

1階部分は店舗となっており2階〜5階が住居エリアで全7部屋です。

またリズムキャピタルがマスターリース契約を結んでくれるので、メインの配当原資は賃料収益となっております。

まずは優先劣後情報や那覇コーポ前島13ビルについて話しますが、本案件の仕組みなどについても詳しく掲載します。

キャピタルメインっぽい案件でマスターリース契約ってどういうこと?ってなりますもんね。

今回の優先劣後割合

ポイント

・ファンド総額1億円

・優先出資額は90%の9000万円

→電子募集するのは7000万円

・劣後出資額は10%の1000万円

本ファンドの総額は1億円となっており、全体の90%である9000万円が優先出資額になります。電子募集するのは7000万円で、2000万円は別に集められるようです。

残りの10%である1000万円が劣後出資額となります。

優先出資額(90%)は9000万円だけど、そのうち7000万円をBATSUNAGUで集めると言う認識でお願いします!

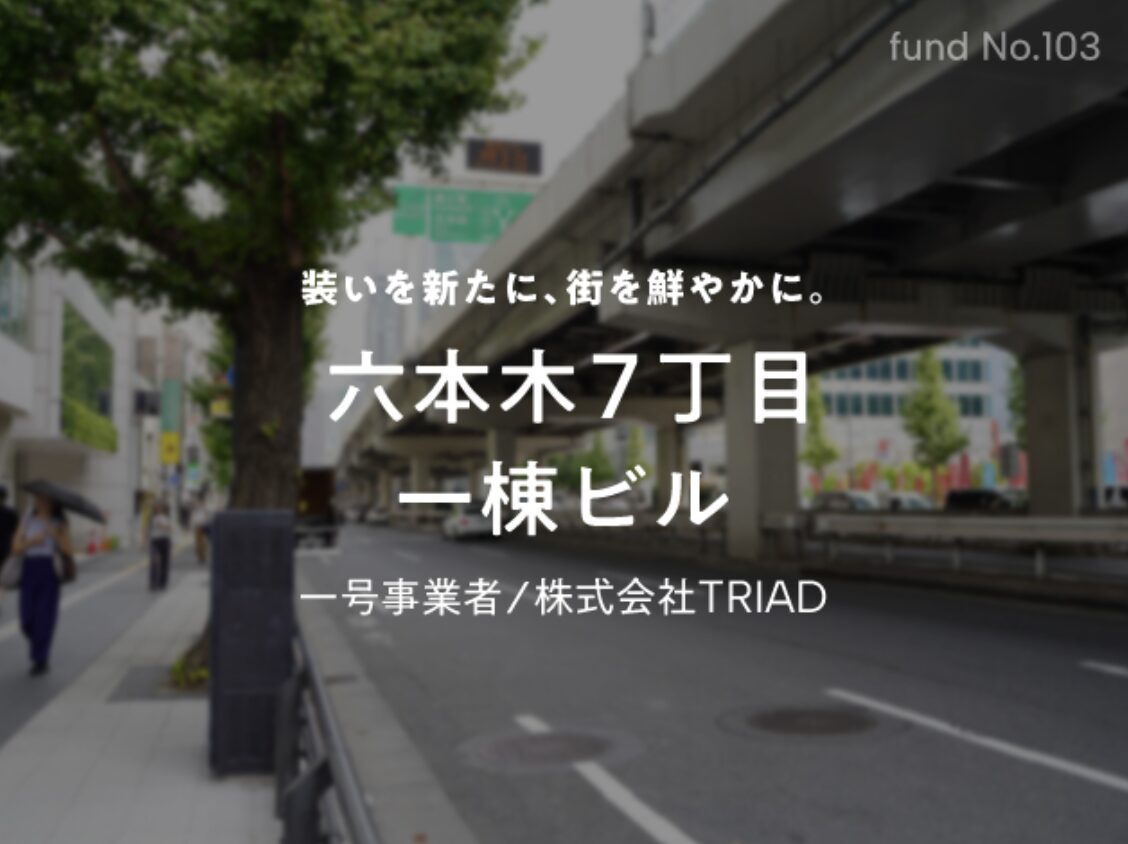

那覇コーポ前島13ビルについて

ポイント

・築41年の店舗と共同住宅の複合ビル

・1Fが店舗で2F~5Fが住宅

・2F~4Fは2部屋ずつ、5Fは1部屋で全7部屋+店舗

・美栄橋駅から徒歩6分

・国際通りまで徒歩10分

本物件である那覇コーポ前島13ビルは築41年の店舗と共同住宅の複合ビルです。

1Fが店舗で2F~5Fが住宅となっており、2F~4Fは2部屋ずつ、5Fは1部屋で全7部屋+1Fの店舗が収益になります。

立地情報についても説明しておきます。

美栄橋駅から徒歩6分、沖縄空港から車で14分の立地となっています。

国際通りの繁華街まで徒歩10分程度ですので、そこで働く人たちにも需要のあるエリアとなっています。

マスターリース契約について

ポイント

・案件自体はリノベ売却のキャピタルメイン

・投資家保護のためのマスターリース契約

・契約先は運営のリズムキャピタル

案件内容は『複合ビルをリノベーションして賃料向上後に売却する』ということでキャピタルゲイン収益を狙う案件です。

ただし、今回は投資家保護のために運営のリズムキャピタルがマスターリース契約(賃料固定契約)を結んでくれるので、配当原資はこの賃料となっています。

詳しい内容は契約書面をご確認ください!

ここでは大雑把に説明します!

本案件は総額1億円を年利8%で6ヶ月運用するので、必要な利益は400万円です。

マスターリース契約での年間賃料は9,000,000円となっており、

そこから、

・建物管理費用:約100,000円

・火災保険料:約100,000円

・固定資産税・都市計画税:約350,000円

・修繕費・予備費等:約100,000円

・リムズキャピタル管理手数料:約330,000 円

の合計約:980,000円の年間費用を差し引くと、

9,000,000円–980,000円

=8,020,000円/年

が利益として残る計算になります。

6ヶ月間の利益に直すと、4,010,000円/6ヶ月となりますので、必要利益がマスターリースで賄えていることがわかります。

何円で売れれば良いか

ポイント

・総額10000万円

・優先出資額9000万円

・劣後出資額1000万円

前提条件として

・総額10000万円

・優先出資額9000万円

・劣後出資額1000万円

のファンド組成であること。

年利8%で期間は6ヶ月の運用なので、必要な利益は400万円であること。

は頭の中に入れておいてください。

*アマギフ分も加味すると運営的には年利12%案件で必要利益は600万円かも。

先ほど説明したマスターリース契約があるとはいえ、あくまで投資家保護のための契約です。

運営としては売買利益だけで年利8%出したいはずなので、その点も踏まえて考えます。

【マスターリース契約を考えない場合】

10400万円以上で売れればOK

*諸経費合わせるともう少し高めの可能性あり

*アマギフ分も考えるなら10600万円

【マスターリース契約ありの場合】

既に賃料から利益分は確保できているので、買った値段と同じ金額でも大丈夫。

つまり10000万円で売れればOK

【元本毀損の可能性が出てくるライン】

優先出資額である9000万円で売れれば元本毀損にはならない。

周辺事例から売れるか考察

ポイント

・同物件の利回りは5%程度で売れている

・平均賃料は㎡単価が2,000円~3,000円

・元本毀損リスクは低いと判断

出同エリアの売買事例を調べると利回りを見ても、5%以下となっているようです。

仮に年利5%で売れると仮定すると、目標の10400万円以上で売るために必要な賃料は年間520万円です。月間43.3万円となります。

同エリアでは㎡単価が2,000円~3,000円/月となっております。

本物件は

1F(店舗)59㎡

2F(住居)40㎡✖︎2部屋

3F(住居)40㎡✖︎2部屋

4F(住居)40㎡✖︎2部屋

5F(住居)50㎡

となっており、合計349㎡となっております。

店舗であったり、住居部分も間取りが違ったりしますが、単純計算では

2,000円~3,000円/月✖︎349㎡

=649,000円/月~1,047,000円/月

の賃料が得られることになります。

目標の10400万円以上で売るために必要な賃料は月間43.3万円だったのでクリアしていますね。

ちなみに年利5%でこの賃料であればいくらで売れるかも計算しておきます。

64.9万円/月~104.7万円/月が月間で得られる賃料なので、年間では778.8万円/年〜1256.4万円/年の賃料となります。

年利5%で売れると仮定すると、

778.8万円/年〜1256.4万円/年÷5%

=15,576万円〜25,128万円

となります。

もちろん実際には店舗部分はもう少し賃料が低かったりすると思いますので、ここまで高値で売れるとは限りません。

ただし、劣後出資比率10%(1000万円)分も加味すれば元本毀損リスクは低いように思えます。

懸念点

懸念点

・財務状況はいまいち

・今年の3月にクラファンの免許がパワーアップ

・財務開示は他より優秀に思う

ファンドに関しては良いと思うのですが、運営の自己資本比率が低い点や負債が多い点が懸念点です。

*ここに関してはログイン後情報のためぼかします

ただ、財務開示に関しては他の会社よりも詳しく掲載されており、透明度は高い点は高評価です。

今年の3月にクラファンの免許を小規模から1号2号にパワーアップさせて、頑張っていこう!という気概は感じられますので、応援したい気持ちはあります。

今回は期間6ヶ月と短期案件ですので、多少財務が悪くても出資しやすいかとは思います。

倒産リスクはどうしてもあるので、多額のお金を突っ込むのは避けましょう。

感想

正直今回の案件も良い案件だと感じました。

マスターリース契約で収入は安定的ですし、想定売却も妥当かと思います。

やはり懸念点は、ファンドリスクよりも運営の自己資本比率が低い点や負債が多い点かと思います。

ここは本当に最近案件良すぎなので、継続して頑張って欲しいです。

小規模事業者から1号2号の許可取ってファンドも頑張ってるので、応援したい気持ちは多いです。

BATSUNAGU(バツナグ)の実績

BATSUNAGU(バツナグ)の過去の募集ファンドの利回りと投資期間を解析してみました。

| ファンド | 年利 | 投資期間 |

|---|---|---|

| ファンド1 | 年利6% | 期間12ヶ月 |

| ファンド2 | 年利7% | 期間12ヶ月 |

| ファンド3 | 年利7% | 期間12ヶ月 |

| ファンド4 | 年利6% | 期間6ヶ月 |

| ファンド5 | 年利6% | 期間24ヶ月 |

| ファンド6 | 年利6% | 期間24ヶ月 |

| ファンド7 | 年利6% | 期間11ヶ月15日 |

| ファンド8 | 年利10% | 期間3ヶ月 |

| ファンド9 | 年利10% | 期間4ヶ月 |

| ファンド10 | 年利10% | 期間3ヶ月 |

| ファンド11 | 年利10% | 期間3ヶ月 |

| ファンド12 | 年利7% *アマギフ3%バックあり | 期間12ヶ月 |

| ファンド13 | 年利8% *アマギフ2%バックあり | 期間6ヶ月 |

高利回りの案件が揃っているかと思います。

今後の案件にも期待ですね。

特にファンド8からはサイトもリニューアルしてパワーアップとやる気を感じますね!

BATSUNAGUについてもっと詳しく!

まとめ

まとめ

・本ファンドの総合利回りは12%

・マスターリースで賃料安定

・売却価格も妥当性あり

・元本毀損リスクは少ないと思う

・倒産リスクが一番怖い

年利8%+アマギフ2%の期間6ヶ月で実質年利12%。高利回りの複合ビルのバリューアップ案件です。案件自体はキャピタルメインですが、投資家保護のために運営がマスターリース契約で借りてくれるので配当原資はそこから出ます。劣後出資も10%入っていることを加味すれば、元本毀損リスクは低そうな物件だと思います。

BATSUNAGUについてもっと詳しく!