【トライオートETF】

暴落でも安心!

猛者の設定を丸パクリ戦略!

リスクを取って攻める投資!

トライオートETFでガツガツ稼ぐ方法を紹介するよ。

気になるリスク・リターンを徹底解説してるからよく読んで始めよう!

この記事でわかること

・トライオートETFとは

・トライオートETFのメリット

・トライオートETFのデメリット

・じぇいおすすめシステム

・口座開設と発注方法

・どんな人におすすめか

・質問コーナー

トライオートETFとは

そもそもETFってなに?

という方もいると思うので、

ETFとはなにかを簡単に説明するね。

ETHとは、、

ETFとは「Exchange Trade Fund」の略です。つまり、「取引所で取引される投資信託」という意味ですね。

「SP500株価指数」「ナスダック」「ゴールド」「日経225指数」などの指数に投資できるのが特徴です。

「SP500」というのは米国の上位500社ということ!

米国のイケてる企業500社に一気に投資できるのがSP500だね!

トライオートETFの概要

トライオートETFはインヴァスト証券が運用しているシステム。インヴァスト証券は2011年から自動売買に提供している歴史ある企業になります。

豊富な自動売買のノウハウを蓄積している会社となっています。

インヴァスト証券の自動売買システムを使って、「ETF」を取引できるのがトライオートETFというわけです。

豊富なノウハウで圧倒的な使いやすさを誇っているよ。

しかも下記の通り、他人の設定をパクれるのが凄いところだね。

凄すぎポイント!

・他人の設定を1クリックで完コピできる!

システムの中身は個人で設定することもできますが、「インヴァスト証券おすすめ設定」「ブロガーが考えた設定」などなどを1クリックで丸パクリ発注することが可能です。

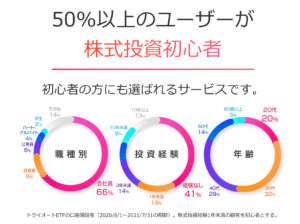

一応裁量トレードもできますが、基本的には自動売買目的で利用している人がほとんどです。猛者の設定を丸パクリで運用できるから初心者の割合が50%を超えている会社です。

初心者でも猛者の設定をパクって運用できる。

これぞ自動売買の最終形態って感じだね。

猛者も自動売買で食ってるわけで、本気の設定だから期待できるね。

上場会社であるインヴァスト株式会社の子会社運営会社だから、安全性もばっちりです。

自動売買を選ぶ際もプログラムごとに「収益率」「リスク」「推奨証拠金」がわかるから運用する側も安心して投資できます。

トライオートETFのメリット

トライオートETFの最大のメリットは

「自動売買セレクト機能で簡単に運用可能」

という点です。

「運営が考えた設定」や「プロ(認定ビルダー)が考えた設定」を完コピすることができます。

設定選びも90を超える設定の中から「リターン順」「低リスク順」などで並べ替えることができるので、簡単に優秀な自動売買プログラムを選ぶことができます。

特にプロ(認定ビルダー)が考えた設定は「最大リスク」や「設定の特徴」がわかりやすく解説されているよ。

プロもそれで飯を食ってるわけだから、勝ちに行く設定なのは間違いないね。

後にじぇいおすすめの自動売買セレクトも発表するからそれも参考にしてね。

実際にどれだけトライオートETFで簡単に自動売買を選択できるかみてみましょう。

下図は実際の発注画面になります。

ーポイントー

・プロやブロガーの設定を丸パク運用

・リターンやリスク順に並べ替えて、簡単にシステム検索ができる

・1クリックで発注可能

・暴落時の運用状況もすぐに把握できる

・推奨証拠金が一目でわかる!

*じぇいは推奨証拠金の1.2倍程度入金することをお勧めします。

上記のように数あるシステムから簡単に自分にあったシステムを選べるんだ。

まぁ基本的にはリスクが少なくて利回りが良いシステムを選ぶと良いよ!

*じぇいおすすめシステムはこちら

トライオートETFのデメリット

トライオートETFのデメリット

・システム理解がないと損切りラインがわからない

上記が主なデメリットになります。

他にも「トレードの実力がつかない」などもあります。

ただ、「感情や能力に左右されない」のが自動売買の利点なので、トレード力をつける必要がそもそもないので良いでしょう。

トライオートETFはシステム理解が必須

トライオートETFによる自動売買は無敵の最強システム!というわけではありません。

どんなシステムにも弱点(損切りライン)は確実にあります。

運用する前に「どんな状況になったら損切りするのか」を理解する必要があります。

100%必勝のシステムは存在しないよ。

勝つ仕組みだけでなく「負ける条件」を知ってから運用しよう。

トライオートETFでは「各プログラム発注画面」から「制作者の開設記事や動画」を見ることができます。

ここで「負ける条件」を必ず理解しておきましょう。

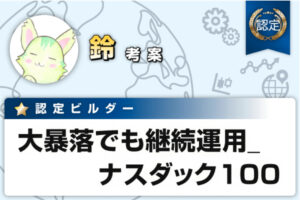

例えば、ブロガー鈴さん考案の「大暴落でも継続運用ナスダック100」で運用する場合は下記のことは頭にたたき入れなくてはいけません。

ー運用時のポイントー

・ナスダック100が長期的に成長する前提のシステム

・リーマンショックと同様の50%の下落まで耐えられる

・必要資金は1口100万でOK

上記3点が本システムのポイントになります。

なので、本記事の場合「50%より下落した場合は損切りする必要がある」ということになります。

これらのことが「詳細記事」に記載されています。

「大暴落でも継続運用ナスダック100」を運用する際には上記のことを理解して運用しなければいけません。

理に適っているのであれば、100万円を入金して運用を開始するという流れになります。

とはいえシステム理解は難しいよね。

おすすめシステムに関しては、じぇいが噛み砕いて説明してあるから読んでみてね。

トライオートETFのおすすめシステム

鈴さん考案!大暴落でも継続運用ナスダック100

必要資金

・1口50万円から

*じぇいのオリジナル発注の場合

*通常発注は100万円〜

収益率

・17.8%

*2022/2月時点

システム簡単解説

・ナスダック100が長期的に成長する前提の戦略

・50%の暴落に耐えられる(リーマンショックと同様)

・注文を引き詰めて、一定利益で利確の繰り返し戦略

資金量があるなら一番おすすめの戦略です。

実際にじぇいもこれの3倍の値動きをするナスダック100トリプルバージョンで運用しています。

*ナスダック100トリプルバージョンは現在新規発注不可

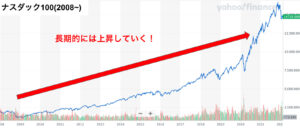

ナスダック100が長期的に成長する前提の戦略

ナスダック100はアメリカの優良企業約100社の詰め合わせなので、アメリカ全体が衰退しない限りは上昇し続ける可能性が高いです。

また、ナスダック100は激しい乱降下を繰り返しながら、上昇していく性質があります。

下図は2008年〜のナスダック100のチャートです。

10年以上上昇し続けているね。

ナスダック100はダメな企業は廃止して好調な企業に入れ替えていくから、アメリカが強い限り成長し続けるね。

50%の暴落に耐えられる(リーマンショックと同様)

このシステムは長期的なナスダック100の上昇を前提として組み立てられています。ただし、短期的な下落や大暴落はいつか絶対に起こります。

そのため、暴落があったとしても「いつか上昇していく」のでポジションを保有し続けることになります。

リーマンショックの暴落率が50%であったことから、50%の大暴落に耐えられるように想定レンジが組まれています。

50%以上の大暴落が起こった際には「損切りする」ということになります。

実際にコロナショック時でのポジションは以下のようになっています。

コロナショック時でも23%の下落。

50%以上の暴落がない限り、永遠と利益が積み上がっていくよ。

利益率から考えると、「5年くらいは50%の暴落は来なかったら勝ち」って感じだね。

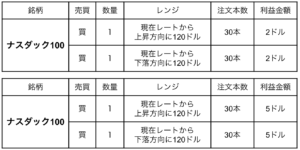

プログラムの設定値

この戦略ではナスダック100に対し、上昇方向に120ドル、下落方向に120ドルずつ注文が仕掛けてあります。

この注文には2種類あり、「利益金額が2ドルの注文」と「利益金額が5ドルの注文」があります。

相場があまり動かない時は「2ドル幅の注文で小さな利益を積み重ねる」

相場が大きく動く時は「5ドル幅の注文で大きな利益を得る」

という狙いがあります。

相場の上昇に合わせて注文も自動で変更してくれます。

そのため、損切りラインである50%の下落地点も変わってくるので注意してください。

損切りラインの変化

・運用開始時のレートが400ドルの場合:

280ドル~520ドルに注文(想定ロスカットレートは200ドル)

・運用を続けレートが500ドルまで上昇した場合:

380ドル~620ドルに注文(想定ロスカットレートは250ドル)

ちなみに「2ドル幅注文」と「5ドル幅注文」はどちらか片方に絞ることもできるよ!

1つの注文を丸ごと削除することで半額の50万円で始めることもできるんだ。

必要資金について

必要資金値は厳密にはレートによって違います。

最高値から50%までカバーするため、最高値更新すると必要資金が増えるためです。

| 最高値(ドル) | 必要資金(片方のみの場合) |

| 360ドル | 100万円(50万円) |

| 400ドル | 120万円(60万円) |

| 450ドル | 140万円(70万円) |

| 500ドル | 160万円(80万円) |

これでは上昇し続けた場合は永遠と必要資金が上昇していきます。

そこで、1~2年に1回のペースで注文間隔を変更するそうです。

「現在は2ドルごとに注文」がありますが、「3ドルごとに注文」などに変更する予定です。

とはいえ、「上昇している状況=利益が出ている状況」だからね。

すでに発注している人は必要資金の上昇分くらいは稼げていると思うけどね。

口座開設と発注方法

この章では

・トライオートETFの始め方

・50万円で発注する方法

の2点を解説しています。

①トライオートETF口座開設

まずはトライオートETF公式から口座開設をしましょう。

*トライオートETFの口座を開設してください。(トライオートFXではないので注意)

口座開設をスムーズに行うために

・メールアドレス

・銀行口座(出金用)

・本人確認書類(マインナンバーカード&身分証明書)

上記3つを準備しておくと、スムーズに開設できます!

口座開設時の注意点

・ETF口座を開設すること!

・「主な収入形態:なし」「年収:なし」「金融資産:なし」にはしないこと!

*流石にこれでは審査に落ちるからね。会社への連絡とかはないので心配しないで!

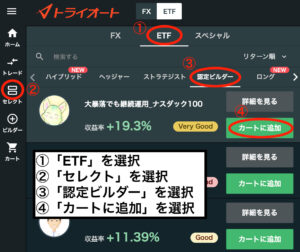

【50万円版】発注方法

①トライオートETFの発注をする

まずはトップページから「トライオートFX/ETF」をクリック!

画面上で

・「ETF」を選択

・「セレクト」を選択

・「認定ビルダー」を選択

・「カートに入れる」を選択

をしてください。

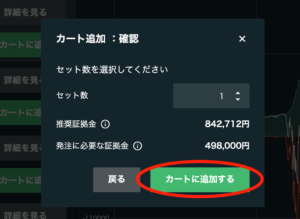

確認画面が出るので、「カートに追加」をクリック!

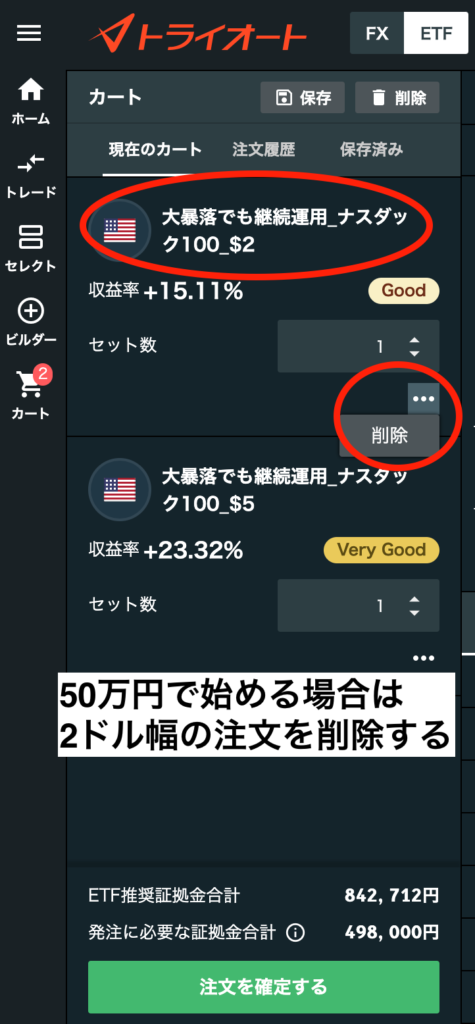

②注文を半分削除する

カートにいき注文を半分削除してから発注します。

*100万円で運用する方は、そのまま「注文を確定する」でOK!

「…」にカーソルを合わせて「2ドル幅」か「5ドル幅」の注文を削除していきます。

おすすめ

過去のデータでは「2ドル幅」よりも「5ドル幅」の方が成績が良いです。

そのため削除するのは2ドル幅をおすすめします。

100万円で運用する方も「2ドル幅」を削除して「5ドル幅」を2個注文することで利益率を上げることも可能です。

削除できたら注文本数が半分になりますので、必要資金も半分の50万円で運用することが可能です。

ここまでできたら「注文を確定する」で発注しましょう!

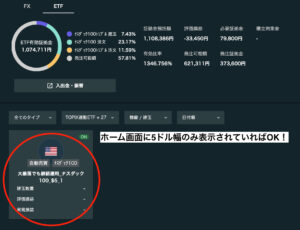

50万注文の方は下図と同じようにホーム画面が出ていればOKです。

トライオートETFをするべき人

以下の人におすすめします

・ポートフォリオにハイリスク商品が1つもない人

・暴落時に買い増ししたい人

・トラリピで為替の自動売買をすでにやっている人

この3つのどれかに当てはまる方におすすめです。

ポートフォリオにハイリスク商品がない人

この記事を読まれている人はNISAやiDeCoなどで株の積み立てなどは既にしている方が多いかと思います。

しかし、資産ポートフォリオのうちに利回り10%以上の商品を持っている方は少ないのではないのでしょうか?

資産の一部で「リスクはあるけど利回りが良い商品」を運用することで、資産全体の平均利回りが上がり資産増加を大いに助けてくれます。

50%で2倍以上になる商品があれば投資するべきなのはわかるよね?

資産全部ぶち込むのは危険だけど、一部で期待値の高い商品を運用することで、資産全体の平均利回りを底上げしてくれるよ!

暴落時に買い増ししたい人

「暴落時に株式を買って、値上がりしたら売る」

これをしたら100%株は勝てます!!!

けど、それができないから難しんですよね笑

トライオートETFなら下がる度に購入して、一定利益で利確してくれます。つまり暴落時にちょこちょこ買いを自動でし続けてくれます。

暴落時はどこまで下がるかわからないから怖くて買えない。。

そんなときはトライオートETFでちょこちょこ買いをして、平均で勝負するんだ。

一気に買うからその後の値動きが重要になる。トライオートETFなら上がっても下がっても相場に合わせて取引をしていくだけなんだ。

トラリピを既にやっている人

トラリピとは為替FXの自動売買のことです。

「株のトライオートETF」「為替のトラリピ」って感じですかね。

積立投資などで株式資産が多い方には、「株以外の投資先」として「トラリピのAUD/NZDダイアモンド戦略」を勧めています。

これは○○ショック時に暴落耐性のある商品に投資していることで、暴落中も安定した利益を生み出すためです。

*AUD/NZDは通貨の特性上○○ショックの暴落率が他商品よりも穏やかな歴史があります。

株式資産が多い人がトライオートETFを始めると、株式に資産がよりがちだからね。。

・株のトライオートETF

・為替のトラリピ

この2つで暴落時でもガンガン利益を積み上げる戦略がおすすめかな。

トライオートETF質問コーナー

この章では

・難易度はどれくらいか

・推奨証拠金での運用の是非

・トラリピとの差

上記3点について解説しています。

難易度はどのくらいですか?

A.発注が少しややこしいですが、使ってみると意外と簡単です。

トライオートETFはややこしそうな見た目ですが、意外と簡単に操作できます。

正直記事でみるよりも実際にやってみた方が良いと思うので、口座開設していろいろいじくり回すことをおすすめします。

推奨証拠金での運用はだめですか?

A.推奨証拠金では50%の暴落に耐えれません

推奨証拠金とは「インヴァスト証券が独自に算出した推奨する証拠金」です。運用期間中の最大暴落率をもとに作られているので、コロナショック時と同様の暴落にしか耐えることができません。

リーマンショックと同じ50%の暴落に耐えるためには、記事記載の必要証拠金で運用する必要があります。

もちろんコロナショックの暴落まででOK!

という方はそれでもかまいません。

利回りとリスクの管理はしっかりしましょう。

トラリピとトライオートETFはどちらを先に始めるべきですか?

A.個人的にはトラリピ

既につみたてNISAやiDeCoなどで何らかの株式資産を持っている前提なら、結局トライオートETFも株式資産の一部だから少し株式に偏りすぎるかな。

だったら、少しでも資産分散できる為替売買のトラリピを選択する方が良いと思うよ。

じぇいが勧めているAUD/NZD戦略は暴落相場に強い設計になっているから、株式資産との相性も良いしね。

トラリピは10万円から始められるから取っ付きやすいのも利点だね。

個人的には余裕があるならどちらもやるのがベストだよ!