【COZUCHI】

ウィスタリアプラザ世田谷区下馬一棟ビルの投資考察!

今回は不動産クラウドファンディング人気No1のCOZUCHIの案件

ウィスタリアプラザ世田谷区下馬一棟ビルの考察したよ!

【追記】

リセールファンドとして売り出されています。

・年利3.6%+期間9年1ヶ月

・抽選(6/13~17)

で売り出されています!

物件自体は変わりありませんので、ファンド詳細はこちらの記事でご確認ください!

リセールファンドってなに??

COZUCHIのキャンペーン情報

現在キャンペーンは開催しておりません。

何かあり次第、こちらに表示させます。

キャンペーン登録はこちら!

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・任意組合型の中長期運用型のポイント

・COZUCHIの実績

・まとめ

ウィスタリアプラザ世田谷区下馬一棟ビルの基本情報

| ファンド名 | ウィスタリアプラザ世田谷区下馬一棟ビル |

|---|---|

| 利回り | 3.6%(インカム3.6%+キャピタル0%) |

| 運用期間 | 10年 (2023/7/30運用開始) *半年ごとに手数料無料で売却する機会あり |

| 募集金額 | 約4.6億 |

| 募集方式 | 先着 |

| 募集期間 | 2023年6月5日〜7月4日 |

| 備考 | 任意組合型 |

| ファンド運営 | TRIAD株式会社 |

キャンペーンファンド!

・出資額の1%Amazonギフト券プレゼント!

(最大30万円分)

・COZUCHIポイント3P貰える!

COZUCHIポイントの詳細はこちら

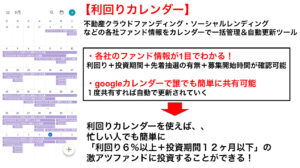

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら!

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

ウィスタリアプラザ世田谷区下馬一棟ビル

ポイント

・エリア情報と地域特性

・過去の稼働率と直近の収益状況

・2つのリスクが鍵

・任意組合型の中長期運用型

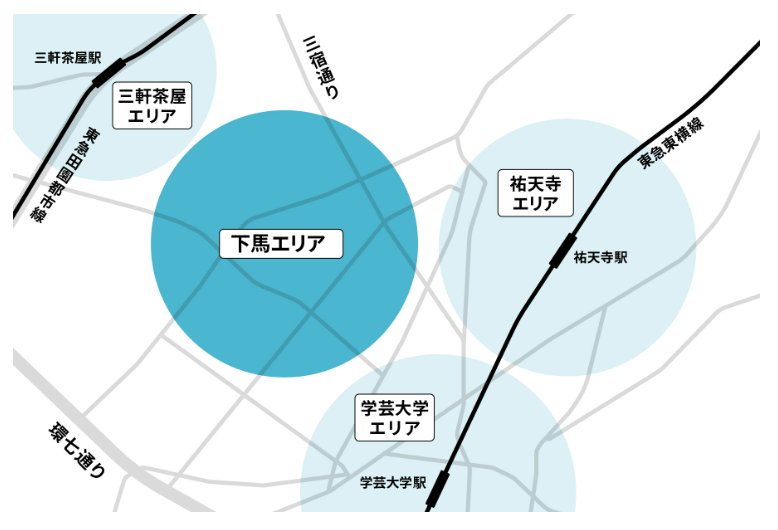

エリア情報と地域特性

ポイント

・高級住宅街である下馬

・前面道路が主要幹線道路

・店舗需要が期待

下馬エリアは、繁華街の三軒茶屋エリア、高級住宅街の祐天寺エリア・学芸大学エリアに囲まれた閑静な高級住宅街です。

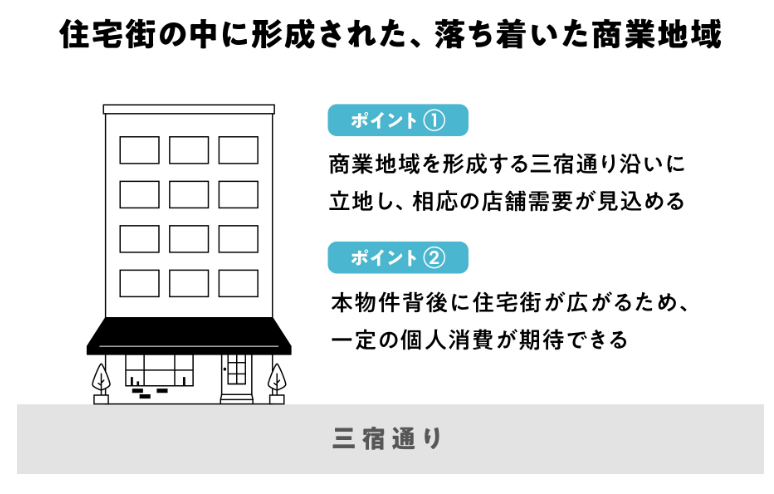

本物件は最寄駅からはやや距離があるものの、前面道路である都道420号(通称三宿通り)は複数のバス路線が通る主要幹線道路であり、人の往来は比較的多いです。

実際にマンションのほか物販店舗や飲食店舗が沿道に立地し商業地域を形成しています。

本物件は三宿通りに面した角地に位置しています。

三宿通り沿いにはマンション、飲食店、スーパー等の物販店舗が立ち並ぶ商業地域を形成しています。

本物件も相応の店舗需要が期待で切るかと思います。

また、背後に住宅街が広がる立地特性を鑑みると、純粋な事務所需要の他、スタジオやアトリエ利用などの需要も期待できます。

過去の稼働率と直近の収益状況

ポイント

・直近の純収益は年額約2,000万円

・5月末時点では満室稼働中

5月末時点では、本物件の1~2階は店舗、3~5階は事務所として賃貸されています。

満室稼働中(空室率0%)で、5階テナント以外は複数回契約更新の履歴があり、過去の稼働率も安定しています。

直近の純収益は年額約2,000万円となっており、内約は「運営収益約2,500万円、運営費用約500万円」となっています。

2つのリスクが鍵

ポイント

・空室リスク

・都市計画道路事業リスク

空室リスクについて

不動産ですので、空室リスクは当然あります。

しかし前述した通り、商業地域を形成する三宿通り沿いに位置し、背後人口の多さから、長期にわたる空室リスクは低いのではないかと考えています。

都市計画道路事業リスクについて

三宿通りは都市計画道路に該当しています。行政により道路工事の着手時期が正式に決まり道路が拡幅された場合、本物件敷地の一部が収用の対象とされる可能性があります。

ただし役所へのヒアリングの結果、事業決定化については未定ということです。

収容とは?

国や地方公共団体などが、公共事業のために必要となる土地などを土地収用法に定められた手続に基づいて取得していくことです。

つまり、国や自治体が買い取るってことです。

任意組合型の中長期運用型

ポイント

・COZUCHIの新しい試み

・任意組合型で締結

COZUCHIの新しい試みとして、『任意組合型の中長期運用型サービス』の第一号案件となっています。

任意組合型の中長期運用型のポイントはおおきく3つあるので、下記にまとめました。

*長期にわたる配当などの不動産投資として当たり前のことではなく、通常の不動産クラファンとの違いをまとめています。

任意組合型の中長期運用型を徹底解説

任意組合型の中長期運用型のポイント

ポイント

・半年に1回、中途売却の機会あり

・事業者倒産リスクの軽減

・現物不動産と同様の資産圧縮効果あり

中長期でほったらかし投資ができる!ということではなく、あくまでも通常の不動産クラウドファンディングとの違いをまとめました。

半年に1回、中途売却の機会あり

ポイント

・半年に1回、中途売却の機会あり

・COZUCHIがリセールファンドという形で探す

6ヶ月に1回のペースで配当収益を得られ、そのタイミングで解約することもできます。

必ず解約できる保証はありませんが、COZUCHIがリセールファンドという形で新規出資者を募ってくれます。

過去の実績からリセールファンドを用いれば、解約することができる可能性は高いのではないかと考えています。

事業者倒産リスクの軽減

ポイント

・物件の保有者は投資家

・倒産リスクを抑えられる

通常のクラファンでは物件の保有者はクラファン会社になるため、倒産すれば物件は差し押さえられます。

任意組合型の中長期運用型では、万が一事業者が倒産しても投資家における不動産持分に変わりはない為、別の事業者により運用を継続することができます。

現物不動産と同様の資産圧縮効果あり

ポイント

・相続の際に有効

・資産の圧縮が可能

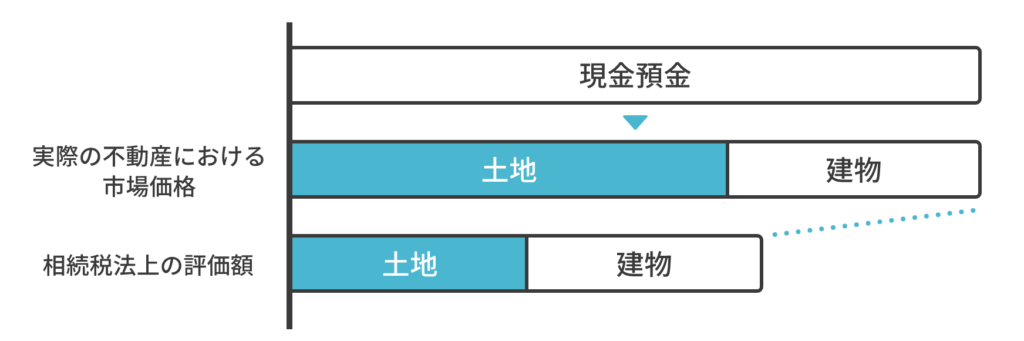

不動産は相続税評価額が実際の不動産価格より低くなるため、同額の現預金を保有しているよりも、資産を少なく見積もる効果に期待できます。

相続や贈与の際に、節税効果が高いということで重宝されます。

また、都心の投資用不動産は、地方の投資用不動産と比較してより高い資産圧縮効果を見込むことができます。

COZUCHIの実績

COZUCHIは過去の実績でも利回りを下回ったことがないから、信頼して任せられるよね。

過去の実績表も載せておくね。

| ファンド名 | 想定利回り | 実際の利回り |

|---|---|---|

| 六本木事業用地 | 20% | 36.30% |

| 田端EXITファンド | 12% | 15.2% |

| 品川区五反田Ⅱ | 9% | 63.1% |

| 練馬区武蔵関Ⅰ | 12% | 283.5% |

| 世田谷区砧EXITファンド | 50.9% | 110.5% |

| 渋谷区恵比寿EXITファンド | 46.9% | 62.2% |

| 神奈川県武蔵新城Ⅰ | 10% | 24.1% |

| 世田谷区経堂Ⅱ | 4.5% | 4.5% |

| 神奈川県茅ヶ崎Ⅰ | 6% | 6% |

| TOKYOマンション7区分ファンドⅠ | 4.5% | 4.5% |

| 港区広尾Ⅲ | 2% | 8% |

| 港区広尾Ⅱ | 4.2% | 4.2% |

| 世田谷区経堂Ⅳ | 6% | 6% |

| 品川区五反田Ⅰ | 5% | 5% |

| 港区広尾 | 4.2% | 4.2% |

| 品川区法人量2物件 | 6% | 6% |

| 世田谷区経堂Ⅲ | 6% | 6% |

| 世田谷区経堂Ⅱ | 6% | 6% |

| 世田谷区経堂Ⅰ | 6% | 6% |

COZUCHIについてもっと詳しく!

まとめ

まとめ

・3.6%と利回りは少なめ

・リスクは少ないと判断

・半年に一度解約できい可能性が高い

・長期投資のリスクである『倒産』はある程度低減できてる

今回は年利3.6%とCOZUCHIの中は少し控えめな案件になります。

空室リスクに関しては、前述した通りそこまで高くないと考えています。

また、都市計画道路事業リスクに関しても買取であるため、それなりのキャピタルゲインが狙える可能性もあるかと思っています。

COZUCHIの登録方法と出資の仕方!