【COZUCHI】

新橋事業用地Ⅰの考察!

今回は不動産クラウドファンディング人気No1のCOZUCHIの案件

新橋事業用地Ⅰの考察したよ!

*同時に新橋事業用地Ⅱの販売されているので注意してください。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・COZUCHIの実績

・まとめ

新橋事業用地Ⅰの基本情報

| ファンド名 | 新橋事業用地Ⅰ |

|---|---|

| 利回り | 5.3%(インカム0.1%+キャピタル5.2%) |

| 運用期間 | 14ヶ月 (2022/10/31運用開始) |

| 募集金額 | 約8.4億 |

| 募集方式 | 抽選 |

| 募集期間 | 2022年10月13日~10月19日 |

| 備考 | 利回り上昇の余地あり |

| ファンド運営 | TRIAD株式会社 |

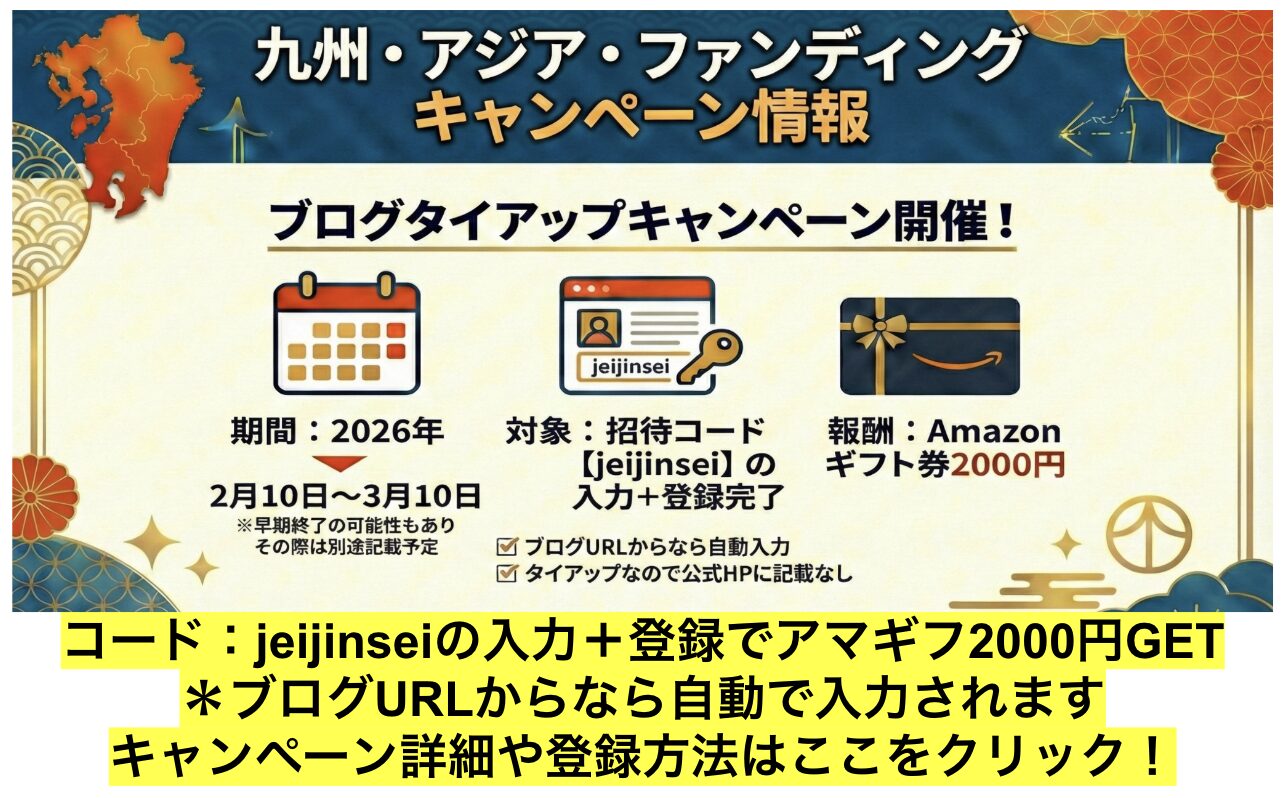

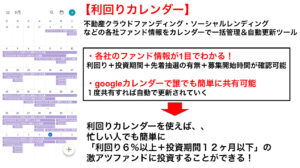

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら!

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

新橋事業用地Ⅰのポイント

本プロジェクトのポイント

・新橋駅徒歩4分の好立地物件

・公示価格相当額より安く仕入れ

・かなり安全に投資できる

・利回り上昇の期待とフェーズ2への可能性

新橋駅徒歩4分の好立地物件

ポイント

・新橋駅徒歩4分の好立地

・日々多くのオフィスワーカーが行き交う街

・アジアヘッドクォーター特区に指定

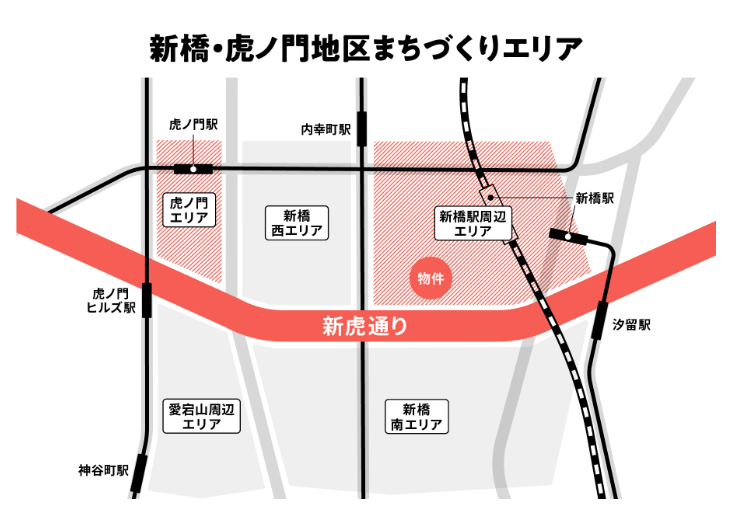

本物件は新橋駅徒歩4分の好立地です。また下記地図のとおり、「東京メトロ銀座線」「東京メトロ都営浅草線」「ゆりかもめ」「JR線」と複数の路線を使用することができるターミナル的な場所になっています。

新橋は、「サラリーマンの聖地」や「鉄道発祥の地」として知られ、日々多くのオフィスワーカーが行き交う街です。

その反面で、大規模な都市インフラ整備もおこなわれており、平成23年に「アジアヘッドクォーター特区」に指定されています。

もともと飲食店が多い街でしたが、外国企業誘致プロジェクトなどもありガンガン開発が行われている土地でもあります。

特に本物件周辺は再開発の動きが活発になっています。

しかし、新橋エリアはもともとヤミ市をルーツとする関係もあり、権利関係がややこしく再開発が長期化する傾向にもあります。

その中で、本物件のように駅徒歩5分圏内のエリアの方が開発が進みやすいものは希少性が高く、売買も容易になる傾向が高いです。

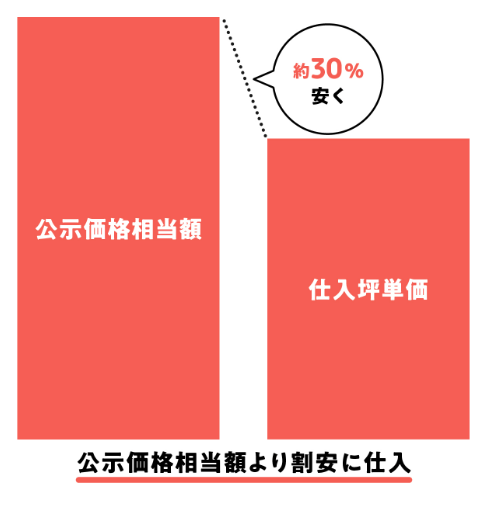

公示価格相当額より安く仕入れ

ポイント

・公示価格相当額よりも約30%安く仕入れ

本物件は、国土交通省が発表している土地取引価格の指標となることを目的とした公示価格相当額よりも約30%安く仕入れることができています。

実際に取引される実勢価格は、公示価格よりも高いことが一般的です。

基本的に立地がよくて値が下がらない不動産は、安く仕入れることができたら勝ち確定だね。

COZUCHIはかなり安く仕入れてくることが多いから、相当ここら辺の地域の不動産と関係が密接なんだろうね。

かなり安全に投資できる

ポイント

・そのまま転売しても十分に利益が期待できる。

・再開発して売り出しが最も利益が最大化しやすい

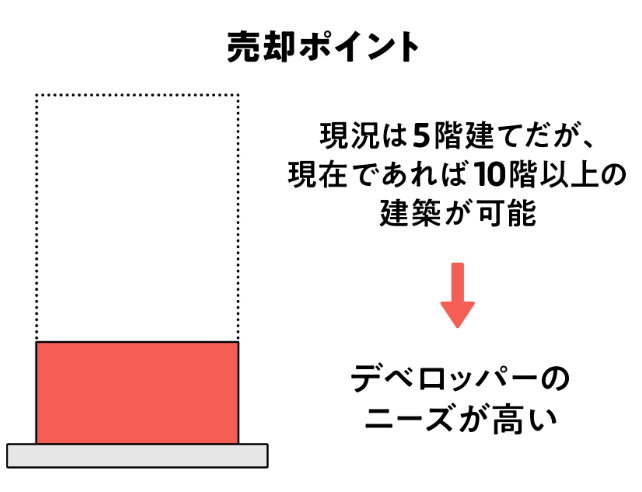

本物件の買い手としては、デベロッパーがメインターゲットとなっています。

現況5階建てでありますが、開発を行い、10階建ての建物を建築することも可能です。単純に同じ敷地内であれば、建築階数が高いほど収益性を増すことが可能です。デベロッパーからしても開発後に買い手がつきやすいと考えられ、ニーズの高い物件になりえます。

また本物件は前述した通り、公示価格相当額よりも約30%安く仕入れることができています。

もともとの購入単価が安いため、転売したとしてもかなりの儲けを得ることができます。

実際には建築をして売り出すだろうけど、最悪の場合でも利益がでるのはありがたいよね。

安く仕入れているからリスクとしてはかなり低い投資になりそうだね。

利回り上昇の期待とフェーズ2への可能性

ポイント

・利回り上昇可能性はありそう

・フェーズ2への期待は薄い

本物件への利益の流れとしては

「物件購入(30%引で仕入れ)」→「デベロッパーへ売る」

の流れになります。

こういった場合ではCOZUCHIは利回り減少を防ぐために、想定利回りを固く計算しているケースが多いです。

また、想定よりも早く買い手が見つかることで、早期返還による間接的な利回り上昇の可能性もあります。

そのため、本物件の利回りの上昇の可能性はそれなりにあるのかなと考えています。

通常通り売れる可能性が高いとみているね。

そのためフェーズ2へ移行することなく、終わるんじゃないかなとも思っています。

COZUCHIの実績

COZUCHIは過去の実績でも利回りを下回ったことがないから、信頼して任せられるよね。

過去の実績表も載せておくね。

| ファンド名 | 想定利回り | 実際の利回り |

|---|---|---|

| 六本木事業用地 | 20% | 36.30% |

| 田端EXITファンド | 12% | 15.2% |

| 品川区五反田Ⅱ | 9% | 63.1% |

| 練馬区武蔵関Ⅰ | 12% | 283.5% |

| 世田谷区砧EXITファンド | 50.9% | 110.5% |

| 渋谷区恵比寿EXITファンド | 46.9% | 62.2% |

| 神奈川県武蔵新城Ⅰ | 10% | 24.1% |

| 世田谷区経堂Ⅱ | 4.5% | 4.5% |

| 神奈川県茅ヶ崎Ⅰ | 6% | 6% |

| TOKYOマンション7区分ファンドⅠ | 4.5% | 4.5% |

| 港区広尾Ⅲ | 2% | 8% |

| 港区広尾Ⅱ | 4.2% | 4.2% |

| 世田谷区経堂Ⅳ | 6% | 6% |

| 品川区五反田Ⅰ | 5% | 5% |

| 港区広尾 | 4.2% | 4.2% |

| 品川区法人量2物件 | 6% | 6% |

| 世田谷区経堂Ⅲ | 6% | 6% |

| 世田谷区経堂Ⅱ | 6% | 6% |

| 世田谷区経堂Ⅰ | 6% | 6% |

COZUCHIについてもっと詳しく!

まとめ

まとめ

・本ファンドの利回りは5.3%と少し低い

・かなり低リスクで投資可能

・利回りが上昇する可能性はあるとみている。

COZUCHIの登録方法と出資の仕方!