【COZUCHI激アツ案件】

六本木事業用地Ⅱフェーズ2

投資するべき理由

今回は不動産クラウドファンディング人気No1のCOZUCHIの案件

六本木事業用地Ⅱフェーズ2の考察するよ!

この記事でわかること

・六本木事業用地Ⅱフェーズ2の基本情報

・前回のフェーズ1の情報

・フェーズ1から2への変更点

・まとめ

現在フェーズ3が発売されています!

フェーズ3の解説記事はこちらになります。

六本木事業用地Ⅱフェーズ2の基本情報

| ファンド名 | 六本木 事業用地Ⅱ フェーズ2 |

|---|---|

| 利回り | 10.0%(インカム0.1%+キャピタル9.9%) |

| 運用期間 | 12ヶ月 (2022/6/10運用開始) |

| 募集金額 | 3億2,000万円 |

| 募集方式 | 抽選 |

| 募集期間 | 2022年5月23日 19:00 ~ 5月30日 13:00 |

| 劣後出資比率 | 11.1% |

| 備考 | キャピタルゲインの25%を上限なしで配当 |

| ファンド運営 | TRIAD株式会社 |

前回のフェーズ1は応募率244%の超人気案件

| 物件名 | 六本木 事業用地Ⅱ |

|---|---|

| 所在地 | 東京都港区六本木七丁目 |

| 最寄駅 | 東京メトロ千代田線「乃木坂」駅 徒歩8分 東京メトロ日比谷線「六本木」駅 徒歩3分 都営大江戸線「六本木」駅 徒歩3分 |

| 物件種別 | 居宅・共同住宅 |

| 面積 | 266.01㎡(うち事業者持分2分の1) |

前回の六本木事業用地Ⅱフェーズ1は応募率244%の超人気案件となりました。

フェーズ2も同じ物件の続けての運用になるので、かなりの倍率見込みになりそうですね。

六本木事業用地Ⅱがなぜ人気だったのかを見ていきましょう

不動産で一番重要な立地は文句なしですね。

これなら売却に困ることはない立地といっても過言ではないでしょう。

六本木事業用地Ⅱが多くの投資家が儲かると考えた理由

多くの投資家が儲かると考えた理由は

「共有部分(事業者持分2分の1)の買付申込が入っていたから」

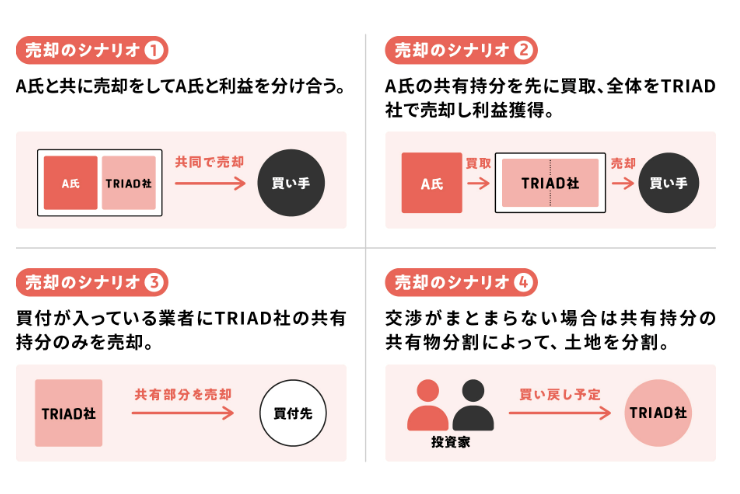

本物件のような共有持分の場合、共有持分を解消し全体として不動産を売却することが価値の最大化に繋がります。本プロジェクトの売却戦略としては一般的には図の①~④のシナリオを想定し、共有所有者A氏(1人)との協議及び交渉を行いながら売却が行われます。

*上位シナリオの方が売却時に多く利益が出ます。

今回の物件は「シナリオ③」の通り、共有持分を購入したいという買付申込が既に入っていました。そのときの利回りが10%であったんですね。

そのため最低利回りが10%とされており、A氏との交渉次第で利回りが上がる物件だったんです。

すでに最低限の売却シナリオが存在したんだね。

その中での投資だからかなり安全だね。

フェーズ1から2での変更点

今回の案件である「六本木事業用地Ⅱフェーズ2」はフェーズ1とどのような違いがあるのかを見てみよう。

基本的な物件情報などは全て同じだから、売却シナリオに変更があったかなどに注目していくよ!

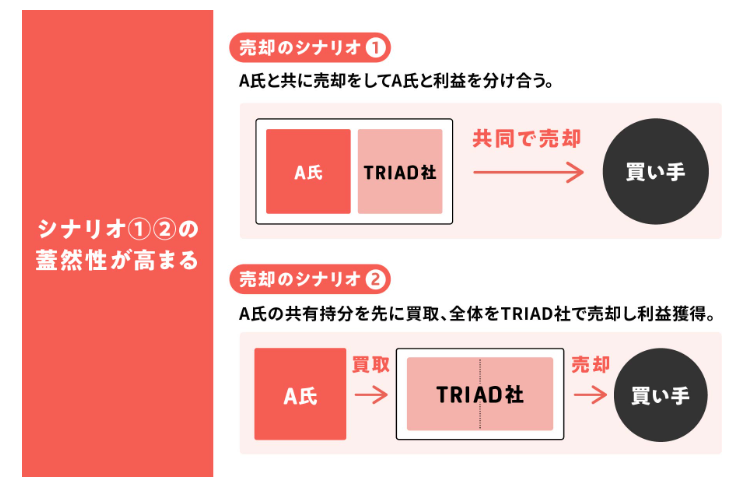

売却シナリオの変化

ポイント

・売却シナリオ③→①or②へ

・A氏は売却に積極的

・再測量で敷地面積が増加する可能性

今回のプロジェクトが引き伸ばされた大きな理由としては「A氏が売却に積極的なため、売却シナリオの中でも①と②の蓋然性が高まった状況になったから」です。

本来であれば予定通りシナリオ③で売却(利回り10%)して終了することも可能でした。

しかし、A氏が売却に積極的だったためより高く売れるシナリオ①or②を目指すということですね。

利回り10%で売るよりもさらに高く売れる見込みがついたんだね。

利回り10%以上になる可能性が俄然上がったね。

あとさらに利回りが上がる可能性がある情報がでてきたんだ。

再測量で敷地面積が増加する可能性

現在仮測量の段階であり、6月末に確定の測量となる予定ですが、登記簿謄本でも公開されている公簿面積の80.6坪よりも、約11坪広い約91坪となる可能性があることが判明しました。公簿面積と実際の測量面積に多少の差異が生じるケースは少なくありませんが、約11坪もの増加が見込めるのは稀であります。仮に測量が確定した場合、仕入当時に約80坪として取得した土地を、売却時には約91坪の土地として売却ができるため、六本木という一等地で10坪超の面積増加は資産価値の大幅な上昇に繋がることになります。

80坪で買った土地が91坪の可能性がでてきたんだね。

これが確定すれば利回り10%以上になる可能性はかなり高いよ!

総じて、フェーズ1の段階でも大人気でありましたが、それよりも条件は良くなっているように感じます。

おそらく多くの応募が予想されるとは思いますが、抽選を勝ち取っていきたいものですね!

まとめ

まとめ

・利回り10%以上になる可能性が高いから

・フェーズ1よりも条件が良くなっている

・最低利回り10%でもかなり高い

COZUCHIは過去の実績でも利回りを下回ったことがないから、信頼して任せられるよね。

過去の実績表も載せておくね。

| ファンド名 | 想定利回り | 実際の利回り |

|---|---|---|

| 六本木事業用地 | 20% | 36.30% |

| 田端EXITファンド | 12% | 15.2% |

| 品川区五反田Ⅱ | 9% | 63.1% |

| 練馬区武蔵関Ⅰ | 12% | 283.5% |

| 世田谷区砧EXITファンド | 50.9% | 110.5% |

| 渋谷区恵比寿EXITファンド | 46.9% | 62.2% |

| 神奈川県武蔵新城Ⅰ | 10% | 24.1% |

| 世田谷区経堂Ⅱ | 4.5% | 4.5% |

| 神奈川県茅ヶ崎Ⅰ | 6% | 6% |

| TOKYOマンション7区分ファンドⅠ | 4.5% | 4.5% |

| 港区広尾Ⅲ | 2% | 8% |

| 港区広尾Ⅱ | 4.2% | 4.2% |

| 世田谷区経堂Ⅳ | 6% | 6% |

| 品川区五反田Ⅰ | 5% | 5% |

| 港区広尾 | 4.2% | 4.2% |

| 品川区法人量2物件 | 6% | 6% |

| 世田谷区経堂Ⅲ | 6% | 6% |

| 世田谷区経堂Ⅱ | 6% | 6% |

| 世田谷区経堂Ⅰ | 6% | 6% |

過去実績でも想定利回りを下回ったものは一度もないよ!

それどころか利回りが増加したファンドが40%もあるんだ。

これぞキャピタルゲインも狙える不動産投資の醍醐味だね。

COZUCHIについてもっと詳しく!