【米国BDC株】

高配当株 ARCC:MAIN:PSEC 解説

注意(2023/11/16追記)

Webull証券もBDC銘柄が残念ながら取り扱い中止になりました

追記

日本でのBDC銘柄規制緩和がなさそうなので、

『優良企業中小企業に投資して年利6%~8%くらいで回せるBDC銘柄の代替品』

を探して投資し始めました。

*他証券会社で取扱始まってもすぐに中止になるの繰り返しのため、安定的にBDC投資は難しいと判断しました。

日本で買えるBDC代替の高利回り案件はこれ!

高配当株って、投資していく上で。なかなかに魅力的ですよね。配当金が4%ほどで高配当株とう言われている時代ですが、米国BDC株なら配当金10%も夢ではありません。

そんな超高配当株の仕組みとリスクを徹底解説。

この記事でわかること

・BDC企業とは?

✔︎BDC企業の配当が高い理由

・「ARCC」「MAIN」「PSEC」の比較

✔︎10年間のチャートで安定性を比較

✔︎時価総額と配当利回りを比較

✔︎それぞれの買い時を考察

・まとめ

✔︎おすすめポートフォリオ

米国BDC企業とは

中小企業が展開する事業に対して、金融面、経営面から支援を行う投資会社のことです。中小企業に融資を行ったり、株式に投資することで、高い値上り益や配当を獲得しています。

BDCが投資対象としている企業は、リスクの高さから銀行からの融資を受けることが一般企業に比べ困難な傾向にあります。そのためBDCはこれらの企業へ投資することでより高いリターンを獲得することが可能となります。また、投資企業を上場させることで大きなリターンを獲得することが可能となります。

投資家への配当については、90%以上を投資家に配当として分配することで、内国歳入法上の規制投資会社として扱われ、法人所得税を免除されるため、BDCへの投資家にとっては比較的高い配当収入が期待されます。

米国で中小企業に融資している会社のことはBDC企業というということです。

さらに、融資で得られた利益は90%以上投資家に還元されます。

高配当になっている理由は、利益のほとんどが配当金として払い出されているからですね。

この配当性向はアメリカの法律で定められているものなので、利益が減少しない限りは、高配当が維持されます。

こういった企業を国が応援しているから、アメリカは経済大国になっているのかもしれませんね、、、

日本で買えるBDC代替の高利回り案件はこれ!

BDC企業3社の比較 ARCC:MAIN:PSEC

BDC企業は多数ありますが、実際にじぇいが投資している3社(ARCC,MAIN,PSEC)について比較してみます。

米国BDC企業は日本の証券会社から取引できるものは多くはありません。

数少ない日本で取引できるBDC企業の中で、比較的安定している3社に絞って投資をしています。

*3社とも楽天証券では取り扱い可能です。

ARCC・MAIN・PSEC チャート比較

ARCC:MAIN:PSECの約10年間のチャートになります。

それぞれの色がチャートに示されています。

赤色のチャートのMAINだけは若干右肩上がりに株価は推移していますね。

ARCCはずっと横ばい続いています。

PSECは徐々に下がってきています。

基本的にBDC企業という枠組みで右肩上がりのチャートを描いているものはほぼありません。MAINは数少ない例外の1つですね。

チャートから見ると一番投資しやすいのはMAINです。

やはり、チャートが長期的に右肩上がりなものに投資したくなるのが投資家です。

しかし、BDC企業に投資するにあたって重要なことは「配当利回り」と「規模」です。

BDC企業はアメリカの法律で90%の配当性向が決められているので、安定的に利益を出し続けている会社でなければなりません。そのため、会社規模が大きいものほど配当は安定するといえます。

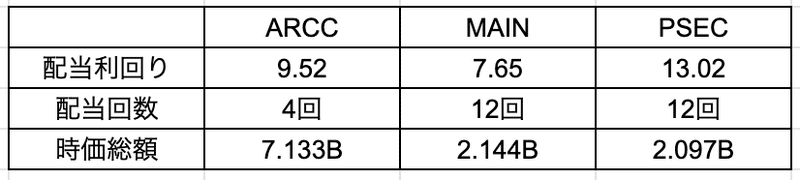

ARCC・MAIN・PSEC 配当利回りと時価総額比較

時価総額が大きい=会社の規模が大きいと認識しても問題ないです。

先ほども前述したとおり、会社規模が大きいものほど不況時でも安定的な配当をだしてくれます。

配当利回りと時価総額表をみると、

ARCCが時価総額が1番大きく、安定感があるといえます。実際ARCCはBDC企業の中で1番大きく米国の代表的な会社です。また配当利回りも高いので、投資に対するリターンもしっかりあります。

MAINはそこそこの規模ですが、配当利回りはそこまで高くはありません。株価が右肩上がりなので、配当利回り自体は低くなっています。しかし、値上がりによるキャピタルゲインも狙えますし、右肩上がりのチャートは暴落時でも値戻りしやすいので安心感はあります。

PSECは驚異の配当利回りを誇っていますが、チャートが右肩下がりなのが気になります。高リスク高リターンなので、購入する際は充分に株価が下がったところで入りたいですね。

ARCC・MAIN・PSEC の買い時

・ARCC

配当利回りは9.52%!また時価総額も1番大きいです。

ARCC は米国BDCの中で1番大きい会社です。規模がでかいとそれだけ安定感があるので、BDC企業のなかでは1番信頼できるといっても過言ではありません。

株価チャートもほぼ横ばいで、コロナショック後もしっかりと値を戻しています。

17ドルくらいから購入を少額から初めて、16ドルを切ったくらいから本格的に買い漁るのが良いかなと思います。

・MAIN

配当利回りは7.56%といちばん低いです。しかしその反面、値上がり率は1番高いです。BDC企業や高配当株は値上がりは見込めない企業が多いですが、MAINは値上がりによるキャピタルゲインも狙えます。

MAINに関しては株価が上がっているので、積極的に買いやすい印象はあります。ただし、時価総額がそこまで大きくはないので、今後も安定的な配当があるかは少し疑問です。少額で積立投資のように、少しずつ買い集めていくのが良いかもしれません。

・PSEC

配当利回りが驚異の13.02%!しかし、チャートは右肩下がりです。

正直積極的に買いは進めにくい銘柄です。○○ショックのような異常事態で株価を大きく落とした時のみ購入を勧めます。しかしそれも株価が元に戻るかは疑問が残ります。

購入の際は、他のBDC銘柄も購入し、PSECの比率は少なめにしましょう。

日本で買えるBDC代替の高利回り案件はこれ!

ARCC・MAIN・PSEC まとめ

一番のおすすめは、やはり1番時価総額がでかく、安定感のあるARCCですね。

ARCC>MAIN>PSECの順で購入を検討するのが良いかと思います。

BDC企業に求めるのは配当利回りと安定性です。その視点から言うと、1番安定しているARCCがおすすめになります。

ただ、今勢いのあるMAINも充分に検討価値はあるかと思います。

推奨するのはARCC:MAIN=2:1 くらいの比率で保つのがいいのではないでしょうか。

PSECは少しだけ保有する。もしくは、保有しなくても良いかと思います。

米国BDCはリターンも高いですがリスクも高いです。実際コロナショックでは全銘柄sp500と比べてかなり下げています。なので自分のポートフォリオと相談して5%は超えないように購入するのが良いかと思います。

また購入する際も、配当利回りが○○%を超えたら購入というようにルールを決めて購入しましょう。闇雲に買い集めるような銘柄ではないので注意が必要です。

日本で買えるBDC代替の高利回り案件はこれ!

米国BDC銘柄の【ARCC】と【MAIN】に絞って、詳しく比較した記事はこちら!

それぞれの特徴や買い時を考察!