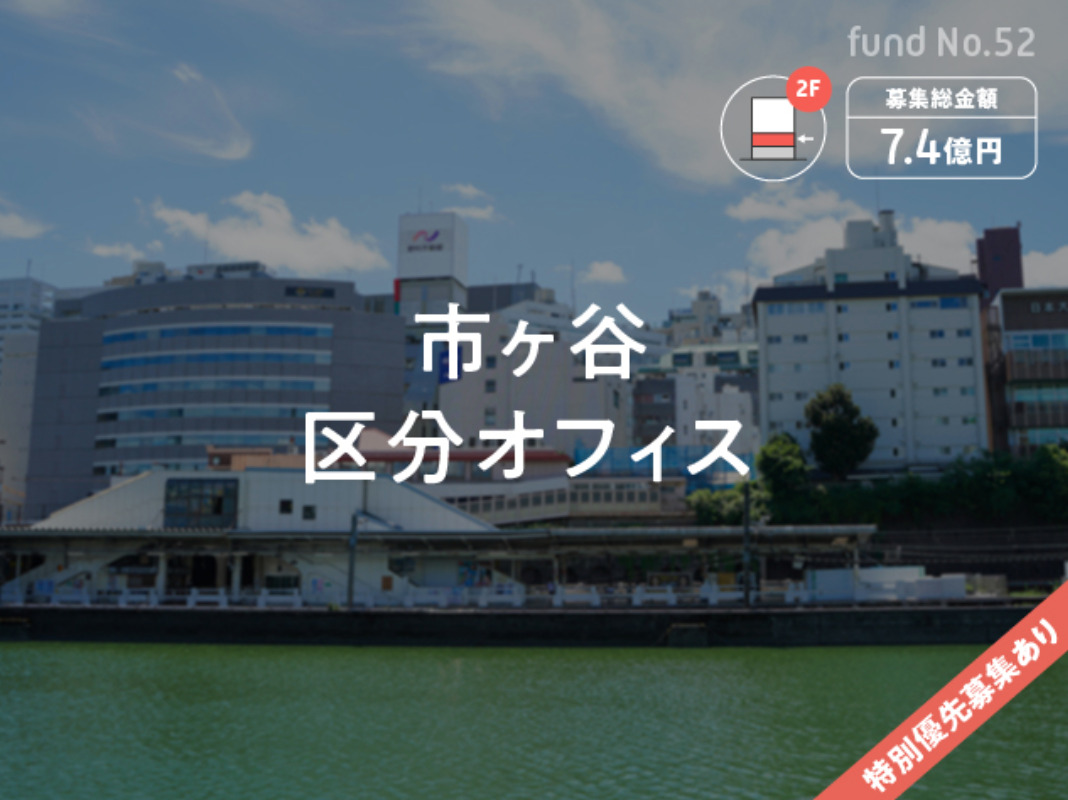

【COZUCHI】

市ヶ谷区分店舗ファンドの考察!

今回は不動産クラウドファンディング人気No1のCOZUCHIの案件

市ヶ谷区分店舗ファンドの考察したよ!

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・COZUCHIの実績

・まとめ

市ヶ谷区分店舗の基本情報

| ファンド名 | 市ヶ谷区分店舗 |

|---|---|

| 利回り | 5%(インカム0.1%+キャピタル4.9%) *考察では利回り上昇の可能性あり |

| 運用期間 | 18ヶ月 (2022/8/30運用開始) |

| 募集金額 | 約1.7億 |

| 募集方式 | 抽選 |

| 募集期間 | 2022年8月13日~8月17日 |

| 備考 | 利回り上昇の余地あり |

| ファンド運営 | TRIAD株式会社 |

利回りは5%とCOZUCHIの中では標準的な数値になりました。ただしクラウドファンディング業界では十分に高い利回りになっています。

投資期間が18ヶ月と長めな設定なのが少し悩みどころですね。

COZUCHIの登録方法と出資の仕方!

市ヶ谷区分店舗のポイント

本プロジェクトのポイント

・ブランド物件への投資

・築2年で未使用状態

・仕入れ額は28%ディスカウント

・利回り上昇の余地あり

ブランド物件への投資

ポイント

・ブランドマンションで空室率が少ない

・1Fと2F部分もそれに伴い価値が高い

市ヶ谷駅徒歩約4分に位置する「ザ・パークハウス市ヶ谷」の1F店舗に対する投資になります。

「ザ・パークハウス」とは三菱地所レジデンスのマンションブランドのことです。

事業者別の販売戸数においては、かねてから常に5位以内に入るような供給数を誇ります。

今回の投資はマンションの一階部分の店舗だね。

1Fが本ファンドの投資対象で、2F部分のオフィスも別ファンドとして投資可能だよ!

ブランドマンションのため3F〜11Fの101戸の空室率はかなり少なくなっています。

そのため、1Fや2F部分も価値があるので、売りやすくなっているんですね。

築2年で未使用状態

ポイント

・2年経過しているが未使用物件

・自然劣化がなく売却活動が容易

ザ・パークハウス市ヶ谷は2020年11月築の築2年の物件ですが、本ファンドの1階部分に関しては、いまだに未使用状態になっています。

前オーナーが自己利用を目的としつつ保有していたのですが、利用しないまま売却に至ったため、2年経過しても未使用状態で残っています。

自然劣化などがほとんどなく、今後の売却やリーシングの際にも改修等の必要がないためコスト面や手間を含め非常に事業化しやすく、売却活動がしやすい状態になっています。

今回のファンドはキャピタルゲイン目的の投資だから、売却のしやすさはかなり重要だね!

相場価格の約28%ディスカウントで仕入れ

ポイント

・相場価格の28%ディスカウントで仕入れ

・周辺のビル等の売却成約事例から価格は算出

本物件は相場価格の28%ディスカウントで仕入することができています。

これは不動産仲介業者とCOZUCHIとの関係性が強く早期に物件の紹介をしてもらえたことが要因のようです。

もともとの売主も自己利用目的での購入というのも大きかったかもしれないですね。

なんやかんや不動産は安く買うのが正義だからね。

これだけ安く仕入れれば、損失を被る可能性は限りなく低いと思うよ!

利回り上昇の余地あり

ポイント

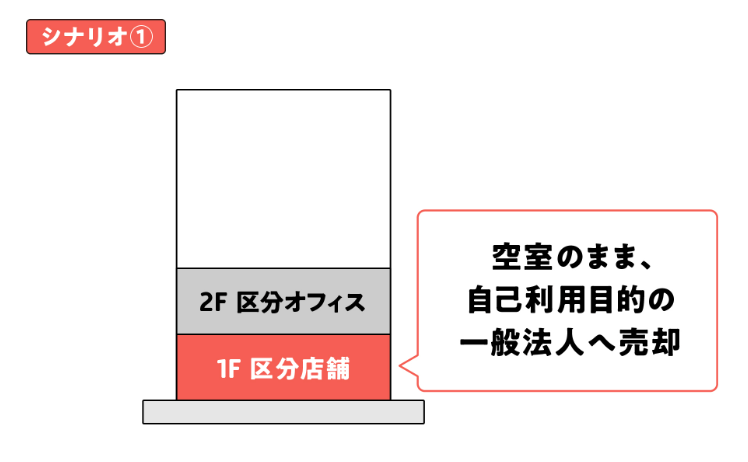

売却戦略は大きく2種類

①空室のまま一般法人へ売却

→利回り上昇の余地がある

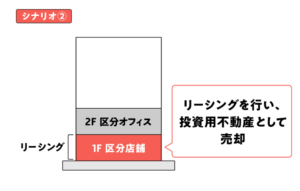

②テナントをいれて収益不動産として売却

→利回り5%程度を想定

COZUCHIはこの物件を上記2種類の売却シナリオを想定して運用しているよ!

利回り5%というのは②の収益不動産として売却したときの収益だね。

①空室のまま一般法人へ売却

1F店舗のニーズはかなり強いのでシナリオ1の「空室のまま一般法人へ売却」で安く買って高く売る戦略が一番利益が大きくなる売り方だね。

ただし、今回の物件は営業時間の規定が決められているから、コンビニなどに売却することは難しい。

そこで3階から11階までファミリー層向けの住居という特性を生かして、「学習塾」「保育所」などにあたってみる方針みたいだね。

運用開始後から9ヶ月ほどを目安に、自己利用目的とする一般法人向けに売却を進めていくみたいだよ!

9ヶ月後に売却がすぐに決まれば、早期に返還がある可能性もあるね。

その場合は間接的に年利が上昇する見込みがあるよ!

②テナントを入れて収益不動産として売却

シナリオ1が上手くいかなかった場合や、こちらの方が利益が増えると判断された場合は、「現在空室の本物件にテナントを入れ、収益を生む状態にして投資用不動産として売却」されていきます。

築2年のマンションに表面利回り5%程度のテナントをいれて売却した際に「本ファンドにおける想定配当利回り5%を確保できる予定」となっています。

詳しい利回り計算は少し不透明だけど、COZUCHIは最低利回りは固く考えていることが多いよ。

実績的には利回り5%は何がなんでも確保してくれると思うけどね。

COZUCHIの実績

COZUCHIは過去の実績でも利回りを下回ったことがないから、信頼して任せられるよね。

過去の実績表も載せておくね。

| ファンド名 | 想定利回り | 実際の利回り |

|---|---|---|

| 六本木事業用地 | 20% | 36.30% |

| 田端EXITファンド | 12% | 15.2% |

| 品川区五反田Ⅱ | 9% | 63.1% |

| 練馬区武蔵関Ⅰ | 12% | 283.5% |

| 世田谷区砧EXITファンド | 50.9% | 110.5% |

| 渋谷区恵比寿EXITファンド | 46.9% | 62.2% |

| 神奈川県武蔵新城Ⅰ | 10% | 24.1% |

| 世田谷区経堂Ⅱ | 4.5% | 4.5% |

| 神奈川県茅ヶ崎Ⅰ | 6% | 6% |

| TOKYOマンション7区分ファンドⅠ | 4.5% | 4.5% |

| 港区広尾Ⅲ | 2% | 8% |

| 港区広尾Ⅱ | 4.2% | 4.2% |

| 世田谷区経堂Ⅳ | 6% | 6% |

| 品川区五反田Ⅰ | 5% | 5% |

| 港区広尾 | 4.2% | 4.2% |

| 品川区法人量2物件 | 6% | 6% |

| 世田谷区経堂Ⅲ | 6% | 6% |

| 世田谷区経堂Ⅱ | 6% | 6% |

| 世田谷区経堂Ⅰ | 6% | 6% |

COZUCHIについてもっと詳しく!

まとめ(

まとめ

・利回り5%はそれなり

・また、利回り増大の可能性はある。

・ただし18ヶ月と長期投資になるのが難点

募集金額も市ヶ谷区分オフィスの方が5倍くらいあるので、個人的にはそちらの投資の方がおすすめだとおもいます。

また、市ヶ谷エリアのオフィス賃料は高いので、その点も評価ポイントになっています。

オフィスファンドの詳細はこちら!

COZUCHIの登録方法と出資の仕方!