【COMMOSUS】

中野プロジェクト(COMMOSUSファンド152号)

の考察!

COMMOSUSから新しいファンドの公開です!

中野プロジェクト(COMMOSUSファンド152号)ですね!

利回り・貸付先・担保ついて詳しく解説していきます。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・COMMOSUSの実績

・まとめ

中野プロジェクト(COMMOSUSファンド152号)の基本情報

| ファンド名 | 中野プロジェクト(COMMOSUSファンド152号) |

|---|---|

| 利回り | 6% |

| 運用期間 | 18ヶ月 (2026/1/30運用開始) |

| 募集金額 | 3億円 |

| 募集方式 | 抽選 |

| 募集期間 | 2026/1/15~19 |

| 担保 | あり(土地に対する根抵当権第1順位) |

| 保証 | なし |

中野区新井の土地を取得し、新築賃貸マンションを建設して完成後に第三者へ売却する、開発寄りのプロジェクトです。

担保は対象土地に対する根抵当権第1順位で、LTV71.8%と水準は悪くありません。都内住宅地で流動性が見込みやすい点は強みです。

一方で、出口は「完成後の売却」であり、建築コストや市況(投資家利回り上昇など)の影響で売却が長期化するリスクは残ります。保証がない以上、最後は“会社体力+担保換価”でどこまで守れるかの勝負になります。

総じて本案件は「上場企業の信用力で下支えしつつ、担保は中程度、開発要素のブレもあるミドルリスク案件」として、分散投資の一部で参加するのはアリ、ただし一点張り前提ではない、という印象です。

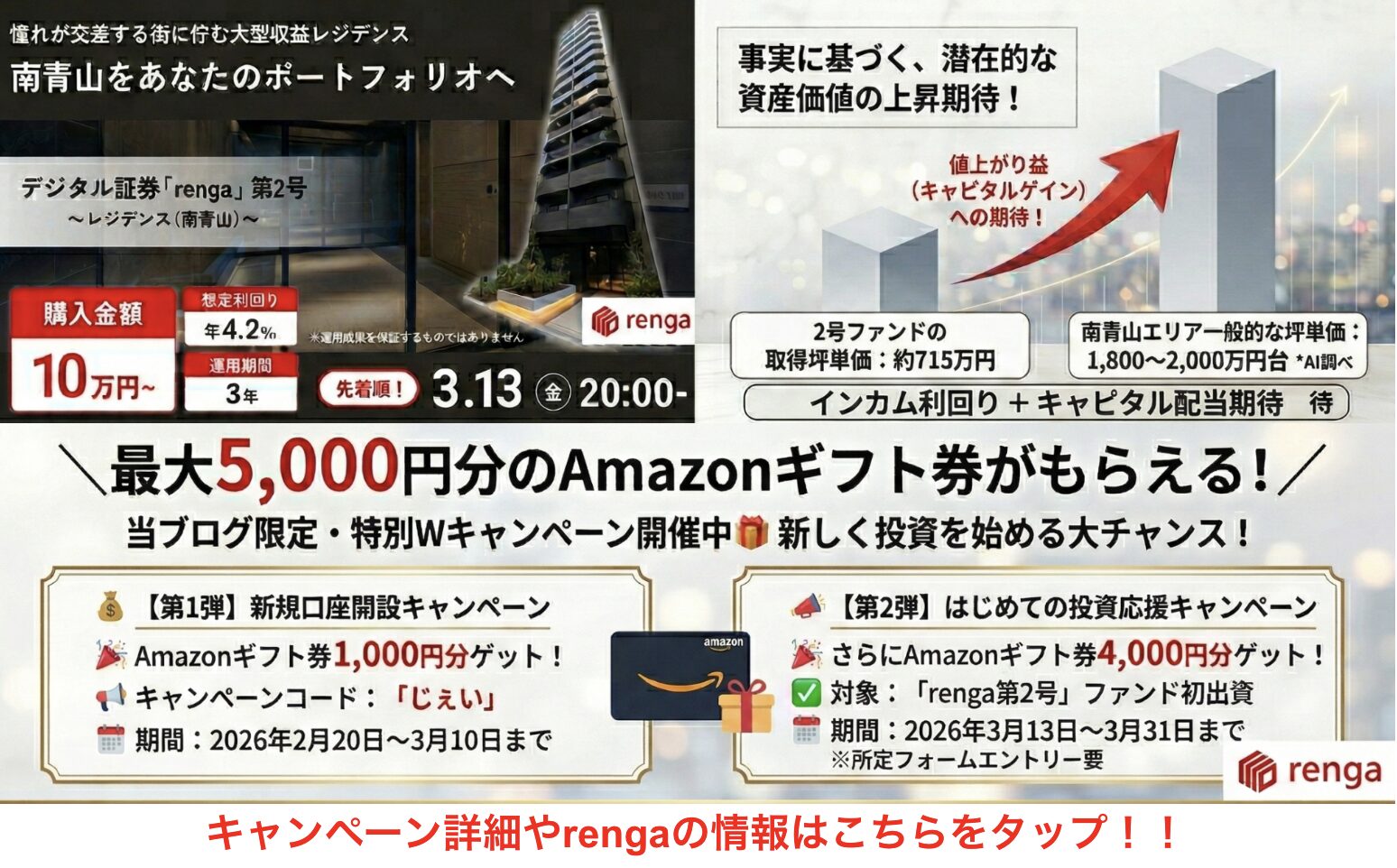

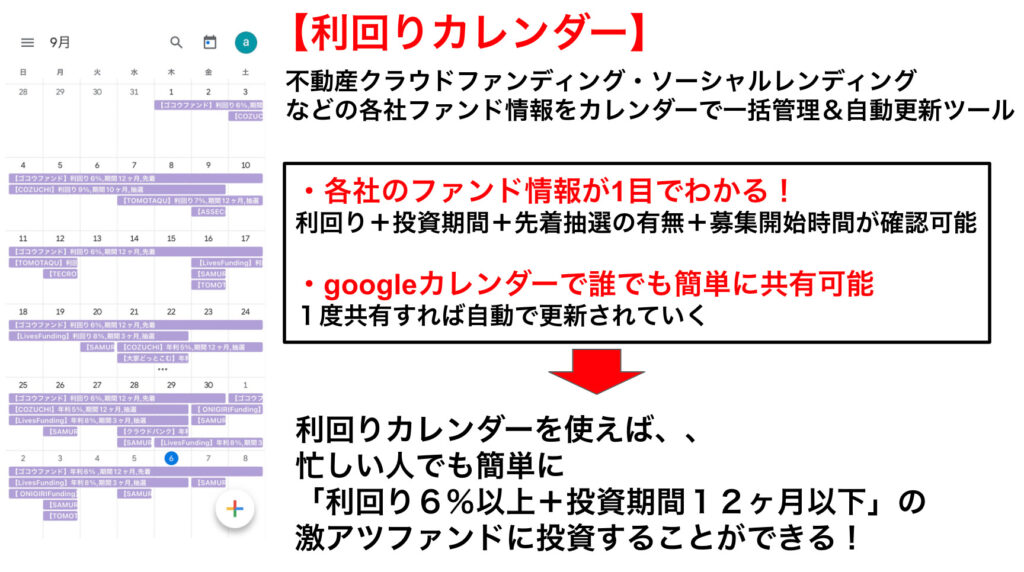

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

中野プロジェクト(COMMOSUSファンド152号)

ポイント

・本ファンドの概要

・貸付先について

・貸付先の財務状況

・担保について

・担保物件について

・貸付先の業績など

・感想(AI評価)

本ファンドの概要

ポイント

・株式会社明豊エンタープライズ(東証スタンダード:8927)への融資型ファンド

・中野区新井の土地取得(のち賃貸マンションを建設→完成後に第三者売却予定)

・担保:土地に対する根抵当権 第1順位(LTV 71.8%)/保証なし

COMMOSUSの「中野プロジェクト(COMMOSUSファンド152号)」は、明豊エンタープライズ社に対する貸付(ソーシャルレンディング)型のファンドです。

資金使途はシンプルで、中野区新井の土地購入費用。

土地取得後は、

- 賃貸マンションを建設

- 完成後に第三者へ売却

- その売却代金+自己資金で返済

という、**開発→売却(出口はキャピタル)**の設計になっています。

投資家側の条件は、

- 年利:6.0%(税引前)

- 運用:約18ヶ月(途中解約なし前提)

- 利払い:毎月

- 元本:期末一括償還

- 担保:土地に第1順位の根抵当(LTV 71.8%)

- 保証:なし

数字だけ見ると、「上場デベ×担保あり×18ヶ月で年6%」。

派手さはないですが、狙いは「担保と会社体力で守りつつ、そこそこの利回りを取りにいく」タイプです。

貸付先について(株式会社明豊エンタープライズ)

ポイント

・東証スタンダード上場の総合不動産デベロッパー(首都圏中心)

・賃貸マンション・アパートの開発/販売がコア

・ビジネスモデル上、在庫(開発用地・仕掛)と借入を回して利益を出すタイプ

明豊エンタープライズ社は、首都圏中心に賃貸マンション・アパート開発を手掛ける上場デベロッパーです。

この手の会社はざっくり言うと、

- 土地を仕入れる

- 建てる(または建つ前提で仕込む)

- 完成・引渡しで売上計上

の“回転”で利益を作ります。

なので評価のコツは、会社名が上場かどうか以上に、

「不動産市況が悪い局面で在庫と資金繰りが詰まらないか」

「出口(売却)が遅れたときに耐えられるか」

ここを見に行くのが重要です。

貸付先の財務状況(上場企業なので公開情報で確認)

ポイント

・直近通期(2025年7月期・連結):売上・利益とも増収増益で黒字

・BSは“デベロッパーらしく”、販売用不動産/仕掛が厚く、有利子負債もそれなり

・一方で、自己資本も積み上がっており、現預金も一定水準ある

事業者説明にもある通り、明豊エンタープライズは直近通期(2025年7月期・連結)で、

売上高 29,796百万円/営業利益 3,374百万円/親会社株主に帰属する当期純利益 1,894百万円を計上しています。

バランスシート面では(2025年7月期・連結)、

- 総資産:29,099百万円(約291億円)

- 純資産:9,527百万円(約95億円)

- 自己資本比率:32.7%

また、借入金(短期+長短合計)も読み取れる範囲で約159億円規模あり、

開発型デベとしては“普通にレバレッジを使う体質”です。

ここは良くも悪くもで、

- 上場で情報開示がある=透明性は高い

- ただし 不動産会社は(上場でも)在庫と借入の回転で収益がブレやすい

なので、本件も「会社信用だけで買う」より、

**担保がどの程度“現実に回収の下支えになるか”**を重視するのが合理的だと思います。

担保について

ポイント

・土地に対して根抵当権 第1順位、LTV 71.8%

・評価額と貸付の差は約1.18億円(約28%)だが、処分時はディスカウントと費用を見込む必要あり

・保証なし=“最後は担保と会社体力”勝負

本ファンドは、対象土地に根抵当権 第1順位を設定し、**LTV 71.8%**とされています。

金額感を単純化すると、

- 評価額:4.18億円

- 貸付:3.00億円

- 評価クッション:約1.18億円(約28%)

という構造。

ただし、ここは毎回言うやつですが、実際に担保処分となった場合は、

- 売却までの時間

- 仲介・登記などのコスト

- 競売や任意売却のディスカウント

- (開発途中なら)未完成・現場リスク

で、評価額どおりに回収できるとは限りません。

体感としては、

「LTV 70%台=数字は悪くないが、“余裕たっぷり”とまでは言いにくい」

という位置づけ。

読者目線での“重要チェックポイント”はこの3つです。

- 根抵当の極度額が、元本+利息+遅延損害金+費用を十分カバーする設計か

- 担保が「土地のみ」なら、建物側の権利関係が複雑化しない設計か(開発途中で揉めると回収が遅れがち)

このへんがクリアなら、担保の“機能”への信頼度は上がります。

担保物件について

ポイント

・「中野区新井」エリア、最寄りは西武新宿線「沼袋」徒歩8分(事業者説明)

・周辺の公示地価・地価データを見る限り、住宅地でも㎡単価60〜90万円級のレンジが普通にある

・土地担保は“売れる市場があるか”が大事。沼袋〜新井は住宅需要が見込める立地

対象は「中野区新井」エリアの土地。

沼袋駅徒歩圏ということで、都心アクセスと住宅地ニーズのバランスが良いゾーンです。

地価の肌感としても、たとえば近隣の公示地価ベースでは、

- 中野区新井4丁目の標準地で 631,000円/㎡(2025年 公示地価)

- 沼袋駅周辺の地価は、地点によって 55.6万〜90.5万円/㎡、平均 約70.7万円/㎡ といったデータが見えます

- 新井エリアの住宅地平均として 74.5万円/㎡ とする整理もあります

もちろん「対象地がどの地点・どの条件か」で価格はブレますが、

**“土地としての流動性(=売れる市場)がある立地”**という意味では、担保の地力は悪くない印象です。

また、出口は「賃貸マンションを建てて売る」なので、

買い手(投資家)はざっくり **キャップレート(期待利回り)**で値付けします。

直近の投資家調査では、東京の賃貸住宅の期待利回りが3%台後半で横ばいという整理が続いています。

この前提が崩れない限り、完成後の売却市場は作りやすい一方、

**金利上昇や市況悪化でキャップレートが上がる(=価格が下がる)**と、出口は鈍りやすい点には注意です。

貸付先の業績など

ポイント

・2025年7月期は増収増益(通期は好調)

・ただし不動産会社の四半期は“引渡しのタイミング”でブレやすい

・(参考)2026年7月期1Qは前年同期比で減収減益スタートだが、計画線上の説明もある

補足として、2026年7月期 第1四半期(2025/8〜10)は、売上高 4,921百万円、営業利益 411百万円など前年同期比で減少しています。

ただ、デベロッパーは「引渡しの山」がどこに来るかで四半期が普通に凸凹するので、

ここは“単発で即ネガ”というより、通期計画と在庫・資金繰りが崩れてないかを見るのが大事です。

感想(AI評価)

ポイント

・ポジ:上場デベ/土地担保1順位/毎月利払い/立地の地力はある

・注意:年6%で資金拘束〜2027/7、LTV71.8%は「守り切れるかは処分条件次第」

・結論:“分散前提なら参加はアリ。ただし一点張りの利回り案件ではない”

率直に言うと、この案件は、

- 上場企業が借り手で透明性が高め

- 土地担保1順位で、回収の下支えがある

- 毎月利払いで持ちやすい

という意味で、融資型の中では“比較的わかりやすい部類”です。

一方で、

- **年6%**は、融資型としては“そこまで高くない”

- 運用約18ヶ月で、途中解約できない資金拘束

- **LTV71.8%**は「数字はOK寄り」でも、実際の処分はディスカウントと費用が出る

- 開発途中に何か起きると、回収は“時間”がかかりやすい(=遅延リスクが現実的)

ここが気になるポイント。

なので僕のスタンスをまとめると、

- 担保で概ね回収できればOK

- 資金拘束(〜2027/7)も許容

- ただし リスクに対して利回り6%が“釣り合う”と感じるかは人による

という前提なら、分散投資の1本としては参加はアリ。

ただし、**「利回り目的で強く攻める案件」ではなく、“守りを意識したミドル枠”**として持つのが無難だと思います。

COMMOSUSの実績

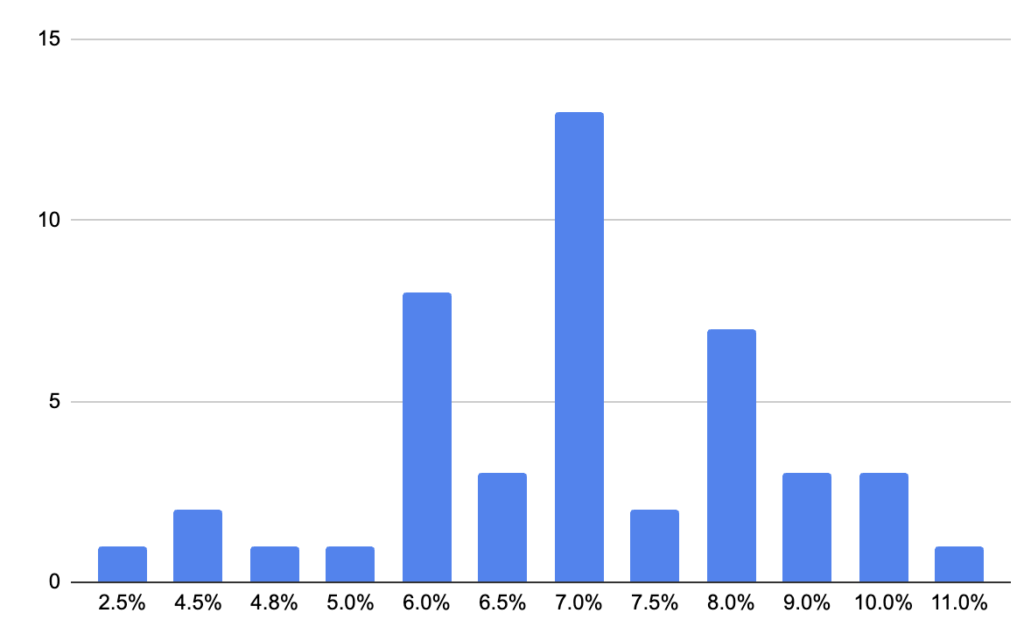

過去の利回り実績

2025/11月時点で上記のような案件組成がされています。

*直近50件にしぼって表示しています

年利6~8%の案件が多くなっています。

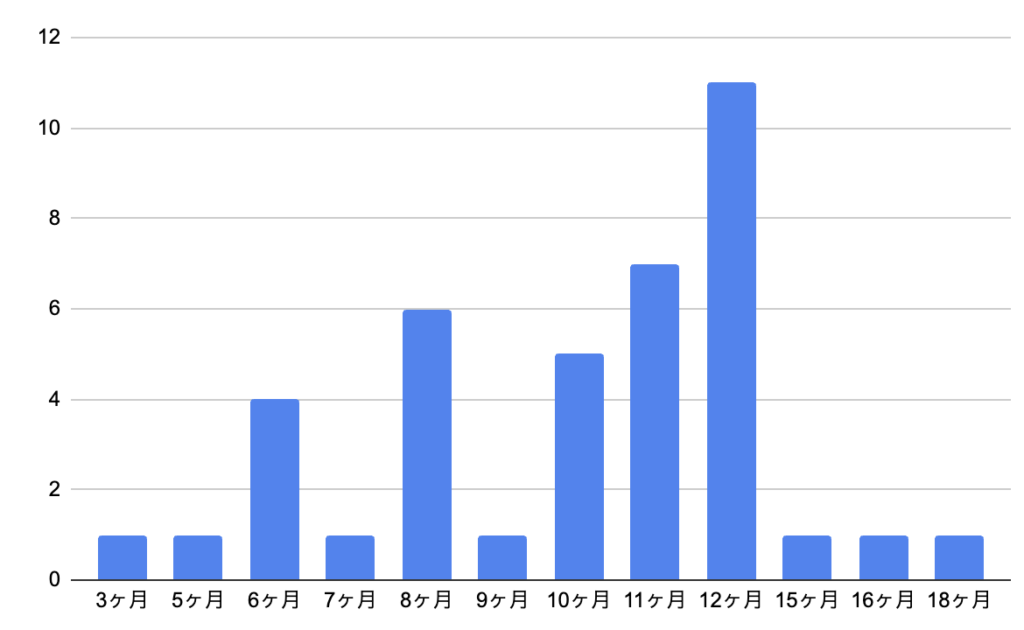

過去の投資期間実績

2025/11月時点では上記のような投資期間のファンドが組成されています。

一番多いのは期間12ヶ月の案件となっており、8~12ヶ月の案件が多いと思われます。

まとめ

まとめ

・利回りは年6.0%で中堅〜やや高め

・運用は約18ヶ月で“短期寄り”ではない

・貸付先は上場デベだが市況影響は受ける

・担保は1順位・LTV71.8%でそこそこ

中野区新井の土地を取得し、新築賃貸マンションを建設して完成後に第三者へ売却する、開発寄りのプロジェクトです。

担保は対象土地に対する根抵当権第1順位で、LTV71.8%と水準は悪くありません。都内住宅地で流動性が見込みやすい点は強みです。

一方で、出口は「完成後の売却」であり、建築コストや市況(投資家利回り上昇など)の影響で売却が長期化するリスクは残ります。保証がない以上、最後は“会社体力+担保換価”でどこまで守れるかの勝負になります。

総じて本案件は「上場企業の信用力で下支えしつつ、担保は中程度、開発要素のブレもあるミドルリスク案件」として、分散投資の一部で参加するのはアリ、ただし一点張り前提ではない、という印象です。

COMMOSUSの詳細!