わかちあいファンドは怪しい?評判・口コミと日本プロパティシステムズの本業を徹底分析

※本記事にはPRを含む場合があります。

※不動産クラウドファンディングは元本保証ではありません。想定利回りは確定ではなく、元本割れの可能性があります。

投資判断はご自身の責任で、必ず各ファンドの「契約成立前書面」「重要事項説明書」等をご確認ください。

税務(確定申告の要否等)は個別事情で異なるため、税理士・税務署等でご確認ください。

わかちあいファンド(WAKACHI-I)の評判は?

仕組み・実績・運営会社の「本業」を分解し、強みと弱みを整理します。

また投資したい案件の特徴(見るべきポイント)もまとめています。

この記事でわかること

・結論:わかちあいファンドは「インカム×月次分配×会員ランク」で“毎月分配”を狙いたい人向け

・直近ファンド情報

・わかちあいファンドとは

・わかちあいファンドの仕組み

・わかちあいファンドの特徴(メリット)

・わかちあいファンドのデメリット

・会員ランク制度(最大年利0.5%相当)

・危ない?怪しい?と言われる理由を“会社・許認可・案件構造”から分解する

・わかちあいファンドの口コミ・評判(参考)

・運営会社(日本プロパティシステムズ)の会社概要

・運営会社の「本業」を分解する

・わかちあいファンド運営の決算/財務レポート

・わかちあいファンドの実績(利回り・運用傾向)

・キャンペーン情報

・口座開設(登録)〜出資までの流れ

・よくある質問(FAQ)

・利回りカレンダー|投資情報の自動収集ツール

・まとめ

- 結論:わかちあいファンドは「インカム×月次分配×会員ランク」で“毎月分配”を狙いたい人向け。ただし“デポジット・劣後・借入・償還時期”は案件ごとに必ず確認

- わかちあいファンドとは

- わかちあいファンドの仕組み

- わかちあいファンドの特徴(メリット)

- わかちあいファンドのデメリット

- 会員ランク制度(最大年利0.5%相当)

- 危ない?怪しい?と言われる理由を“会社・許認可・案件構造”から分解する

- わかちあいファンドの口コミ・評判(参考)

- 運営会社(日本プロパティシステムズ)の会社概要

- 日本プロパティシステムズの「本業」を分解する|“総合不動産×クラファン×リゾート再生”の複線モデル

- まず押さえるべき会社像(公開情報ベース)|「20年以上×非上場×多角化」

- 本業①:不動産ファンド事業(わかちあいファンド)|“資金調達”というより「事業の一部」

- 本業②:賃貸PM(管理)・賃貸仲介|“インカム型が多い理由”がここにある

- 本業③:売買・開発・再販(キャピタルを作る領域)|“回転×目利き×出口”がKPI

- 本業④:別荘再生・シェア別荘(わかちあいリゾート)|“新規事業”ほど進捗が命

- 本業⑤:海外投資家向け(上海拠点など)|“買い手の母集団”を増やせる一方、複雑さも増える

- “核が分かりにくい”のは留意点|多角化=強み、でも投資家は「軸」を知りたい

- 財務の見え方(非上場のため)|投資家が気にすべきKPIは「延長案件の着地力」

- 本業分解からわかる|わかちあいファンドで特に確認すべきポイント

- わかちあいファンド運営の決算/財務レポート

- わかちあいファンドの実績(利回り・運用傾向)

- わかちあいファンドのキャンペーン情報

- 口座開設(登録)〜出資までの流れ(最短で迷わない手順)

- よくある質問(FAQ)

- 利回りカレンダー|投資情報の自動収集ツール

- まとめ

結論:わかちあいファンドは「インカム×月次分配×会員ランク」で“毎月分配”を狙いたい人向け。ただし“デポジット・劣後・借入・償還時期”は案件ごとに必ず確認

わかちあいファンドは、インカム(賃料等)中心の案件が多く、月次分配が期待しやすい不動産クラウドファンディングです。

一方で、不動産クラファンは「サービス名で安心」ではなく、ファンドごとに条件が変わる投資商品です。

特にわかちあいファンドは案件ごとに、

- 最低投資額(1口10万円〜/デポジット口座方式)

- 優先劣後比率(厚い/薄いが案件で変わる)

- 借入併用の有無(レバレッジ)

- 想定利回り(5〜8%帯が多めと言われるが案件で差が出る)

- 手数料(取得・売却・その他コスト)

- 償還タイミング(運用終了→2〜3ヶ月後の償還など)

- 出口戦略(売却・賃貸継続・リファイナンス等)

が変わるため、「毎月分配=低リスク」と誤解せず、案件精査できる人ほど相性が良いサービスです。

更新日:2026/01/30

直近ファンド情報

わかちあいファンド沖縄今帰仁村第2期

・年利7.5%

・期間12ヶ月

・先着

・2/2 12時

〜ワンポイント解説〜

キャピタル型の再組成ファンド。

沖縄の今帰仁村のリゾート案件。

前回売却予定だったが、対象不動産のフルリノベーション完了をもって、売却までの運用計画を改めて構築し募集を行うとのこと。

すでに物件は完成しているので、インカム 2.5% +キャピタル 5.0%の予定。

劣後比率は6.25%

償還までの期間については

・運用期間終了後の15日後(翌月15日)に分配金支払い

・運用期間終了後の45日後(翌々月15日)に償還

が最近の実績ベースらしいです。

わかちあいファンドとは

| サービス名 | わかちあいファンド |

| 運営会社 | 株式会社日本プロパティシステムズ |

| 代表取締役 | 森田 康弘 |

| 本社所在地 | 滋賀県大津市 |

| 主な許認可 | 不動産特定共同事業:滋賀県知事 第1号 第二種金融商品取引業:近畿財務局長(金商)第346号 宅地建物取引業:国土交通大臣(3)第8486号 |

| 投資スタイル | インカム型中心(賃料等)+案件によりキャピタル要素も |

| 最低投資額 | 1口10万円〜(デポジット口座方式) |

| 公式サイト | わかちあいファンド公式HP |

わかちあいファンドは、不動産特定共同事業法(いわゆる“不特法”)に基づいて運営される不動産クラウドファンディングです。

オンラインで募集・契約・運用を行うため、投資前に各ファンドの「契約成立前書面」「重要事項説明書」等を確認する設計になっています。

また、デポジット口座方式(事前入金)かつ、会員ランク制度がある点が特徴的です。

わかちあいファンドの基本スペック(要点)

- 1口10万円から投資可能(デポジット口座方式)

- 募集方式:先着中心(人気案件は抽選になるケースも)

- インカム型中心で、月次分配が期待しやすい

- 会員ランク制度あり(先行枠/ポイント等の特典)

- 案件によっては借入併用(レバレッジ)もある

わかちあいファンドの仕組み

不動産特定共同事業(電子取引)で運営

わかちあいファンドは不特法の枠組みで、複数の投資家から集めた資金で不動産を取得・運用し、収益を分配する仕組みです。

投資前には案件ごとに「契約成立前書面」「重要事項説明書」等を確認します。

分配原資(賃料・売却益・その他収益)と、費用(取得費・管理費・売却費・金利等)を読み解くのがポイントです。

組合型は「匿名組合」が中心|元本保証なし

匿名組合は、投資家が不動産を直接所有するのではなく、不動産取引・運用という“事業”に出資して分配を受け取る形式です。

このため、以下の点が重要です。

- 不動産そのものだけでなく、運営・スキームのリスクもある

- 倒産・運用不能等のリスクをゼロにはできない(元本保証なし)

- 借入併用がある場合、返済順位(借入>出資等)を必ず確認

特に匿名組合は投資家が不動産を直接所有していない関係上、倒産時には大きく元本が毀損する可能性があります。

「利回り」よりも、出口・費用・優先劣後・借入順位のセット確認が鉄則です。

わかちあいファンドの特徴(メリット)

特徴(メリット)

・分配頻度が月に1回

・デポジット口座方式で入金の手間が省ける

・会員ランク制度で優遇あり

・借入併用で効率よくファンドを組成

・リゾートファンドやキャピタル型もある

分配頻度が月に1回

ポイント

・月次分配でキャッシュフローを作りやすい

・インカム型中心の案件だと“分配設計”が読みやすい

わかちあいファンドは、月に1回の分配が期待できる案件が多いのが魅力です。

ただし「月次分配=安全」ではなく、賃料の前提(稼働率・賃料水準・契約形態)や、費用(管理費・修繕・金利等)で結果が変わります。

書面で収益の前提と費用の内訳を確認できる人ほど相性が良いです。

デポジット口座方式で入金の手間が省ける

ポイント

・事前入金(デポジット)なので、募集開始直後に申し込みやすい

・一方で“資金が遊ぶ期間”が発生しやすい

デポジット口座方式は、人気案件の“出遅れ”を減らせるのがメリットです。

反面、デポジット残高として資金を置くため、資金効率(現金が遊ぶ期間)は意識したいところ。

「投資できる見込みがある月だけ多めに入れる」など、運用ルールを決めるとブレにくいです。

会員ランク制度で優遇あり

ポイント

・投資実績に応じてランクアップ

・先行申込枠/ポイント等の特典があるため、先着に強くなる可能性

わかちあいファンドは、会員ランク制度(複数ランク)がある点が特徴です。

投資家側の体感としては、「良い案件ほど先着が厳しい」→「ランク/先行枠が効く」という構図になりやすいです。

ただし、ランク制度は投資額が膨らみやすい仕組みでもあるので、余裕資金&分散が前提です。

借入併用で効率よくファンドを組成

ポイント

・借入併用(レバレッジ)で案件規模を作れる

・返済順位・金利コスト・売却遅延時の影響を要確認

案件によっては、出資(優先/劣後)に加えて借入を併用しているケースがあります。

借入併用は資金効率が上がる一方、売却が遅れたり収益が下振れすると、金利コストが効いて利回り・償還に影響しやすくなります。

借入比率・返済順位・金利・コベナンツ(あれば)は書面で必ず確認してください。

リゾートファンドやキャピタル型もある

ポイント

・インカム型中心だが、リゾート/売却益(キャピタル)寄りの案件も出る

・“出口依存”が強くなるため慎重に

わかちあいファンドはインカム型が中心ですが、リゾート系やキャピタル要素が強い案件もあります。

このタイプは、構造上どうしても出口(売却条件・売却先)の影響が大きくなります。

「利回りが高い理由(リスクの所在)」を言語化できない場合は、投資額を下げる/見送るのが無難です。

わかちあいファンドのデメリット

デメリット(注意点)

・1口10万円から投資可能(=最低投資額が高め)

・デポジット口座への入金が必要(資金効率に注意)

・すぐに換金できない(途中解約は原則不可)

・償還が運用終了後2〜3ヶ月後(すぐ返金されない)

・利回りは5〜8%台が中心(年利10%超が欲しい人には物足りない)

・リゾート系は償還遅れ・延長が目立った時期がある(※2024〜2025頃の話)

わかちあいファンドは「短期寄りで回しやすい」一方で、最低投資額が高め&換金性が低い(満期まで戻らない)というクラファンの本質は変わりません。

特に“運用が終わってもすぐ償還されない”点は、資金計画に直撃しやすいので要注意です。

1口10万円から投資可能(=最低投資額が高め)

ポイント

・最低投資額が「10万円〜」のため、1万円型と比べると分散しにくい

・「案件タイプを分ける」「投資額を固定する」など、分散設計がより重要

最低投資額が1万円のサービスと比べると、わかちあいファンドは1案件あたりの投資金額が大きくなりがちです。

このタイプは、「気づいたら同じタイプの案件に偏っていた」が起きやすい。

投資家目線では、①インカム型/②キャピタル型(売却益)/③リゾート系など、案件タイプで枠を決めて分散するのがおすすめです(ポイント目的で無理に集中投資しない)。

デポジット口座への入金が必要(資金効率に注意)

ポイント

・応募前にデポジットへ入金が必要(=投資できない期間も残高が寝やすい)

・「毎月◯円まで」「募集スケジュールに合わせて入れる」などルール化推奨

デポジット方式は、先着案件に入りやすいという意味では便利です。

ただし、募集タイミングと合わないと「投資できない期間も資金が寝る」ので、資金効率は落ちやすいです。

おすすめは、(例)毎月の上限を決める/次の募集に合わせて入金する/“入れっぱなし”を避けるという運用ルールを作ること。

デポジットの利便性は活かしつつ、資金が滞留しない設計が現実的です。

デポジット(未投資資金)は信託保全|払戻条件も“先に”把握しておく

ポイント

・デポジット(未投資資金=預り金)は「信託」により別管理(未出資資金/分配金などが対象)

・払戻はマイページから依頼→登録済みの引出用口座へ入金(最短5営業日が目安)

・払戻手数料は「10万円以上:無料/10万円未満:銀行により発生」なので、小口の出し入れはコストも意識

わかちあいファンドのデポジットは、募集開始前に入金しておく「未投資資金(=預り金)」です。

公式案内では、この預り金(未出資資金や毎月の分配金など)は信託銀行の信託勘定で別管理(信託保全)され、万一運営会社に破たん等が起きても、債権者への弁済に充当されない仕組みになっています。

ただし重要なのは、信託保全で守られるのは「未投資の預り金(デポジット等)」という点です。

ファンドへ出資した後の資金は不動産運用のリスクを負うため、元本保証ではありません(案件ごとの優先劣後・借入・出口で結果が変わります)。

また、未投資資金を銀行口座へ戻したい場合は、マイページから「払戻依頼」を行い、登録済みの引出用口座へ入金されます。

公式の案内では、払戻依頼から入金まで最短5営業日が目安。

払戻手数料は10万円以上は無料、10万円未満はPayPay銀行なら0円/それ以外は145円とされているため、デポジット運用は「入れっぱなし」でも「出し入れ頻繁」でもなく、自分の投資ペースに合うルール設計が現実的です。

すぐに換金できない(途中解約は原則不可)

ポイント

・不動産クラファンは基本「満期まで資金拘束」

・短期案件でも、延長・再組成があると拘束は伸び得る

これはわかちあいファンドに限らず、不動産クラファン全般の大前提です。

「短期だからOK」ではなく、「短期でも満期まで戻らない前提」で資金計画を立ててください。

生活防衛資金を削って投資するのはNG。

余裕資金×分散が鉄則です。

償還が運用終了後2〜3ヶ月後(すぐ返金されない)

ポイント

・運用終了=即返金ではない(償還までタイムラグが出やすい)

・「次の投資計画」や「生活防衛資金」に影響しやすいので要確認

投資家がストレスを感じやすいのがここ。

運用が終わっても、登記・精算・事務手続き等で償還まで時間差が出るケースがあります。

なので、案件を見るときは「運用期間」だけでなく、“償還予定日(いつ入金されるか)”まで含めて資金拘束だと考えるのが安全です。

特に「次の募集に回したい」タイプの投資家は、ここが資金効率のボトルネックになりやすいです。

利回りは5〜8%台が中心(高利回り派は物足りない)

ポイント

・予定利回りは5〜8%台が中心(年利10%超が欲しい人には控えめ)

・ただし、利回りが低い=安全、ではない(出口・費用・借入・優先劣後の方が効く)

年利10%超が並ぶサービスと比べると、わかちあいファンドの利回りは控えめに見えるかもしれません。

ただし、ここで勘違いしやすいのが「利回りが低い=安全」ではないこと。

投資家としては、利回りよりもむしろ

- 出口(賃料で回すのか/売却で着地させるのか)

- 手数料(取得・売却・その他コスト)

- 借入併用(レバレッジ)の有無と比率

- 優先劣後(損失吸収余力)

この4点を「契約成立前書面」等で毎回確認する方が、結果に直結します。

リゾート系は償還遅れが出た時期も(※過去の話として)

ポイント

・リゾート/大型は「売却(販売)」が詰まると延長・再組成が起きやすい

・延長=即アウトではないが、資金拘束が伸びるのは投資家にとって実害

リゾート系は、インカム型よりも出口(販売・売却)依存が強くなりがちです。

売却が詰まると、延長や再組成が起きやすい。これは案件構造上、ある意味“必然”です。

延長=即アウトではありませんが、投資家にとって資金拘束が伸びるのは実害です。

なのでリゾート案件に投資するなら、利回りよりも

- 販売計画(誰に/いくらで/どれくらいの期間で)

- 売却先の見立て(売買契約の有無、解除条項など)

- 在庫(残り何口・何棟が未販売か)と進捗の説明の質

ここまで踏み込んで「納得できる案件だけ」参加するのが王道です。

会員ランク制度(最大年利0.5%相当)

ポイント

・月末の「運用中出資額」に応じて5ランクが決定

・ランクに応じて、運用中額の年利最大0.5%相当分をプレゼント(ポイント)

・ただし“ランク目的の集中投資”は本末転倒。案件リスク>ポイント

わかちあいファンドには、月末の運用中出資額に応じて会員ランクが決まる制度があります。

上位ランクになるほど、年利換算の付与率が上がるため、長く使うほど“実質利回り”を押し上げる要素になります。

| ランク | 月末の運用中出資額 | 付与率(年利相当) |

| わかちあい ダイヤモンド | 3,000万円以上 | 0.50% |

| わかちあい プラチナ | 1,500万円〜3,000万円未満 | 0.30% |

| わかちあい ゴールド | 1,000万円〜1,500万円未満 | 0.10% |

| わかちあい シルバー | 500万円〜1,000万円未満 | – |

| わかちあい メンバー | 500万円未満 | – |

会員ランクは「判定」と「付与」が別|付与は3ヶ月に1回(15日)

ポイント

・ランクは月末の「運用中出資額」で判定(ただし反映は四半期のタイミング)

・特典は3ヶ月に1回、15日にデポジット口座へキャッシュバック(分配金とは別枠)

・付与月は11月/2月/5月/8月(15日が休業日の場合は翌営業日)

会員ランク制度で誤解が出やすいのが、「判定(いつの運用中額でランクが決まるか)」と「付与(いつ特典が入るか)」が別という点です。

公式案内では、会員ランクは、毎月末の運用中出資額に応じて決定されます。特典(年利換算で最大0.5%相当)は、毎月末時点の運用中出資額と付与率に応じて算出され、3ヶ月に1回(11月・2月・5月・8月の15日)にデポジット口座へ付与されます(15日が休業日の場合は翌営業日)。

※「ランク判定」と「特典付与」はタイミングが異なるため、“ランクが上がったのにすぐ増えない”のは仕様です。

「ランクが上がったのにすぐ増えない?」と感じるケースは、ここ(付与が四半期)の仕様を知らないことが原因になりがちです。

注意点として、ランク特典はあくまで“上乗せ要素”です。

ポイント(キャッシュバック)欲しさにリスクの高い案件へ集中投資すると、本末転倒になりやすいので、「分散を続けた結果、ランクが付いてきたらラッキー」くらいの温度感が安全です。

危ない?怪しい?と言われる理由を“会社・許認可・案件構造”から分解する

結論から言うと、わかちあいファンドが「怪しい」「危ない」と検索されやすいのは、サービス自体が詐欺的という意味ではなく、投資家が“不安になりやすい論点”がいくつかあるため、確認ニーズが強い――という整理が近いです。

よくある不安点はこのあたり。

・最低投資額が10万円〜で、失敗時のダメージが大きく感じやすい

・デポジット方式で資金が寝やすい(資金効率の不満)

・運用終了から償還まで2〜3ヶ月かかるケースがある(資金計画がズレやすい)

・一部案件で延長が出たという話があり、出口(売却/回収)の説明を重視する人が多い

・借入併用の案件は、返済順位と金利コストで結果が変わるため“構造理解”が必要

だからこそ、わかちあいファンドを判断するときは「口コミの印象」ではなく、次の4点を“書面と公的情報”で確認するのが王道です。

1)運営会社の信頼性(許認可・登録・体制)

2)運営会社の本業(どの不動産で利益を出す会社か)

3)収益の作り方(賃料/売却益/費用構造=リスクの所在)

4)出口(回収)の説明の質(売却先/賃貸継続/延長条件/借入返済順位)

“怪しい?”の決着点|5分でできる投資家チェックリスト(会社×資金管理×案件構造)

ポイント

・口コミよりも「公的名簿」「書面」「資金管理」で潰すと判断がブレない

・特に重要なのは①許認可 ②預り金の保全 ③ファンド構造(出口・費用・借入・優先劣後)

・チェック項目に“1つでも不明点”が残る案件は、利回りが高くても見送るのが合理的

「わかちあいファンドは怪しい?」という検索の結論は、感想ではなく“潰すべき論点”を潰せているかで決まります。

ここでは投資家が迷いにくいように、チェックリストを置いておきます(案件ごとに上から順に確認)。

- □ 許認可の照合:不特法の許可番号・第二種金商・宅建免許が、公式表記と公的名簿で一致している

- □ デポジット(預り金)の保全:未投資資金が信託等で別管理され、払戻条件(入金までの日数/手数料)が明記されている

- □ 優先劣後:比率が十分か(案件ごとに違うので毎回チェック)

- □ 借入併用:借入の有無・比率・返済順位(借入>出資の順になりやすい)を理解できている

- □ 分配原資:賃料中心(インカム)か、売却益中心(キャピタル)か。どこで利回りを作る設計か説明できる

- □ 出口:売却先の想定、価格根拠、売買契約の有無、解除条項、延長条件が書面で確認できる(キャピタル/リゾートは最重要)

- □ 費用:取得・管理・売却・金利など、利回りを削るコストが把握できる

- □ 償還タイミング:運用終了=即返金ではない。償還予定日(入金日)まで資金拘束と理解している

- □ 情報開示:運用レポートの頻度、延長時の説明、進捗の具体性が十分か

- □ 自分側のルール:余裕資金のみ・1案件あたり上限・案件タイプ分散(インカム/キャピタル/リゾート)を決めている

このチェックリストの「会社」「資金管理」「案件構造」がクリアできるほど、“怪しいかどうか”ではなく「どの条件なら危なくなるか」を論理的に判断できます。

逆に、出口や借入など1つでも言語化できない論点が残る案件は、見送るのが投資家として一番強い選択です。

このあと「運営会社の会社概要」「本業(どんな不動産で稼ぐ会社か)」を整理しますが、最終的に重要なのは各ファンドの『契約成立前書面』『重要事項説明書』で条件を毎回確認することです(利回りだけで飛びつかないのが鉄則)。

わかちあいファンドの口コミ・評判(参考)

ポイント

・口コミは「個人の感想」です。投資判断は必ず案件ページと「契約成立前書面」「重要事項説明書」で

・ポジティブで多いのは「月次分配」「インカム中心」「会員ランクで参加しやすい」

・慎重派が気にするのは「最低10万」「デポジット」「償還タイムラグ」「一部案件の延長」

・結局、揉めがちな論点は「会社」よりも、ファンドごとの「出口」「借入」「費用」「優先劣後」の読み込みに収れんします

よく見かけるポジティブな声(参考)

SNSなどでは、だいたい次のような評価が多い印象です。

・月次分配で“毎月のキャッシュフロー”を作りやすい

・インカム中心で、売却益頼みより読みやすい案件がある

・会員ランクや先行枠があるので、先着でも戦いやすい(と感じる人も)

※ただし「分配がある=元本保証」ではありません。

賃料が下振れしたり、費用が増えると、分配や償還に影響します。

慎重派が挙げやすい不安点(参考)

一方で、慎重な投資家が気にしがちな論点はここです。

・最低投資額が10万円〜で分散しにくい

・デポジットで資金が寝る

・償還がすぐではない(タイムラグ)

・延長が出た案件がある=出口の説明を重視したい

こういう不安点は、口コミで“断定”されがちですが、投資家としては

「本当に危ないのか?」ではなく

「どの条件だと危なくなり得るのか?」を、案件ごとに潰すのが正解です。

運営会社(日本プロパティシステムズ)の会社概要

ポイント

・わかちあいファンドの運営会社は「株式会社日本プロパティシステムズ」

・不特法(滋賀県知事 第1号)、第二種金商(近畿財務局長(金商)第346号)等を保有

・許認可は「公的名簿/公式表記」で照合できる(=最低限の土台)

・ただし、投資商品として重要なのは“会社”だけでなく、各ファンドの構造(出口・費用・借入・優先劣後)

まず押さえるべきポイント(会社情報)

- 運営会社:株式会社日本プロパティシステムズ

- 主要許認可(公開情報ベース):

- 不動産特定共同事業:滋賀県知事 第1号

- 第二種金融商品取引業:近畿財務局長(金商)第346号

- 宅地建物取引業:国土交通大臣(3)第8486号 - 本社:滋賀県(※公式表記)/東京・大阪にも拠点(※公式表記)

※番号・登録状況・最新情報は投資前に必ず公式情報と案件ごとの書面で確認してください(本章は公開情報の整理です)。

許認可は“公的名簿で照合できるか”が重要(=最低限の安心材料)

「怪しい?」と感じたときに、投資家がまずやるべきはここです。

公式の会社情報に書かれている許可番号が、公的名簿(国交省・金融庁など)で照合できるか。

わかちあいファンド(日本プロパティシステムズ)は、国交省の不動産特定共同事業者一覧(許可一覧)に掲載が確認できるタイプです。

※この“照合できる”状態は、詐欺的サービスの足切りとしてかなり強い材料になります。

日本プロパティシステムズの「本業」を分解する|“総合不動産×クラファン×リゾート再生”の複線モデル

結論

日本プロパティシステムズは「地域密着の総合不動産」を軸に、賃貸(PM)・売買(再販/開発)・不動産ファンド(わかちあい)・別荘/リゾート再生など複数領域で価値を作る会社です。

わかちあいファンドを理解するうえで重要なのが、運営会社の本業(どこで利益を出す会社か)です。理由はシンプルで、案件の選び方・利回り・出口設計が、本業のモデルと結びつくからです。

ポイント

・本業は「不動産ファンド(わかちあい)」「不動産売買・仲介/再販」「賃貸PM」「別荘/リゾート再生」など複線

・インカム型が多いのは、賃貸運用・収益不動産の目利き(PM)と親和性がある

・一方、リゾート/キャピタル寄りは出口依存が強く、延長リスクが出やすい(=進捗開示の質が超重要)

・“何屋か分かりにくい”のは強みにもなるが、投資家は案件ごとに「儲け方」と「リスクの所在」を言語化したい

まず押さえるべき会社像(公開情報ベース)|「20年以上×非上場×多角化」

ポイント

・2000年設立、資本金1億円の非上場企業(滋賀・大津が本拠)

・東京(品川)・大阪(梅田)にも拠点を持ち、地域密着だけで終わらない体制

・不特法・宅建・第二種金商など複数ライセンスで「できる業務の幅」が広い

日本プロパティシステムズは、滋賀で創業して20年以上の社歴があり、「地場の総合不動産」としての顔を持ちます。

一方で、不動産クラファン(わかちあい)やシェア別荘(わかちあいリゾート)のように、比較的新しいモデルにも踏み込んでいる会社です。

つまり「安定(賃貸/管理)」と「成長(ファンド/リゾート)」が同居している構造で、投資家としてはここを分解して見たいところです。

本業①:不動産ファンド事業(わかちあいファンド)|“資金調達”というより「事業の一部」

ポイント

・わかちあいは「不特法」スキームで不動産を取得・運用し分配する仕組み

・優先劣後がある=軽微な下落は運営(劣後)が先に吸収する設計

・ただし、売却が遅れると(特にキャピタル/リゾート)運営の資金繰りに負荷がかかり得る

わかちあいファンドは、外から見ると「資金調達の仕組み」に見えますが、投資家目線では“会社の事業モデルの一部”として理解するのが近いです。

理由は、運営が単なる場の提供ではなく、案件の選定→取得→運用(賃貸/管理)→売却(出口)まで関与するから。

だからこそ投資家は、案件ごとに

- どこで利益を出す設計か(賃料中心か、売却益中心か)

- 出口は何か(売却先・売買契約・解除条項・延長条件)

- 費用と優先劣後と借入(レバレッジ)

この3点を「契約成立前書面」等で毎回チェックするのが王道です(サービス名で安心しない)。

本業②:賃貸PM(管理)・賃貸仲介|“インカム型が多い理由”がここにある

ポイント

・PM(賃貸管理)は「入居付け・家賃管理・修繕・更新」など、インカム型の土台

・仲介店舗運営(賃貸仲介)を持つ=地域の賃貸需要/賃料相場の肌感が出やすい

・投資家は「稼働率」「修繕の考え方」「管理の実績」を見ると、インカムの強度が読みやすい

インカム型(賃料中心)のファンドが成立するかどうかは、正直物件スペックだけでは決まりません。

「ちゃんと入居が付くのか」「退去が出たときにすぐ埋められるのか」「修繕コストをどう捌くのか」――ここで差が出ます。

だから、運営会社にPM(賃貸管理)の実務があるのは、投資家目線では相性が良い材料になり得ます。

逆に言うと、インカム型に投資するときは“管理の質”が最大のチェックポイントです。

本業③:売買・開発・再販(キャピタルを作る領域)|“回転×目利き×出口”がKPI

ポイント

・売買/再販は、賃料より「回転(早く売る)」「粗利(仕入れと販売の差)」「目利き」がKPIになりやすい

・キャピタル型は、出口が詰まると延長・条件変更の影響を受けやすい

・投資家は「売却の現実性」を書面で確認(売却先・売買契約・解除条項・価格の根拠)

売買・開発・再販は、いわゆる“仕入れて価値を作り直して売る”領域です。

このモデルは、うまく回れば強い。でも、回転が落ちる局面では在庫(売れ残り)と資金繰りが一気に重くなります。

だからキャピタル型を買う投資家は、利回りよりも出口の説明の質を最重視したいところです。

投資家が見るべき“出口チェック”の型

- 売却先の属性(個人?事業者?)

- 売買契約の有無(契約済み/予定/未定)

- 解除条項(手付解除、ローン特約等)

- 売却価格の根拠(相場・査定・収益還元など)

ここを言語化できない案件は、利回りが高く見えても「出口不安」が残りやすいです。

本業④:別荘再生・シェア別荘(わかちあいリゾート)|“新規事業”ほど進捗が命

ポイント

・空き別荘を再生し、所有権を分割して販売する「シェア別荘」モデル

・モデル自体は魅力がある一方、結局は“販売(出口)”が詰まると延長しやすい

・投資家は「販売計画・進捗開示・在庫状況」を徹底的に見たい

わかちあいリゾートは、空き別荘を再生して価値を上げ、所有権を分割して販売するモデルです。

こういう新規事業は、うまく回れば伸びる一方で、投資家から見ると不安も出やすい。

なぜなら、リゾート/別荘は「買い手(富裕層)に刺さるかどうか」で結果がブレやすく、販売が詰まると延長や再組成につながりやすいからです。

だからこそ、運営が進捗をどれだけ具体的に開示できるかが信頼性の分かれ目になります。

シェア別荘は「成功事例」もあるが、投資家が見るべきは“数字”

NOT A HOTELなど注目事例があるのも事実。

ただ投資家としては、憧れや話題性ではなく、販売の数字(契約数、残在庫、価格帯、販売チャネル)がすべてです。

リゾート系に入るなら、案件ページと書面で、「誰にどう売る想定か」を必ず確認してください。

本業⑤:海外投資家向け(上海拠点など)|“買い手の母集団”を増やせる一方、複雑さも増える

ポイント

・海外投資家向けに日本不動産の売買・運用コンサルを行う領域がある

・出口(売却)の買い手候補を広げられる可能性はある

・一方で、体制が広がるほど投資家から見ると“情報の分かりやすさ”がより重要

海外投資家向けの事業は、会社としては「買い手の母集団」を増やせる可能性があります。

ただ投資家側から見ると、事業領域が増えるほど「結局どこで稼いでる会社?」が見えにくくなる。

だからこそ、わかちあいファンドでは“案件単位”で判断するのが一番ブレません。

“核が分かりにくい”のは留意点|多角化=強み、でも投資家は「軸」を知りたい

ポイント

・公式情報を見ると複数事業が並ぶ=「総合不動産」として幅が広い

・一方で、投資家は「収益の核(安定収益源)」と「成長の核(勝負している領域)」を分けて見たい

・この分解ができると、案件の“向き不向き”が一気に判断しやすくなる

あなたが引用してくれた通り、公式情報だけだと「核が見えにくい」と感じる人が出るのは自然です。

ただこれは裏を返すと、賃貸・売買・管理・リゾート・ファンドを持つ“総合不動産”ということでもあります。

投資家がやるべき分解はシンプルで、

- 安定の核:賃貸PM(管理)・仲介(継続収益)

- 勝負の核:売買(再販/開発)・リゾート(販売)=出口依存

- 接続の核:わかちあい(不特法ファンド)=案件供給の器

この3つに分けて見ると、案件の理解が一気にラクになります。

財務の見え方(非上場のため)|投資家が気にすべきKPIは「延長案件の着地力」

ポイント

・非上場のため、上場企業ほどのIR開示はない(=“案件で判断”がより重要)

・クラファンは募集額が大きいほど、運営の資金繰り管理が重要になりやすい

・特にリゾート/キャピタル型は「売却遅延→延長」の影響が出やすいので、着地(償還完了)を重視

非上場企業は、上場企業のように決算資料が豊富に出るわけではありません。

だから投資家としては、会社の雰囲気よりも、“案件の着地”を重視するのが現実的です。

延長があったとしても、最終的に償還完了まで持っていけるのか。ここが信頼の本丸です。

特にリゾート系は、販売が長引くほど資金拘束が伸びやすいので、運営の進捗説明の具体性を最重視したいところです。

本業分解からわかる|わかちあいファンドで特に確認すべきポイント

日本プロパティシステムズの本業が「総合不動産×複線モデル」だからこそ、わかちあいファンドではここが超重要です。

- 案件タイプ判定:インカム型か/キャピタル型か/リゾートか(=見るべきリスクが変わる)

- 出口:売却先の説明、売買契約の有無、解除条項、延長条件(キャピタル/リゾートは特に)

- 借入併用:レバレッジの有無と比率(借入があると、返済優先順位にも注意)

- 優先劣後:比率と損失吸収余力(比率は案件で変わるので毎回確認)

- 手数料:取得・売却・その他コスト(利回りの“見え方”が変わる)

- 情報開示:進捗(延長/売却/入居)を具体的に説明しているか

結論として、わかちあいファンドは「会社が怪しいかどうか」ではなく、案件ごとに“儲け方(リスクの所在)”が違うサービスです。

だからこそ、利回りで飛びつかず、出口・手数料・優先劣後・借入をセットで読み込める人ほど相性が良いと整理できます。

わかちあいファンド運営の決算/財務レポート

ここでは、わかちあいファンドの運営会社である株式会社日本プロパティシステムズの決算(第23期〜第25期)を、投資家が押さえるべき論点に絞って整理します。

※本章は「運営会社の継続性・財務体力」を見るための整理であり、個別ファンドの損益や元本を保証するものではありません。

※最終判断は各ファンドの書面(契約成立前書面・重要事項説明書等)で行ってください。

ポイント

・対象は第23期(2023/3期)〜第25期(2025/3期)のB/S・P/L

・総資産は拡大(約27.3億円→43.5億円→64.7億円)する一方、純資産の伸びは小さく、自己資本比率は低下(5.9%→3.8%→2.7%)

・営業利益は伸びているが、営業外費用が大きく、最終利益(当期純利益)は薄め(0.12億円→0.15億円→0.18億円)

・第25期は流動負債が大きく増えており、「負債の中身」と「資産の換金性(現預金・在庫の実態)」の確認が重要

・非上場企業のため、開示が要約レベルの場合は読み切れない論点が残る

主要数値(第23期〜第25期)|まずは全体感を3期比較

数値の単位は百万円(=100万円)です。

例:6,471百万円=約64.7億円。

| 項目(単位:百万円) | 2023/3期(第23期) | 2024/3期(第24期) | 2025/3期(第25期) |

| 総資産 | 2,728 | 4,349 | 6,471 |

| 流動資産 | 874 | 2,613 | 3,427 |

| 固定資産 | 1,854 | 1,736 | 3,044 |

| 負債合計 | 2,568 | 4,183 | 6,296 |

| 流動負債 | 219 | 476 | 3,969 |

| 固定負債 | 2,349 | 3,707 | 2,327 |

| 純資産 | 160 | 167 | 175 |

| 売上高 | 1,315 | 2,288 | 2,289 |

| 営業利益 | 91 | 147 | 261 |

| 経常利益 | 19 | 41 | 71 |

| 当期純利益 | 12 | 15 | 18 |

| 営業外費用(参考) | 78 | 112 | 198 |

| 特別損失(参考) | 2 | 18 | 45 |

指標(参考)|自己資本の薄さと“負債の重さ”が見える

| 指標(参考) | 2023/3期 | 2024/3期 | 2025/3期 |

| 自己資本比率 (純資産/総資産) | 5.9% | 3.8% | 2.7% |

| 営業利益率 | 6.9% | 6.4% | 11.4% |

| 純利益率 | 0.91% | 0.66% | 0.79% |

| 流動比率 (流動資産/流動負債) | 399% | 549% | 86% |

| 負債/純資産倍率 (負債合計/純資産) | 16.1倍 | 25.0倍 | 36.0倍 |

※営業外費用は「金利」以外も含む可能性があり、内訳が無い場合は断定できません(ここでは参考として掲載)。

※流動比率は、流動資産の中に在庫(販売用不動産等)が含まれていると「数字ほど安心ではない」ケースがあるため、あくまで入口の指標です。

この決算から読み取れること|投資家目線の解釈

- 資産と負債がかなりのペースで拡大

総資産は3期で約2.4倍。一方で純資産の増え方は小さく、自己資本比率は低下しています。

不動産会社は借入でレバレッジをかけるのが一般的ですが、自己資本が薄いほど「市況変動・売却遅延・金利上昇」の影響を受けやすいので、投資家はここを前提に置いておきたいです。 - 営業利益は伸びているが、最終利益は薄い

第25期は営業利益が大きく伸びています(261百万円)。ただし営業外費用も大きく、経常利益は71百万円、当期純利益は18百万円に留まっています。

ざっくり言うと、本業で稼いでも、金利等のコストで利益が削られて最終利益が残りにくい構造が示唆されます。 - 第25期は「流動負債」が急増している

流動負債が3,969百万円と大きく増えており、流動比率も100%を下回っています。

この変化は重要で、「短期に回る負債が何なのか(借入の短期化・未払金・預り金等)」と「流動資産の中身(現預金か、在庫か)」で意味がまるで変わります。 - 特別損失が増えている

特別損失が第25期で45百万円と増えています。一過性の処理(売却損・評価損など)なのか、構造的に出やすいのかは、注記や内訳資料が無いと判断できません。

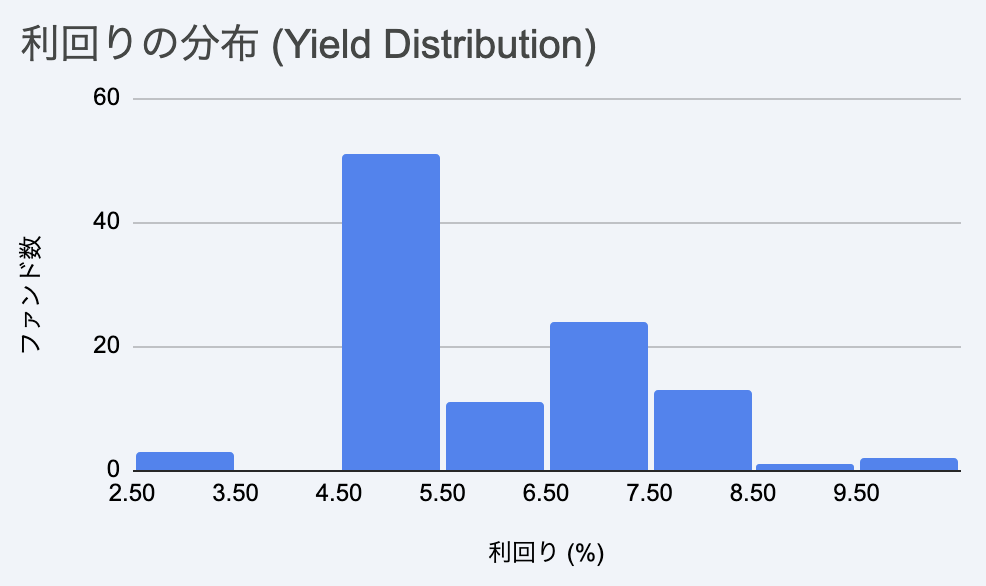

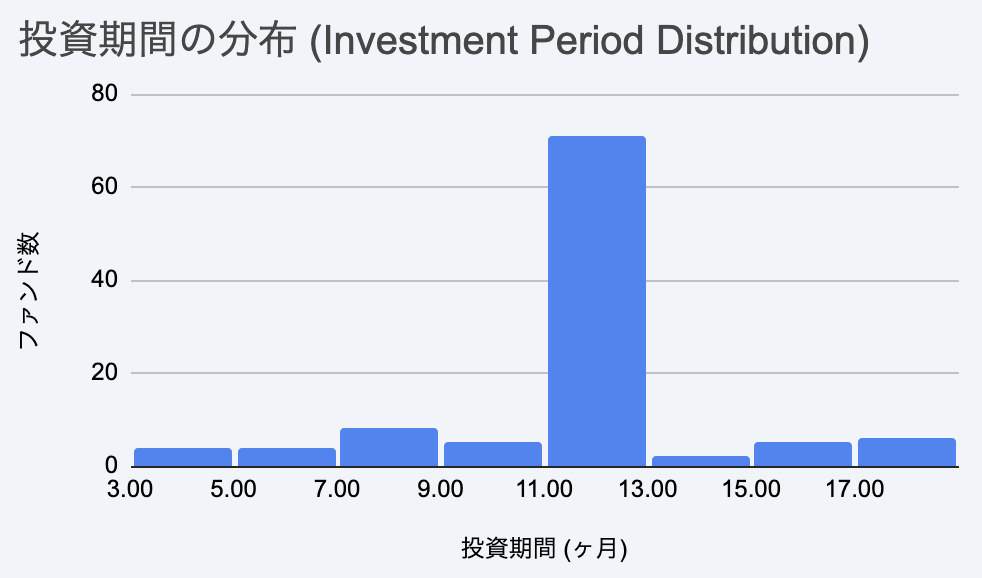

わかちあいファンドの実績(利回り・運用傾向)

わかちあいファンドでは

・インカム型案件

年利5%前後/期間12ヶ月(再組成でのリファイナンスを継続)

・キャピタル型

年利7%超の案件

が多い傾向にあります。

わかちあいファンドのキャンペーン情報

わかちあいファンドで登録キャンペーンなどが行われているときはここに表示しておきます。

ちなみに不動産クラファンなどの登録キャンペーン一覧も作成しています!

5分の登録でアマギフなどが貰える一覧はこちら

口座開設(登録)〜出資までの流れ(最短で迷わない手順)

公式の流れを、投資家目線で“つまずきポイント”込みで整理します。

STEP1:無料会員登録(メールアドレス)

登録 → 認証メール → URLクリックで本登録、という流れが基本です。

STEP2:本人確認(投資家登録)

本人確認書類が必要です。

「入力情報の不一致」「住所の一部未記入」などで止まりやすいので、入力は丁寧に。

STEP3:デポジット入金(ここが特徴)

わかちあいファンドはデポジット口座方式のため、事前入金が必要です。

募集開始に合わせて入金しておくと、先着でも動きやすいです。

STEP4:案件を選ぶ(先着/抽選に注意)

- 先着:開始直後にアクセス集中しやすい

- 人気案件:抽選になるケースもある(募集要項を確認)

STEP5:書面を確認して出資申込

「契約成立前書面」「重要事項説明書」等の確認が必須です。

分配設計、優先劣後、借入、出口戦略、手数料、運用期間延長などを必ず確認してください。

STEP6:運用→分配→償還(償還タイミングも要確認)

分配は月次が多いですが、償還は「運用終了=即返金」ではないケースがあります。

償還予定日(入金タイミング)まで含めて資金計画を立てるのが安全です。

よくある質問(FAQ)

Q1. 最低投資額はいくら?

A. 1口10万円〜が基本です(案件により条件が異なる場合があります)。

Q2. 途中解約はできる?

A. 原則不可です。満期まで資金拘束される前提で、余裕資金で投資してください。

Q3. 償還(返金)はすぐ?

A. 運用終了後に償還までタイムラグがあるケースがあります。案件ページ・書面で償還予定日を確認してください。

Q4. 税金はどうなる?確定申告は必要?

A. 分配金の税務は個別事情で変わります。雑所得等の扱いになるケースが多いですが、確定申告の要否は税理士・税務署等でご確認ください。

利回りカレンダー|投資情報の自動収集ツール

「投資したいけれど、ファンド情報を毎日チェックするのは大変…」

そんな声に応えて作ったのが、利回りカレンダーです。

複数の不動産クラウドファンディング・デジタル証券サービスの情報をGoogleカレンダーに自動反映させたツールです。

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングや貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

まとめ

わかちあいファンドは、インカム×月次分配×会員ランクで“毎月分配”を狙いやすい一方、案件ごとに

- 最低投資額(1口10万円)

- デポジット方式(資金効率)

- 優先劣後比率

- 借入併用の有無

- 手数料

- 出口戦略(賃貸/売却/延長条件)

が変わるため、“案件精査力”が結果を左右します。

許認可は公的名簿で照合できる一方、投資として重要なのは「そのファンドの構造」です。

利回りだけで判断せず、書面で条件を確認し、分散して投資するのが王道です。

出典・参考

・わかちあいファンド公式サイト:https://wakachi-i.jp/

・運営会社(会社情報):https://wakachi-i.jp/company

・不動産特定共同事業者等の一覧(国土交通省):https://www.mlit.go.jp/tochi_fudousan_kensetsugyo/tochi_fudousan_kensetsugyo_tk5_000001_00014.html

・金融商品取引業者登録一覧(金融庁):https://www.fsa.go.jp/menkyo/menkyoj/kinyushohin.xlsx