【体験談】

資産運用ナビで勧められた投資商品を徹底解説!

資産運用ナビという投資家とアドバイザーのマッチングサービスを利用しました!

①勝率が高く利益を出しやすい商品に投資したい

②長期的に安定した投資商品に投資したい

この2点の注文に答えてくださり、実際に運用を始めようかと思っています。

今回は投資商品などをがっつり公開していきます。

あくまで今回の話は僕がマッチした担当者の人との体験談です!

手数料や商品については面談時にとことん話し合って確認していきましょう!

この記事でわかること

・資産運用ナビとは

・僕の悩みと勧められた商品

・①当選確率を上げたIPO投資

→IPO当選&利益の日記も掲載

・②米ドル建ての社債

・手数料などの注意点や仕組み

・IPOや社債に強いアドバイザーの選び方

資産運用ナビとは

| サービス名 | 資産運用ナビ |

| 社名 | アドバイザーナビ 株式会社 |

| 代表取締役 | 平 行秀 |

| 本店所在地 | 東京都中央区日本橋兜町8-1 |

| 公式サイト | 公式HPはこちら |

資産運用ナビは、資産運用に関心がある人とプロのアドバイザーをつなぐマッチングサービスです。

ユーザーは簡単な個人情報を入力し、自分に合ったアドバイザーを選んで相談するだけで、気軽に資産運用の相談ができる仕組みです。

アドバイザーは金融庁に認可された企業に所属しているプロフェッショナルなので、安心して相談できます。

僕の悩みと勧められた商品

結論

①勝率が高く利益を出しやすい商品に投資したい

→通常より高い当選確率でIPO株を購入して売却する

②長期的に安定した投資商品に投資したい

→米ドル建ての日本企業の社債を購入して運用する

資産運用ナビではいくつかの悩みに対して、最適なアドバイザーを見つけてくれます。

僕の悩みとしては

①勝率が高く利益を出しやすい商品に投資したい

②長期的に安定した投資商品に投資したい

という2つの課題があったので、マッチしたアドバイザーに相談してみました。

個人的にはかなり満足しており、実際に運用も始める予定です。

結果として勧められた商品は

①勝率が高く利益を出しやすい商品に投資したい

→通常より高い当選確率でIPO株を購入して売却する

②長期的に安定した投資商品に投資したい

→米ドル建ての日本企業の社債を購入して運用する

を勧められました。

それぞれの仕組みなども詳しく聞いたので、それらについても掲載しておきます。

①当選確率を上げたIPO投資

ポイント

①IPO投資とは?

②対面販売枠に申し込めるので、当選確率を挙げられる

③ある程度任せていい人は手間要らずでの自動抽選可能

④売却時に1%の手数料がかかる

⑤IPO当選&利益日記

①IPO投資とは?

ポイント

①IPO抽選購入→初値売りの勝率は80%以上

IPOとは、企業が上場し市場に株式を公開することです。

この際に各証券会社からIPO株として抽選式で指定された金額で株式を購入することができます。

IPO投資では基本的な戦略としては

①抽選で当選して上場前の割安価格で株式を購入する

②株式が一般公開後にすぐに売却する

①→②の流れを実践した際の勝率は80%以上と言われています。

そんなに割の良い投資ならみんなやらないの?と思いますが、やれないのです。

なかなかIPOで購入するのって抽選倍率が高くて難易度が高いんですよね。

そこの当選確率を上げれるのも今回の利点です。

②対面販売枠に申し込めるので、当選確率を挙げられる

ポイント

①当選確率の高い対面販売枠で抽選ができる

IPOには一般的に

①ネットでの販売

②証券窓口での対面販売

の2種類があるのですが、母数が多いので当然①のネット販売の方が倍率は高いです。

ただしアドバイザーさんを仲介させることで、倍率の低い対面販売枠に申し込むことが可能です。

そのため当選確率を上げることができます。

もちろんネットで自分で申しめばさらに当選確率はあがります。

対面でも人気株の倍率は厳しめですからね。。

そして嬉しいことに抽選に関わる作業はある程度自動化できます。

③ある程度任せていい人は手間要らずでの自動抽選可能

ポイント

①口座にある程度資金を入れておけば抽選作業はやってくれる

IPOというのは年にそれなりの回数があります。

その全てに応募するとなると、ネットの場合はかなりの作業数が必要になってきます。

しかし、アドバイザーに株式購入をある程度一任しても良いという方に関しては、口座に資金を入れておけば抽選作業を請け負ってくれます。

そのため、手間要らずでIPO投資をすることが可能です。

正直、僕はここにかなり魅力を感じました。

なかなか当たらないIPOに毎回数分の労力を割くのはしんどいです。

自動的に抽選作業を行なってくれるのはかなりありがたいです。

④売却時に1%の手数料がかかる

ポイント

①購入手数料は無料

②売却手数料は1%

*手数料に関してはアドバイザーによって違う可能性もあるので要確認

注意点としてはネット証券であれば株式の売買代金は無料であることが多いのですが、アドバイザーを介すと売却時の手数料が1%かかります。

とはいえIPO投資が『半自動化+当選確率UP』されるのであれば、良い条件かと思いました。

⑤IPO当選&利益日記

2024/11/20くらいに資産運用ナビでアドバイザーに出会い、対面販売枠でのIPO投資を始めました。

その当選記録と利益を掲載します。

・2024/12

Synspective(シンスペクティブ):100株

→勝

・2024/12

令和アカウンティング・ホールディングス:100株

→勝

・2025/10

インフキュリオン:100株

→負

・2025/12

SBI新生銀行:300株

②米ドル建ての社債

ポイント

①米ドル建ての社債

②利回りは4%~7%

③為替損益分岐点も計算できる

①米ドル建ての社債

ポイント

・投資先の会社は様々だが日本企業が多い

・償還日が決まっているが途中で売買できる

・米ドル建てであるので為替リスクはある

安定的なリスクない投資先としてお勧めされたのが、米ドル建ての社債になります。

これは日産自動車やメットライフ生命などの日本企業が発行している米ドル建ての社債となっており、米ドル目線では発行企業がデフォルトしない限りは配当が貰える投資となります。

*為替リスクはある

とはいえ社債の集合体のETFなどは日々の値動きの変動とかがあるよね?

この社債には値動きがないかを質問しました。

社債の仕組みとしては

新規発行の場合は

・100ドルで購入

↓期中配当

・満期日に100ドルで償還

という形になっています。

途中参加する場合は

・102ドルで購入

↓期中配当

・満期日に100ドルで償還

という形になります。

つまり日々の値動きはありますが、最終的な満期日での償還額は決まっていますので、利回りなどの計算ができるということです。

もちろん値上がりすれば途中で売ることもできます。

②利回りは4%~7%

ポイント

・利回りは4%~7%

・米ドル建てで購入&売却

実際の商品情報も少し掲載しておきます。

もっと商品はあるのですが抜粋していますし、ドル円レートや社債価格は2024/10/2時点のものとなっています。

| 銘柄名 | AIG | 日産自動車 | 日本生命 |

| 既発/新発 | 既発 | 既発 | 既発 |

| 通貨 | USD | USD | USD |

| クーポン | 5.75% | 4.81% | 6.25% |

| 満期日(次回コール日) | 2028/4/1 | 2030/6/17 | 2033/9/13 |

| 債券単価 | 100 | 100 | 100 |

| 残存期間 | 3.49年 | 5.70年 | 8.94年 |

| 参考利回り(年率複利) | 4.15% | 4.78% | 4.38% |

| (予定)購入額面金額 | 30,000 | 30,000 | 30,000 |

| 購入単価 | 105.16 | 100.15 | 113.67 |

| 受渡額面金額 | USD 31,548 | USD 30,045 | USD 34,101 |

| 益金利息 | USD 14 | USD 493 | USD 172 |

| 円換算金額 | ¥4,576,544 | ¥4,428,014 | ¥4,969,567 |

大手企業の社債ですし、この利回りはリスクリターンを考えると良いのではないのでしょうか?

また、米ドル建てですので、為替リスクはありますが米ドルにも資産分散しておくと考えて、米ドルを増やすことに注力する資産として投資するのも良いでしょう。

③為替損益分岐点も計算できる

ポイント

・米ドル円のレートでの損益分岐点も計算可能

・リスクをできる限り教えてくれる

・手数料はかからない

*手数料に関してはアドバイザーによって違う可能性もあるので要確認

上記の表のように満期日時点での社債の売却価格が決定しているので、米ドルがいくら儲かるかが詳細に計算することができます。

そのため、米ドル円のレートでの損益分岐点も計算可能ですので、分岐点時のレートをみながら安全性を測るのも良いかと思います。

また、債権取引に関してはアドバイザー手数料はかからないので、安心してください。

債権は基本的にどこの償還会社も一定の手数料がかかります。

その手数料の一部をアドバイザーが得る仕組みのようです。

手数料などの注意点や仕組み

ポイント

①IPO株式の場合は売却時に1%の手数料

②債権投資の場合は手数料はかからない

*通常の証券会社が設定する手数料はかかります

*手数料に関してはアドバイザーによって違う可能性もあるので要確認

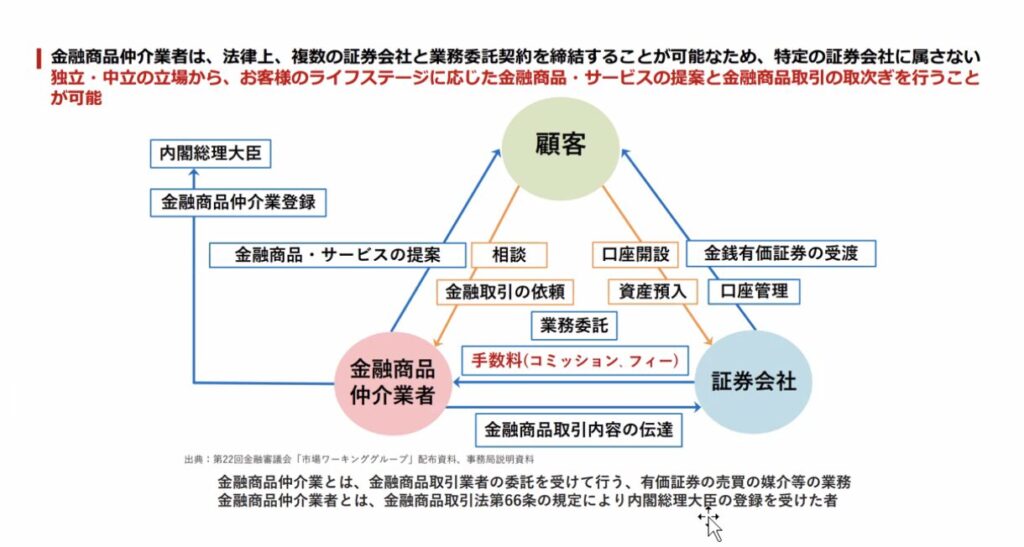

『我々投資家』『証券会社』『金融商品仲介業者(アドバイザー)』

の3者の関係性は上記の表のようになっています。

基本的にはアドバイザーは証券会社から手数料をもらいます。

ただし、株式の売買のような証券会社がほとんど手数料をとっていない商品に関してはアドバイザーに手数料を支払う必要があるようです。

今回の場合は

①IPO株式の場合は売却時に1%の手数料

②債権投資の場合は手数料はかからない

というようになっていました。

*手数料に関してはアドバイザーによって違う可能性もあるので要確認

IPOや社債に強いアドバイザーの選び方

今回は資産運用ナビさんを通じてアドバイザーとマッチしてお話しを聞きました。

資産運用ナビは『投資家の資産状況を鑑みて、適切な担当者とマッチするサービス』ですので、必ずしも同じ人に当たるかは不明です。

(そもそも持てる顧客数にも限りがあると思いますし、、)

ただし、IPOや社債への投資は良くも悪くも各証券会社が持っている商品ですので、そこまでアドバイザーによって変わらない気もします。

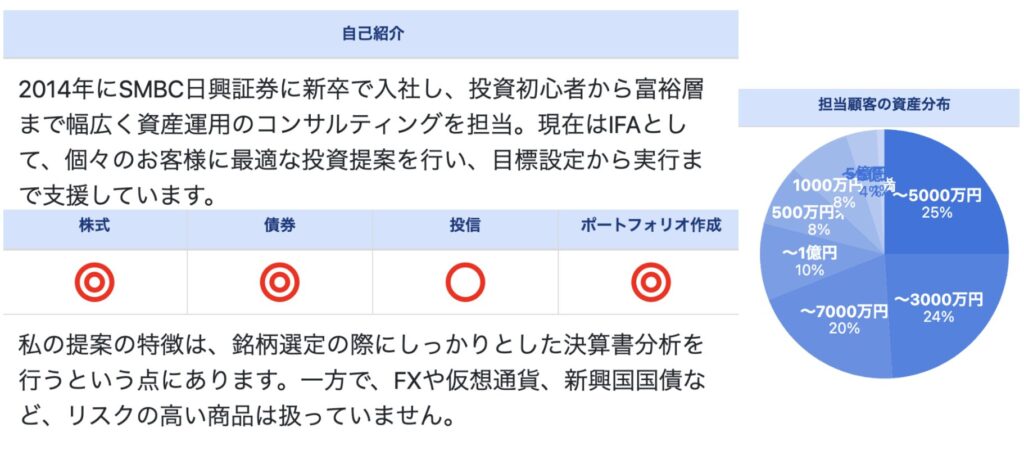

ただし同じような人にあたりたいのであれば『株式』『債権』に関してはアドバイスに自信があるという方を選ぶ方が良いでしょう。

実際に僕の顧客情報も載せておきます。似たような人に当たる確率が上がると思います。

ポイントは『株式の毎日の売買』を選ぶことです。

そして下図の『株式』『債権』に関しては自信を持っている方を選ぶのが良いかと思います。

IPOの抽選代行などは人によっては行なってくれないかもしれません。

何人か面談を申し込んで、行なってくれる人を探してみるのも良いかもしれませんね。

ある程度人当たりの良さなどは当たり外れがあるサービスだと思いますので、少しめんどくさいですが、2,3人と面談して任せてみるのが良いと思います。

まとめ

①勝率が高く利益を出しやすい商品に投資したい

→通常より高い当選確率でIPO株を購入して売却する

②長期的に安定した投資商品に投資したい

→米ドル建ての日本企業の社債を購入して運用する

今回僕の悩みに対しては上記のような商品を勧められました。

資産運用ナビでマッチしたアドバイザーによって商品は違うかもしれませんが、おなじような商品に投資したい方は上記の商品について聞いてみると良いかと思います。

手数料などはあくまで僕のアドバイザーの価格ですので、担当者にそれぞれ確認をしてください。