TREC12号 <名鉄コラボ>名古屋市中区マンションファンドの投資考察!

TREC FUNDINGからTREC12号 <名鉄コラボ>名古屋市中区マンションファンドが公開です!

キャンペーン・物件情報の点を詳しく解説していきます。

ちなみに今回の案件は、トーセイが2024年5月24日に名古屋鉄道株式会社と資本業務提携を発表してからの初ファンドです!

グループ会社の名鉄都市開発が劣後出資者に入っております。

物件も名鉄都市開発から購入する案件です。

この記事でわかること

・本ファンドの基本情報

・本ファンドのポイント

・TREC FUNDINGの実績

*過去のアップサイド配当実績も掲載

・まとめ

キャンペーン情報

名鉄コラボキャンペーン開催↓

TREC12号に30万円以上投資いただいた方の中から抽選で220名様に、投資額に応じた金額分の「名鉄商店」オンラインストアで使えるクーポンをプレゼント!

| 区分 | 投資額 | 「名鉄商店」クーポン | 抽選人数 |

| a | 30万円以上 | 2,500円分 | 50名 |

| b | 50万円以上 | 5,000円分 | 70名 |

| c | 100万円以上 | 11,000円分 | 100名 |

TREC12号 <名鉄コラボ>名古屋市中区マンションファンドの基本情報

| ファンド名 | TREC12号 <名鉄コラボ>名古屋市中区マンションファンド |

|---|---|

| 利回り | 6.5% |

| 運用期間 | 2年 (2025/2/27運用開始) |

| 募集金額 | 204,000,000円 |

| 募集方式 | 先着 |

| 募集期間 | 2025年1月17日12時〜 |

| 備考 | 金融機関からの借入あり 優先出資額:204,000,000円(38.82%) 劣後出資額:31,500,000円(5.99%) 借入額:290,000,000円(55.19%) |

本案件は「年利6.5%+投資期間2年」と利回り的には高めの案件です。

鑑定評価額の85%の価格で仕入れができていますし、坪単価推移が上昇しているエリアの物件です。

予想利回り時の価格も妥当ですし、アップサイド配当が期待できる案件かと思います。

また、損失時の下げ幅も少なそうな物件で、大損する可能性は低いと考えています。

*劣後低い点が心残り

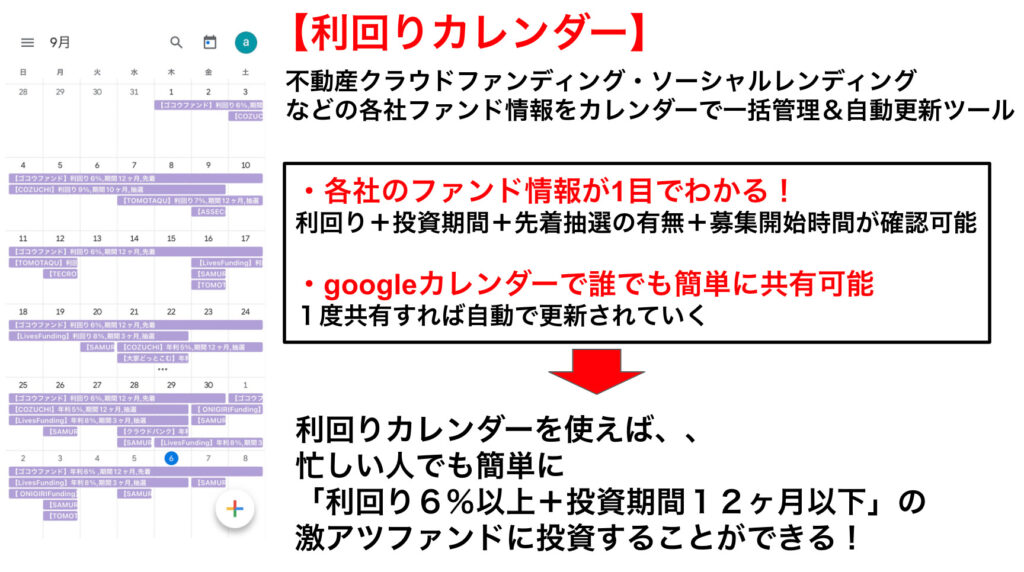

こういったファンド情報はTwitterや利回りカレンダーで共有しているので、よかったらフォローと導入お願いします!

Twitterはこちら

利回りカレンダー導入はこちら!

【利回りカレンダー】

簡単に導入できる一括管理+自動更新のファンド情報アプリ!

ポイント

・クラウドファンディングやソーシャルレンディングなどの貸付投資系の「年利・投資期間・先着抽選募集の有無」が1目でわかる。

・googleカレンダーに登録するだけで設定完了(自動更新)

・誰でも簡単に複数社のファンドを把握できる

【じぇいのほったらかし投資戦略】

利回り6%以上の激アツファンドの狙い方!

TREC12号 <名鉄コラボ>名古屋市中区マンションファンドのポイント

ポイント

・本ファンドの概要

・物件の特徴と売却戦略

・物件の立地

・人口と坪単価推移や周辺価格推移

・割安価格で取得できている

・利回り向上の可能性

・レバレッジ効果による利回り向上の実現

・SPCにより倒産隔離されている

・キャンペーンも開催している

・感想

本ファンドの概要

ポイント

・賃貸マンション一棟の土地及び建物を購入し運用

・賃料収入を得ながら最終的には売却する

・1K48戸・1LDK2戸の全50戸の単身者向けマンション

愛知県名古屋市中区に所在する賃貸マンション一棟の土地及び建物が投資対象です。

名古屋市営地下鉄東山線「新栄町」駅 徒歩5分の1K48戸・1LDK2戸の全50戸の単身者向けマンションとなっています。

本ファンドでは、賃借人からの賃料収入等を原資として、期中の利益を分配するとともに、最終的には不動産市場で売却することにより、売却益を分配することを予定しています。

ただ期中は建物減価償却や利息の経費計上があるからインカム配当はあまり期待しないようにしておきましょう!

まずは物件の特徴と売却戦略についても話します。

物件の特徴と売却戦略

ポイント

・1K48戸・1LDK2戸の全50戸の単身者向けマンション

・50戸中46戸が賃貸中

・残り4戸については賃料アップのうえ満室稼働を目指す

本物件は、1K48戸・1LDK2戸の全50戸の単身者向けマンションです。

また、2024年10月31日時点では50戸中46戸が賃貸中の状況となっています。

残り4戸についてはリーシング活動を行い、賃料アップのうえ、早期の満室稼働を目指します。

契約更新のタイミングで適正賃料へ見直すことでキャッシュフローの向上を計ります。

空室もありますが、リターンシミュレーションでも空室損が発生する前提で記載されていました。

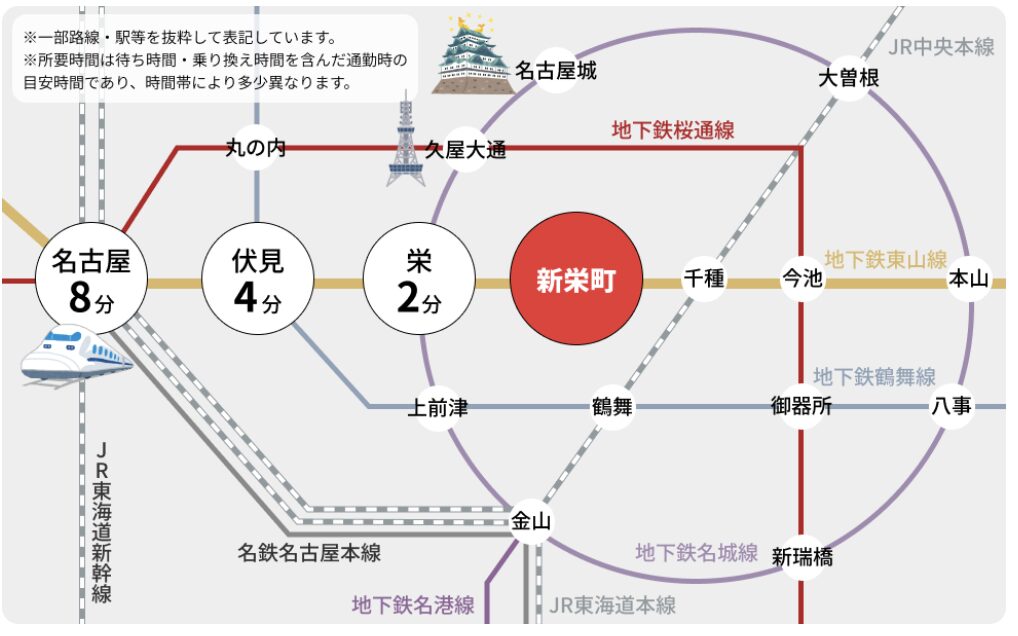

物件の立地

ポイント

・名古屋市営地下鉄東山線「新栄町」駅 徒歩5分

・名古屋市営地下鉄桜通線「高岳」駅 徒歩10分

・名古屋市営地下鉄東山線「栄」駅 徒歩12分

本物件の立地は

・名古屋市営地下鉄東山線「新栄町」駅 徒歩5分

・名古屋市営地下鉄桜通線「高岳」駅 徒歩10分

・名古屋市営地下鉄東山線「栄」駅 徒歩12分

となっています。

最寄りの新栄町駅からは、繁華街である「栄」駅まで直通2分、ビジネス街の「伏見」駅まで直通4分、交通の拠点である「名古屋」駅まで直通8分でアクセスできるが魅力です。

立地は良い物件かと思います。

人口と坪単価推移や周辺価格推移

ポイント

・名古屋市中区の世帯数は増えてる

・新栄町駅の坪単価も上がっている

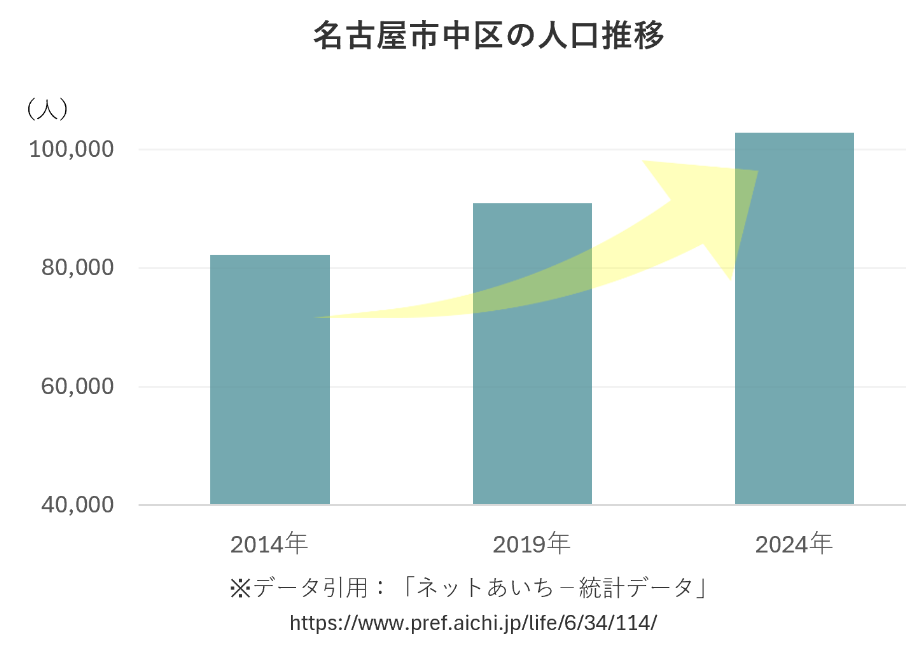

名古屋市中区の人口推移は2014年から順調に数を増やしています。

新栄町はぎりぎり中区といった場所になります。

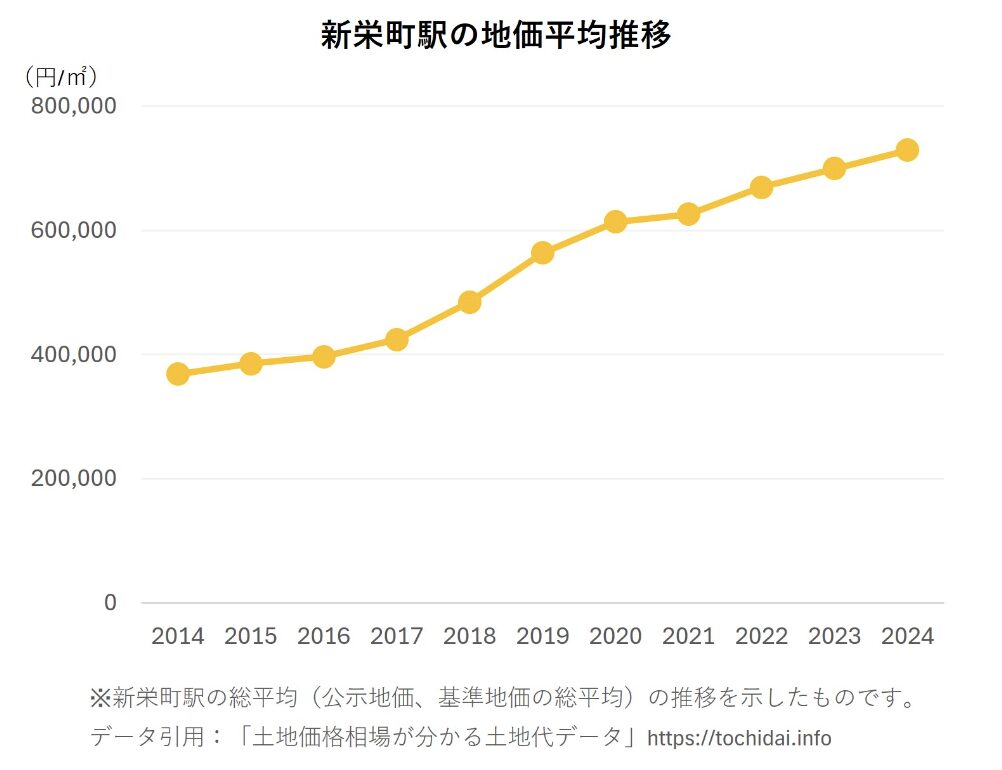

新栄町の地価平均推移も見ていきます。

地価平均を調べると新栄町駅の価格は上がっているようでした。

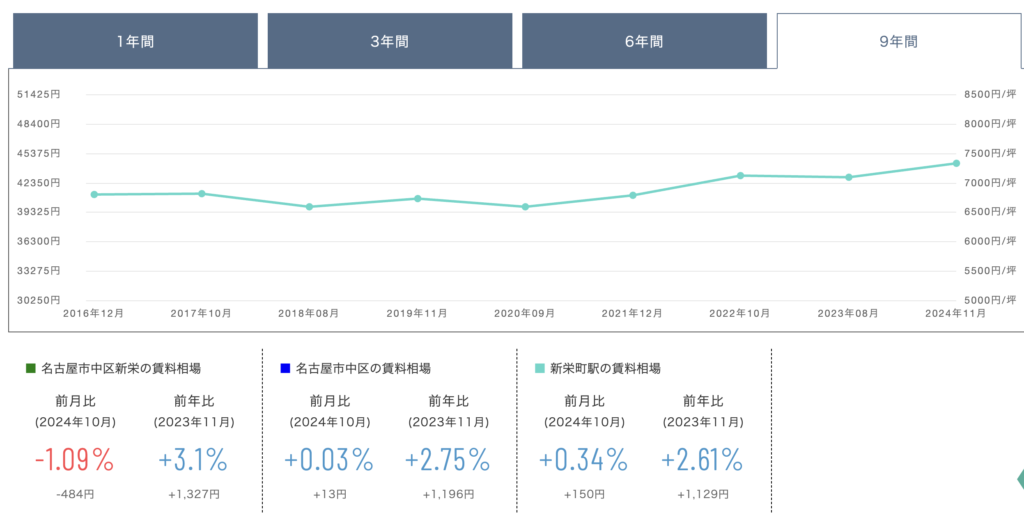

新栄町駅の賃料相場も見ていきます。

新栄町付近の平均賃料相場なども調べてみましたが、綺麗な右肩上がりではありませんが上昇傾向ではありました。

割安価格で取得できている

ポイント

・鑑定評価額の約85%で取得できている

・売却時のキャピタルゲイン獲得の見込みUP

・物件は名鉄都市開発から購入

本物件は鑑定評価額の約85%の価格で仕入れることに成功しています。

キャピタルゲイン獲得の見込みは上昇するかと思います。

今回は名鉄コラボということで、グループ会社の名鉄都市開発から購入する案件となりました。

だから格安取得できているのだと思います。

利回り向上の可能性は年利6.5%の妥当性について考えていきましょう。

利回り向上の可能性

ポイント

*この欄はあくまで僕の感想もあり

・利回り上昇の可能性はあると思う

前提情報

・不動産価格

不動産取得価格:477,500,000円

鑑定評価額:541,000,000円

・資金内訳

優先出資額:204,000,000円(38.82%)

劣後出資額:31,500,000円(5.99%)

借入額:290,000,000円(55.19%)

ファンド合計額:525,500,000円

分配方針

・賃貸収益

優先出資:利回り2.5%を上限として優先的に分配

劣後出資:利回り2.5%を超過する場合、同超過分を分配

※賃貸収益=賃料収入-運営費用(管理費・保険料・固都税等)

・売却益

優先出資:劣後出資=70:30の比率で分配

利回りの内訳

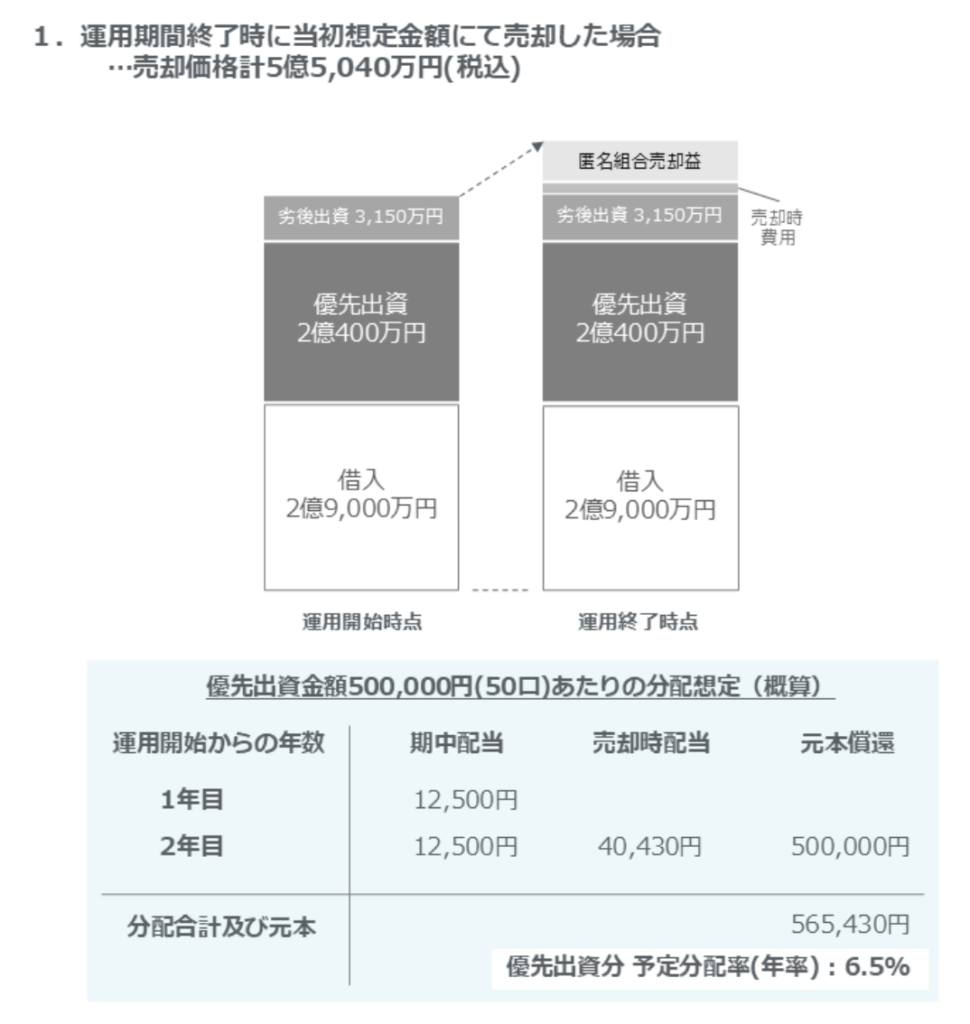

想定インカム:想定キャピタル=2.5%:4%

*アップサイド配当は加味していません

まず大前提としてインカム収益部分に関しては上振れはありません。

また、期間を通じて一定の空室損が発生することを考慮してるとのことですので、年利2.5%の配当はあると仮定しています。

それでは〇〇円で売却できたケースにおける利回りを見ていきます。

利回り上昇の可能性はあると思います。

その点について解説する前に『そもそも今の年利6.5%って何年で売却できた想定なの?』という点について話します。

現時点の鑑定価格である『5億4100万円』に対して『5億5040万円』で売却したプランが年率6.5%となっています。

契約更新のタイミングで適正賃料へ見直すことでキャッシュフローの向上や入居率によっては十分可能かと思います。

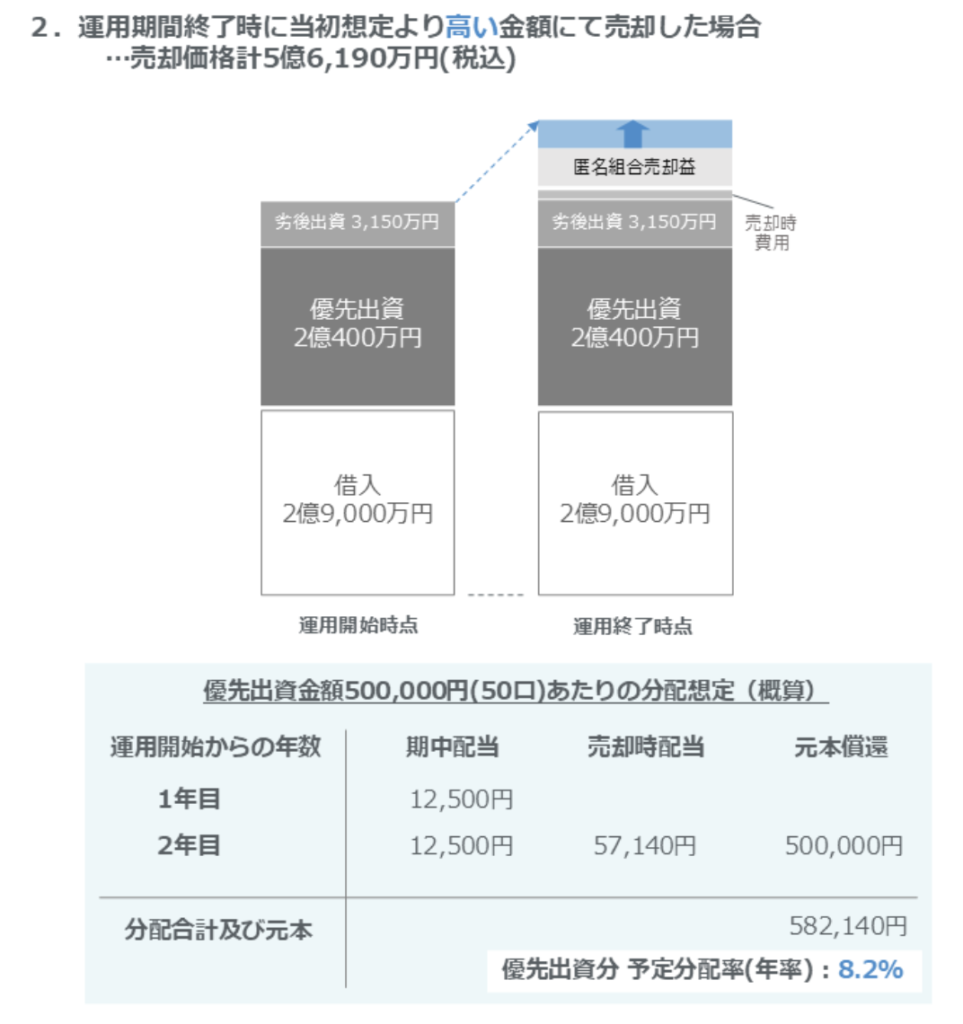

現時点の鑑定価格である『5億4100万円』に対して『5億6190万円』で売却したプランが年8.2%となっています。

売却益の割合が優先出資:劣後出資=70:30の比率で分配されるので、少し高値で売れるだけでいっきに年利が変わります。

ここの価格に対する妥当性などは不明瞭ですが、想定価格よりも+2%の上乗せ値段であることを考えれば、賃料上昇できればありえそうな話にも思えます。

ここまで話を聞いて、『年利6.5%の段階ですら、現在の鑑定評価額よりも高値で売れる必要があるのであれば、利回り上昇の期待値は薄い。』と考える人も多いと思います。

ただTREC Fundingの実績として3ファンド償還のうち、3ファンドとも早期償還を行っています。

早期償還による間接的な利回り向上も加味すれば十分にアップサイド配当になるかと思います。

実績についても後ほど掲載しておきます。

レバレッジ効果による高利回りの実現

ポイント

・金融機関ローンで約55%融資

・レバレッジにより利回り増大効果

・銀行融資を受けられる物件である

本ファンドでは投資家からの204,000,000円(38.82%)の出資と、金融機関からの290,000,000円(55.19%)の借入、31,500,000円(5.99%)の劣後出資で物件を購入し運用します。

他社の不動産クラファンと違いローンを使用することで、利回りを上げています。

下記がローン使用時の例になります。

【例】

投資家資金1億円、利回り4%の物件を運営したとします。

ローン金利が2%で50%借入した場合と通常運営の場合の差をみてみましょう

*借入割合やローン金利は概算です

| 通常クラファン | 借入併用型ファンド |

|---|---|

| 投資家資金:1億円 | 投資家資金:1億円 ローン:1億円 |

| 不動産取得:1億円 | 不動産取得:2億円 |

| 家賃:400万円 | 家賃:800万円 ローン:−200万円 |

| 配当:400万円 利回り4% | 配当:600万円 利回り6% |

銀行からの融資を受けられるような物件という点でも投資家にとっては安心材料の1つかと思います!

SPCにより倒産隔離されている

ポイント

・SPCスキームを採用

・倒産隔離されている

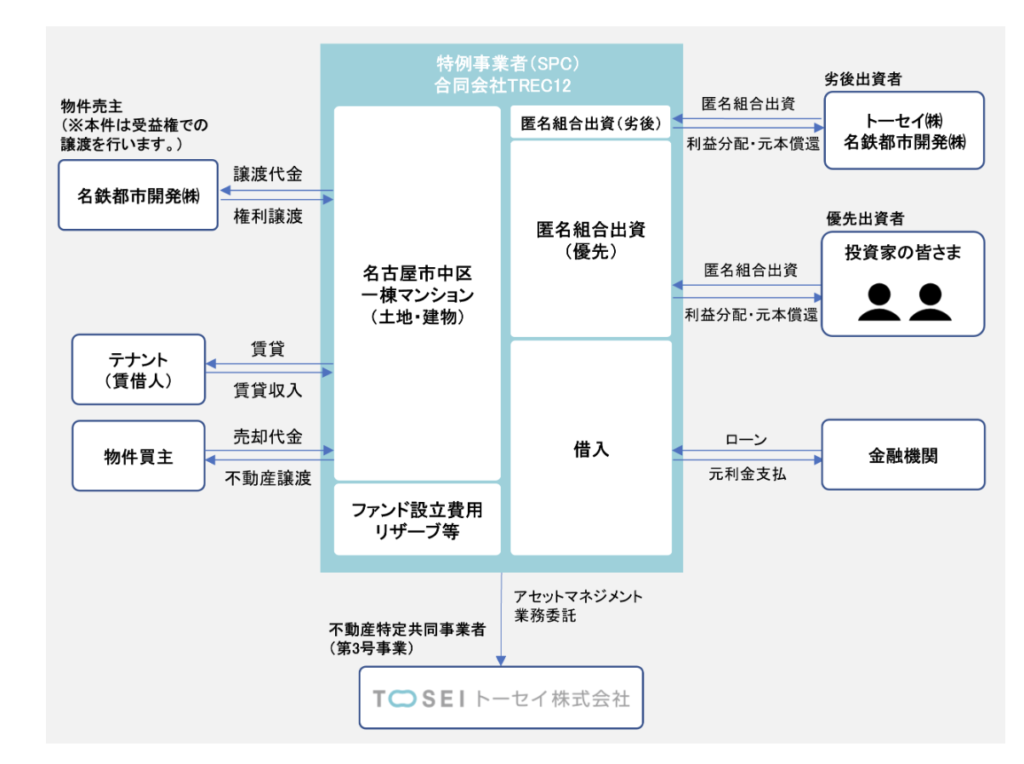

不動産特定共同事業3号4号の許可を取ることで、SPCスキームによる『倒産隔離』を実現しています。

少し難しいですが、下図が本ファンドのスキームになります。

注目すべきは不動産名義が特例事業者(SPC)になっている点です。

本ファンドでは不動産名義が運営会社ではなくSPC(特別目的会社)になっています。

これによって、運営会社と投資家の皆様の資産が切り離され、運営会社が倒産した場合においても投資家の資産は運営会社の倒産手続きに組み込まれないと考えられます。

SPC(特別目的会社)とは

企業が不動産等の特定の資産を会社から切り離し、その資産を利用した事業のためだけに作る会社(ペーパーカンパニー)です。

特定の資産を運営会社のクレジットから切り離すことで、その資産の価値にのみ依拠して資金調達ができるようになります。

不動産クラファンのリスクは大きく分けて「不動産に関わるリスク」「運営元に対するリスク」がありますが、後者の「運営元に対するリスク」は倒産隔離によって軽減されています。

またSPCスキームでは通常5%の未満の劣後比率であることが求められています。

今回に関しては劣後比率が5.99%ですが、劣後する人が「トーセイ」「名鉄都市開発」となっているので、1人あたりの劣後比率は5%以下になっています。

なので、SPCスキームでも劣後割合が通常より高めに設定されています。

キャンペーンも開催している

キャンペーン情報

名鉄コラボキャンペーン開催↓

TREC12号に30万円以上投資いただいた方の中から抽選で220名様に、投資額に応じた金額分の「名鉄商店」オンラインストアで使えるクーポンをプレゼント!

| 区分 | 投資額 | 「名鉄商店」クーポン | 抽選人数 |

| a | 30万円以上 | 2,500円分 | 50名 |

| b | 50万円以上 | 5,000円分 | 70名 |

| c | 100万円以上 | 11,000円分 | 100名 |

感想

今回の案件は年利6.5%でさらに上振れの可能性のある案件となっておりますが、思ったよりリスクも低い点が非常に好感です。

一応、売却価格が低かった時の試算も載せておきます。

現時点の鑑定価格である『5億4100万円』に対して『4億8970万円』で売却したプランが年率2.5%となっています。

また、仮にこの金額以下でしか売れなかった場合でも大きな下げ幅にはなりにくいかと思います。

損失があったとしても、大損する可能性が低いと考えています。

TREC FUNDINGの実績

| ファンド名 | 年利(予定) | 投資期間(予定) |

|---|---|---|

| 1号ファンド | 7%→14.31%(実績) | 3年→2年1ヶ月(実績) |

| 2号ファンド | 5.22%→8.61%(実績) | 3年→100日(実績) |

| 3号ファンド | 5%→7.97%(実績) | 2年6ヶ月→2年2ヶ月(実績) |

| 4号ファンド | 5% | 2年8ヶ月 |

| 5号ファンド | 4% | 2年 |

| 6号ファンド | 4.2% | 3年 |

| 7号ファンド | 4.1% | 2年6ヶ月 |

| 8号ファンド | 5% | 2年6ヶ月 |

| 9号ファンド | 中止 | 中止 |

| 10号ファンド | 6.5% | 1年10ヶ月 |

| 11号ファンド | 6.5% | 2年 |

| 12号ファンド | 6.5% | 2年 |

この記事の執筆時点では『1~3号ファンド』が終了しております。

ですので、実質利回り上昇の確率は現時点では100%の実績となっています。

今回の案件も利回り上昇の余地が残されていることから、期待してしまいますね。

まとめ

まとめ

・年利6.5%と利回りは高め

・期間は約24ヶ月と長めの案件

・金融機関借入によるレバレッジ効果でリターン増大

・倒産隔離で長期の運用に強い設計

・立地は良い物件

・利回り上昇の余地あり

・大きな損失にはならないのでは?

本案件は「年利6.5%+投資期間2年」と利回り的には高めの案件です。

鑑定評価額の85%の価格で仕入れができていますし、坪単価推移が上昇しているエリアの物件です。

予想利回り時の価格も妥当ですし、アップサイド配当が期待できる案件かと思います。

また、損失時の下げ幅も少なそうな物件で、大損する可能性は低いと考えています。

*劣後低い点が心残り

TRECFUNDINGの詳細!

本内容は事業者の公式サイト(TREC FUNDING)から抜粋した情報をもとに執筆者個人の感想を加えたものです。正確な情報は、事業者の公式サイトにてご確認ください。なお、本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する意思決定は、事業者の公式サイトにて個別商品・リスク等の内容をご確認いただき、ご自身の判断にてお願いいたします。