【GATES Funding】

私募債の特徴や投資の流れを解説!

GATES Fundingの少人数私募債を徹底解説。

仕組み、発行理由、実績、クラファンとの比較、リスク管理、税金、申し込み手順まで網羅した投資判断ガイドです。

*募集中の私募債については言及できませんのでご了承ください

*一般的な情報提供を目的としたもので、投資勧誘ではありません。最新条件や個別案件の詳細は必ずGATES公式資料・契約書でご確認ください。

この記事でわかること

・GATES Fundingとは

・GATESの「少人数私募債」とは

・私募債で資金調達を行う理由

・私募債の発行実績

・私募債と不動産クラファンの比較

・私募債でチェックしたいポイント

・流動性、倒産リスク、情報開示部分、リスク管理など

・申し込みフローガイド

・税金や確定申告について

・まとめ

GATES Fundingとは

| サービス名 | GATES FUNDING |

| 社名 | GATES株式会社 |

| 代表取締役 | 関野 雄志 |

| 本店所在地 | 東京都新宿区西新宿8-17-1 住友不動産新宿グランドタワー34階 |

| 利回り実績 | 5%~20% |

| 公式サイト | GATES FUNDING公式HP |

GATES FUNDINGはGATES株式会社が運営する不動産クラウドファンディング会社です。

2024年12月2日にナスダック上場申請を提出しており、今後ナスダック上場企業の不動産クラファンサービスとなる可能性が高いです。

*上場したら記事改変します

利回り実績は5%~20%となっていますが、8%~9%の案件が多く、利回りが高いサービスとなっています。

GATESの「少人数私募債」とは? ─ 仕組み・基本ルールをわかりやすく解説

ポイント

・企業が資金を調達するために発行する社債

→企業の債権を購入して固定金利による利息収入応じた分配

・50名未満・6か月ルール

→発行から6 か月間で勧誘できる投資家は延べ50名まで

・発行コストが低く条件を柔軟に設定可能

→有価証券届出書が不要で、金利・償還期間・募集額などを自由設計できる

・確定申告が基本は不要

→利息所得なので基本的には不要

私募債とは企業が資金を調達するために発行する社債の一種です。

投資家は私募債を購入して固定金利による利息収入応じた分配を得ることができます。

私募債は大きく2タイプあり

①50名未満に限定する「少人数私募債」

②適格機関投資家(プロ)向けの「機関投資家私募債」

このうちGATESは①を採用しています。

クラファン勢のイメージで言うとソシャレンで企業に貸付を行うイメージに近いかもしれません。

ソシャレンと違って投資家と企業の間に入る業者がおらず、企業側と直接やりとりすることになります。

「少人数私募債」とは、金融商品取引法2条3項2号*(※いわゆる“50名未満私募”)*に基づく社債です。

発行体が “6 か月間で50名未満” に限定して勧誘することで、有価証券届出書の提出義務など公開募集の規制を回避できます。

*1口金額や償還期間が違うなどの違う種類の私募債は同時に複数発行することは可能

公開社債との主な違いとしては以下の表の通りです。

| 少人数私募債 | 公開社債 (パブリックボンド) | |

|---|---|---|

| 募集対象 | 50名未満 | 不特定多数 |

| 開示書類 | 目論見書 届出書不要 | 目論見書 有価証券届出書必須 |

| 発行コスト | 法定費用 引受手数料が軽い | 監査 引受コスト大 |

| 条件設計 | 金利・期間 を自由に設定 | 市場金利 格付けに大きく依存 |

| 流動性 | 途中譲渡は原則困難 | 市場売買可 (上場債なら) |

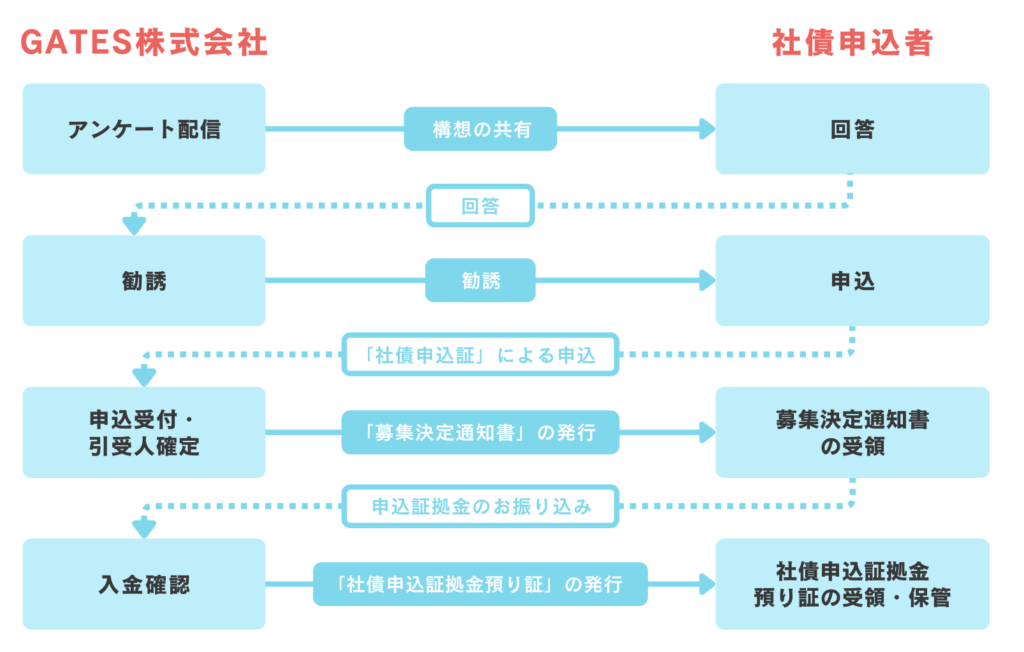

アンケート段階では不特定多数の投資家に送られているようですが、実際に募集告知は50名未満に送っているようです。

実際に申込フローは『アンケート → 個別勧誘 → 申込書 → 振込 → 受領証発行』という流れになっているようで、アンケート時点では不特定多数に送られています。

そこから個別勧誘する際に50名未満にしているようですので、実質ここが当選告知のようなイメージです。

基本的には満期一括元本返済で途中解約や譲渡は不可となっています。

*1口金額や償還期間が違うなどの違う種類の私募債は同時に複数発行することは可能

後ほど説明しますが利息所得なので分離課税の対象となります。

そのため20.315%の税金が源泉徴収され、基本的には確定申告も不要です。

GATESが私募債で資金調達を行う理由|自己資金効率化と事業拡大戦略

ポイント

・資金調達を行う理由は自己資本の効率化

・銀行融資より早く・柔軟に組成できる低コスト調達

・手付金や劣後出資費用へ

・投資機会の提供

GATESが私募債で資金調達を行う理由は自己資本の効率化です。

クラファン案件を成立させるには、

・物件仕入れの手付金

・劣後出資

などが必要であり、現金のみで進める場合、案件数に限りが出るため、私募債によって調達し、会社に常にキャッシュがある状態を保つようにしているようです。

特に手付金に関してはクラファンでの資金調達前に支払うことも多いらしく、その部分のキャッシュ創出の目的がありそうです。

また案件数が定期的に作れるわけではないので、GATES登録者への投資機会の提供として行なっている部分もあるようです。

いやいや、劣後出資比率を社債発行で集めるって、、、

・不動産クラファン案件へのリスクは変わらないの?

・社債投資者が劣後出資者になるってこと?

GATESの不動産クラファン案件のリスクはさほど変わらないかと思います。

*物件リスクや優先劣後構造的な部分では

あくまで優先出資者は劣後出資分のあとに損失を被る構造は変わりありません。

また、資金が劣後出資に使われていたとしても、社債投資家が劣後出資者になるわけではありません。

ファンドの劣後部分が毀損したとしても、GATESの支払い能力がある限りは利息は支払われるはずですし、元本も償還されるはずです。

ただし財務状況的な部分の資金繰りの悪化という点では、企業の倒産リスクは上昇している可能性があるね。

後ほどリスク部分でこの点については触れる予定です。

私募債の発行実績

私募債に関しては、これまで累計47回以上の発行実績があるようです。

私募債の内容に関しては全てはわかりませんが、筆者が参加した私募債は以下のようなものでした。

・年利12.0%(税引前)

・期間6ヶ月

・1口10万円(3口以上)

投資までの流れは以下のように記載がありました

★私募債アンケートにご回答

⇓

当選した方に募集要項が添付された私募債申込メールが届きます。

⇓

★私募債申込メールにご返信でお申込み完了

⇓

お振込み先が記載された募集決定通知書メールが届きます。

⇓

★振込み

⇓

証拠金預り証がメールで届きます。

募集中の私募債に関してはXや記事で触れることができませんのでご了承ください。

私募債アンケートがきた際は各自内容を確認してみましょう!

私募債 vs 不動産クラウドファンディング|仕組み・リターン・税制を比較

| 私募債 | 不動産クラファン | |

|---|---|---|

| 法的位置づけ | 金商法2条3項2号 (50名未満私募) | 不動産特定共同事業法 |

| 募集対象 | 50名未満の 個人・法人 | 不特定多数 |

| 仕組み | 企業の債権を購入 | 不動産ファンドに出資 |

| リターン | 固定金利による 利息収入 | 事業収益 |

| 配当原資 | キャッシュフローから | 事業収益から |

| 流動性 | 原則譲渡 途中解約不可 | 原則譲渡 途中解約不可 |

| 税制 | 分離課税 (利息20.315%) 基本は確定申告不要 | 雑所得 (総合課税) |

| 情報開示 | 任意開示 | 一定の開示義務あり |

| 主要リスク | 倒産リスク | 不動産リスク 倒産リスク |

基本的に投資家視点のメリットとしては

・事業収益に関わらず固定金利による利息収入

→GATESのキャッシュフローから支払われるので、GATESの金がある限り問題ない

・不動産リスクは限定的

→不動産クラファンの場合は不動産リスクと倒産リスクがあるが、私募債の場合は倒産リスクのみが主なリスク

*もちろん不動産ファンド失敗によえう収益悪化でのGATES社のキャッシュ減少による倒産リスク上昇はある

・分離課税

→利息収益なので分離課税の対象であり基本は確定申告が不要

というところかと思います。

その一方でデメリットとしては

・情報開示が限定的

→情報開示が義務化されておらず、資金使徒や財務状況が不明瞭な場合も

*一応GATESはこれらの情報は明示する方針のようですが、、

不動産クラファン勢としては『分離課税』というのは非常に大きなメリットかと思います。

特に収入が多い人は分離課税のメリットは大きいかと。

ただし負債であることに変わりありませんので、連発すると母体の財務は悪くなります。

投資判断のカギ!私募債でチェックすべきポイント

私募債でチェックすべきポイント

・GATESの財務健全性

・利回り水準と期間のバランス

・資金使途

・担保情報

・GATESの財務健全性

→GATES社の自己資本比率などの財務状況は要確認かと思います。特に良い財務状況とは言いずらいので、各自要確認です。

*ログイン後情報ですので各自確認してください

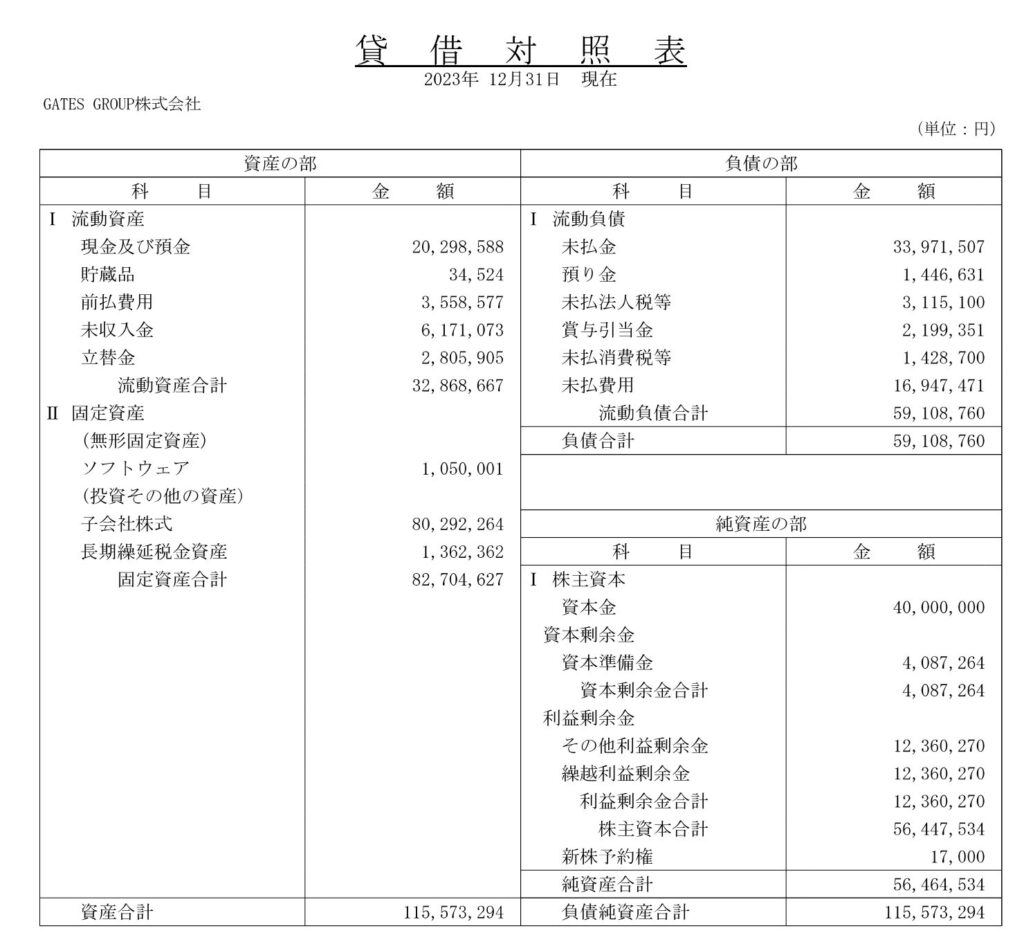

個人的には合わせて親会社であるGATESグループの財務も見ておくと良いかもしれません。

GATESグループの財務に関しては一般公開されているので掲載しておきます。

| 指標 | 値 | 評価 |

| 自己資本比率 | 48.80% | ◎(良好) 財務安定性が高い |

| 流動比率 | 55.60% | △(低い) 短期資金繰りリスクあり |

| 負債構成 | 100%流動負債 | △ (短期資金管理が重要) |

| 株主資本 | 49%の資産をカバー | ○ (健全) |

今回は運営であるGATES株式会社ではなく、その親のGATESグループの紹介になりました。

*GATES株式会社の財務情報はログイン後情報のため

GATES株式会社自体の決算は自己資本比率などが低い状況ですが、親会社はそれなりの自己資本比率となっています。

ただし、そもそもの資産額がGATES株式会社の方が大きいので、油断はできない状況ではあります。

とはいえ、2025年にはナスダック上場なども控えており(既に申請は受理済)、上場後は財務状況にも変化があるかもしれません。

・利回り水準と期間のバランス

→これは単純に財務状況からリスクリターンがあっているかどうかを考えてみましょう。

・資金使途

→使徒内容も基本的に書いてくれるようですので、内容に納得できるか確認しましょう。

・担保情報

→担保や保証がある場合はそれらも確認しましょう。ただし過去のGATESの私募債は無担保社債でした。

分離課税加味すればGATESの不動産クラファンよりも良いリスクリターンになる可能性があると思っています。

とはいえ私募債募集での募集が多いと財務状況はどんどん不安定になります。

流動性・倒産リスク・情報開示──私募債投資の注意点とリスク管理術

ポイント

流動性リスク:途中譲渡・解約が原則不可能

倒産リスク:無担保・弁済順位の低さ

情報開示リスク:開示は“任意”が原則

リスク管理:投資額ルールと分散戦略を徹底

流動性リスク:途中譲渡・解約が原則不可能

ポイント

・基本的に途中換金は不可

多くの不動産クラウドファンディングやソーシャルレンディングでも同じですが、基本的に途中換金はできません。

やむを得ない事情があれば換金できる可能性はあると思いますので、その場合は運営に問い合わせてみましょう。

倒産リスク:無担保・弁済順位の低さ

ポイント

・企業が倒産すれば元本・利息とも毀損リスク

企業が倒産すれば元本・利息とも毀損リスクがあります。

それも少しの毀損ではなく大きな毀損のリスクです。

おそらくですが倒産時の企業の弁済順位は

『担保付き銀行シニアローン → 賃金・税金 → 社債(私募債)の順』

となるかと思います。

弁済順位は「一般無担保債権者」ですので、低いです。

その点を理解の上投資しましょう。

特に社債発行しているということは負債が増加して自己資本比率が低下している可能性が高いです。

GATES社と親会社のGATESグループの決算などをよく読んで、出資の判断をすることをお勧めします。

情報開示リスク:開示は“任意”が原則

ポイント

・開示は“任意”が原則

小規模私募債の場合は企業からからの情報開示が任意が原則です。

・財務状況

・使用使徒

などはGATESは開示する方針のようです。

ただし投資する前に納得いくまで企業側に問い合わせるなどで、情報を引き出すのが良いかと思います。

リスク管理:投資額ルールと分散戦略を徹底

ポイント

・基本は分散が大事

・筆者の場合は1会社への上限を決めている

・不動産クラファンと合わせた上限設定

不動産クラファンは分散が大事だと思っています。

特に高利回り業社は財務状況がよくないケースが多いです。

そのため筆者は1会社に対する投資上限額を資産の5%までと決めています。

似たような上限がある方は

・GATES Fundingの不動産クラファン投資額

・GATES社債への投資額

を合わせて上限を考える方が良いかと思います。

【例】

上限が100万円の場合

・GATESのクラファンに30万円

・GATESの社債に70万円

この場合は既に上限パンパンまで投資しているという認識の方が良いかと思います。

あくまでもこの上限ルールは僕の考え方ですので、各々マイルールに沿って投資いただければと思います!

申込みフロー完全ガイド|アンケートから社債受領証までの手続きと期限

ざっくり私募債の投資までの流れを記載しておきます!

太文字が投資家が行うアクションになります。

① GATESがアンケートを配信

↓

② 投資家がアンケートに回答

↓

③ GATESが回答内容を確認し、個別に勧誘

↓

④ 投資家が申込(『社債申込証』を提出)

↓

⑤ GATESが申込受付・引受人を確定

↓

⑥ GATESが『募集決定通知書』を発行

↓

⑦ 投資家が募集決定通知書を受領

↓

⑧ 投資家が申込証拠金を振込

↓

⑨ GATESが入金確認

↓

⑩ GATESが『社債申込証拠金預り証』を発行

↓

⑪ 投資家が預り証を受領・保管

基本はメールでこれらのやり取りが行われるようです。

またアンケートはGATES Fundingの投資家に送られてくると思うので、登録が必要かと思います。

税金・確定申告の基礎知識

ポイント

・利息収入の課税方式:「源泉分離課税」

・税率は20.315%

・基本は確定申告は不要

*過払い還付や損益通算したい人は必要

私募債の収益は利息収入となりますので、源泉分離課税で徴収されます。

つまり所得税 15%+復興特別所得税 0.315%+住民税 5%の20.315%が源泉徴収されて各投資家に分配されます。

そのため基本的には確定申告は不要なはずです。

ただし過払い還付や損益通算したい人は各自確定申告を行う必要があります。

まとめ

| 私募債 | 不動産クラファン | |

|---|---|---|

| 法的位置づけ | 金商法2条3項2号 (50名未満私募) | 不動産特定共同事業法 |

| 募集対象 | 50名未満の 個人・法人 | 不特定多数 |

| 仕組み | 企業の債権を購入 | 不動産ファンドに出資 |

| リターン | 固定金利による 利息収入 | 事業収益 |

| 配当原資 | キャッシュフローから | 事業収益から |

| 流動性 | 原則譲渡 途中解約不可 | 原則譲渡 途中解約不可 |

| 税制 | 分離課税 (利息20.315%) 基本は確定申告不要 | 雑所得 (総合課税) |

| 情報開示 | 任意開示 | 一定の開示義務あり |

| 主要リスク | 倒産リスク | 不動産リスク 倒産リスク |

今回の記事では

・不動産クラファン

・私募債

と比較しながら私募債について詳しく掲載しました。

今後どのような私募債が発行されるかは不明瞭ですが、いずれの場合も『GATES社の財務状況や資金使徒』などは注視しながら投資の判断をされる方が良いかと思います。

また過度な集中投資になりすぎないように配慮も必要かと思います。